Inhaltsverzeichnis

Die wichtigsten Kernbotschaften vorweg

- Steuern und Abgaben auf Produkte oder Verbräuche mit gesellschaftlichen Folgekosten (externe Kosten) – sogenannte Pigou- oder Lenkungssteuern – sind ein politisches Win-Win-Instrument. Sie verbessern die Wohlfahrt und schützen gleichzeitig die Umwelt und das Klima. Dies wird erreicht, indem umweltschädigende Aktivitäten einen Preis bekommen, der möglichst exakt der Höhe ihres Schadens entspricht.

- Klimawandel, Luftverschmutzung, Nährstoffeintrag und Gewässerverschmutzung, Infrastrukturnutzung, ungesunde Ernährung, Pestizid- oder Antibiotikaeinsatz in der Landwirtschaft gehören zu den Bereichen, in denen externe Kosten anfallen. Diese externen Kosten genau zu beziffern ist mit Unsicherheiten verbunden und bedarf weiterer Untersuchungen. Erste Schätzungen gehen jedoch von mehr als 13% der Wirtschaftsleistung in Deutschland aus.

- Im Gegensatz zum Ordnungsrecht schaffen Lenkungssteuern durch zusätzliche Steuereinnahmen einen größeren Gestaltungsspielraum, andere Steuern und Abgaben zu senken oder Haushalte und Unternehmen durch Rückerstattungen oder Förderungen direkt zu entlasten. Dadurch lassen sich insbesondere finanzielle Belastungen für bestimmte Gruppen gut kompensieren und Verteilungskonflikte auflösen.

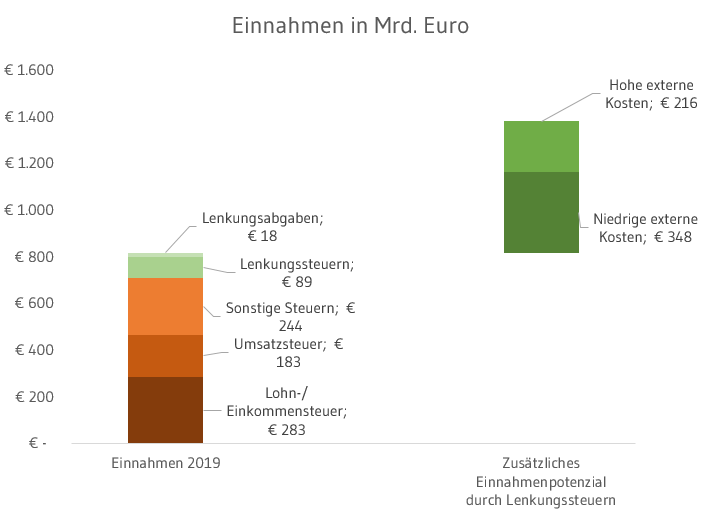

- Eine konsequente Bepreisung anhand der externen Kosten in Deutschland könnte erhebliche zusätzliche Einnahmen generieren, die sogar die Einnahmen aus der Lohnsteuer und der veranlagten Einkommensteuer übersteigen würden: Basierend auf bisherigen Studien zu externen Kosten wären zusätzliche Einnahmen in Höhe von 348-564 Mrd. Euro pro Jahr (44-71% der gesamten Steuereinnahmen) möglich. Mittel- bis langfristig würden die Einnahmen aufgrund der Lenkungswirkung sinken. Die hier genannten Zahlen sind als ungefähre Größenordnung zu betrachten und verstehen sich damit nicht als konkrete Empfehlungen für die Höhe von Pigou-Steuern.

- Die Energiewende wird hier als exemplarischer Anwendungsfall tiefergehend betrachtet. Relevante Handlungsfelder für Reformen sind:

- Anhebung von CO2-Preisen,

- konsequente Bepreisung von Treibhausgasen und Umweltkosten im Land- und Landwirtschaftssektor,

- weitgehende Reduktion der Abgaben und Steuern auf Strom,

- Einführung bzw. Ausweitung von Mautsystemen, verbunden mit möglichen Senkungen der Energiesteuern.

- Damit Lenkungssteuern und –abgaben ihre volle Lenkungs- und Wohlstandswirkung entfalten können, sind weitere institutionelle Reformen notwendig:

- Reform der Finanzverfassung mit Einführung von Lenkungs- bzw. Pigou-Steuern als neuem explizitem Steuertyp;

- Etablierung von leicht administrierbaren Formen der Rückverteilung der Einnahmen zur Entlastung von Steuerzahlenden und zur Entschärfung von Verteilungskonflikten;

- systematische und evidenzbasierte Bestimmung und Aktualisierung externer Kosten als Grundlage zur Anpassung von Steuersätzen und regelmäßige Prüfung der Effektivität der eingeführten Instrumente durch eine öffentliche Institution; darauf aufbauend: Anpassung des Instrumentenmixes;

- Berücksichtigung der Umwelt- und Gesundheitsnutzen bei Gesetzesvorhaben oder Verordnungen (Kosten-Nutzen-Analyse).

1. Einleitung

Mit der Einführung eines nationalen Emissionshandelssystems (nEHS) für CO2-Emissionen wurde in Deutschland 2021 ein nationaler CO2-Preis eingeführt – ein Novum in der deutschen Umweltpolitik, denn damit kommt Preisanreizen erstmals eine zentrale Rolle in der Erreichung von Umweltzielen zu. Zusammen mit dem CO2-Preis aus dem Europäischen Emissionshandelssystem (EU-ETS) werden so nahezu alle Emissionen aus der fossilen Energienutzung abdeckt. Damit entsteht ein beispiellos breiter und systemischer Preisanreiz, fossile Energie einzusparen und Investitionen sowie Innovationen in klimafreundliche Technologien zu erhöhen. Vom Preisniveau und -anstieg ist zwar bislang nur eine moderate Lenkungswirkung zu erwarten (Edenhofer et al., 2020; UBA, 2020a), doch kann diese durch steigende Preise in der Zukunft erheblich erhöht werden.

Auch zuvor gab es bereits eine Reihe von Steuern und Abgaben mit Umweltbezug: Zum Beispiel Energie- und Stromsteuern, die einen Preis für umweltschädliches Verhalten schaffen. Doch diese bestehenden Maßnahmen sind oft nicht zielgenau und konsistent auf Umweltschäden beziehungsweise Umweltziele ausgerichtet, ihre Lenkungswirkung ist dementsprechend gering. Darüber hinaus kommen Umweltsteuern und -abgaben bei zahlreichen anderen Umweltproblemen bisher überhaupt nicht zum Einsatz.

Dieses Kurzdossier gibt Einblick in das Potenzial von Steuern und Abgaben für den Umwelt- und Klimaschutz und zeigt insbesondere auf, wie Lenkungssteuern den wirtschaftlichen Wohlstand erhöhen und gleichzeitig soziale Ungleichheit verringern können (Abschnitt 2). Ein zentraler Begriff sind hierbei die ‚externen Kosten‘- also anfallende Umwelt- und Gesundheitsschäden, die nicht vom Verursacher selbst, sondern von der Allgemeinheit getragen werden. Bei externen Kosten führt das Marktgeschehen zu einer gesellschaftlich unerwünschten Höhe von Umweltverschmutzung. Hier können Lenkungssteuern, die diese externen Kosten widerspiegeln und damit entsprechende Anpassungen im Verhalten von Konsumierenden und Produzierenden bewirken, den Umwelt- und Klimaschutz verbessern. Orientiert sich die Höhe von Lenkungssteuern an den externen Kosten, wird darüber hinaus der wirtschaftliche Wohlstand erhöht, weil die vermiedenen Umweltschäden höher als die Kosten des Umweltschutzes sind. Damit können derartige Lenkungssteuern sowohl eine Verbesserung des Lebensstandards als auch eine Erhöhung des Umweltschutzes bewirken („Win-Win“).

Wir identifizieren die wichtigsten Bereiche, in denen Umwelt- und Gesundheitsschäden derzeit als externe Kosten auf die Allgemeinheit überwälzt werden (Abschnitt 3). Die Höhe dieser externen Kosten liegt bei 13-19% des deutschen BIP und liefert damit auch einen ersten Näherungswert des Einnahmenpotenzials, das mit einer konsequenten und umfassenden Einführung von Lenkungsabgaben und -steuern erzielt werden kann. Vor dem Hintergrund der aktuellen Diskussion um Klimapolitik und ambitioniertere Klimaziele auf europäischer und nationaler Ebene, zeigen wir exemplarisch einige konkrete Handlungsfelder für die Energiewende auf, in denen gezielte Reformen von umweltbezogenen Steuern und Abgaben besonders sinnvoll erscheinen (Abschnitt 4). Schließlich gehen wir auf institutionelle Aspekte ein, welche die Einführung und Ausweitung konsequenter und wirksamer Umweltsteuern und -abgaben bisher erschweren und zeigen entsprechende Reformoptionen auf (Abschnitt 5).

2. Umweltsteuern und Wohlstand

2.1 Die grundlegenden Aufgaben von Steuern

Nach der deutschen Abgabenordnung zeichnen sich Steuern durch eine Geldleistung ohne konkret definierte Gegenleistung aus, durch die der Staat Einnahmen erzielen möchte:

„Steuern sind Geldleistungen, die nicht eine Gegenleistung für eine besondere Leistung darstellen und von einem öffentlich-rechtlichen Gemeinwesen zur Erzielung von Einnahmen allen auferlegt werden, bei denen der Tatbestand zutrifft, an den das Gesetz die Leistungspflicht knüpft; die Erzielung von Einnahmen kann Nebenzweck sein.“

Abgabenordnung §3 AO(1)

Der Geldleistung muss zwar keine direkte Gegenleistung für den Steuerzahlenden gegenüberstehen, dennoch werden mit den Einnahmen öffentliche Güter und Dienstleistungen bereitgestellt, die letztlich der gesamten Bevölkerung zugutekommen (z.B. durch Bereitstellung von Verwaltung, Infrastruktur, Bildung, öffentliche Sicherheit). Während Steuern grundsätzlich der Einnahmenerzielung dienen, kann dies jedoch ein Nebenzweck sein. Weitere Motive sind unter anderem:

- Konjunkturpolitische Zwecke, indem Steueränderungen den gesamtwirtschaftlichen Konsum oder die Investitionen beeinflussen;

- Verminderung von Einkommens- oder Vermögensungleichheiten;

- Lenkungszwecke bzgl. Investitionen, Konsum oder Verbrauch bestimmter Güter und Dienstleistungen.

Lenkungssteuern können darauf zielen, Individuen zu einer ‚besseren‘ Entscheidungsfindung zu verhelfen, wenn sie z.B. aufgrund von Informations- und Verhaltensproblemen sonst Konsumentscheidungen treffen, die nicht zu ihrem eigenen langfristigen Nutzen sind. Man spricht bei dieser Art von Lenkungssteuer auch von meritorischen Eingriffen, die insbesondere im Bereich von Alkohol-, Tabak- und Zuckerkonsum relevant sind (Allcott et al., 2019; Gruber & Köszegi, 2008; Meier et al., 2015; O’Donoghue & Rabin, 2006). Ihre Rechtfertigung wird kontrovers diskutiert, weil durch derartige Eingriffe Verhaltensmuster und Präferenzen der Konsumierenden verändert werden sollen und dies als paternalistisch empfunden werden kann. Im Folgenden betrachten wir jedoch ausschließlich Lenkungssteuern auf Konsum- und Produktionsentscheidungen, bei denen Einkommen oder Lebensqualität unbeteiligter Dritter bzw. die Gesamtheit der Gesellschaft betroffen sind (externe Effekte).1Diese Unterscheidung hat eine bedeutende wohlfahrtsökonomische Implikation: Meritorisch begründete Lenkungssteuern können allenfalls Individuen besserstellen, die für sich selbst keine guten Entscheidungen treffen können. Auf externen Effekten begründete Lenkungssteuern können dagegen potenziell alle Individuen besserstellen, selbst wenn diese für sich selbst immer optimal entscheiden können. Umweltsteuern bzw. Steuern auf Energie und Stromverbrauch sind Beispiele für derartige Lenkungssteuern, weil sie umweltschädliches Verhalten zum Wohle der Allgemeinheit reduzieren sollen.So wurden bei den ökologischen Steuerreformen in den Jahren 1999 und 2002 die Einführung von Stromsteuern und die Erhöhung der Mineralölsteuern jeweils mit ihren umwelt-, energie- und ressourcenschonenden Wirkungen begründet.2Siehe dazu die Gesetzesentwürfe des Deutschen Bundestages, Drucksache 14/40 https://dip21.bundestag.de/dip21/btd/14/000/1400040.pdf und Drucksache 15/21 http://dip21.bundestag.de/dip21/btd/15/000/1500021.pdf.

2.2 Wie Umweltsteuern unseren Wohlstand erhöhen können

Umweltbedingungen spielen für viele ökonomische Produktionsprozesse eine wichtige Rolle, z.B. bei der Nahrungsmittelproduktion. Die Umwelt kann daher als Naturkapital aufgefasst werden: Wird es beschädigt, so sinkt auch die ökonomische Wertschöpfung. Darüber hinaus bieten Umwelt- und Ökosysteme Dienstleistungen wie Trinkwasser oder saubere Luft an, die Menschen direkt konsumieren und an denen sie sich erfreuen können, wie etwa die Erholung in der Natur. Umweltverschmutzung führt damit neben Produktions- und Konsumverlusten auch zu einer unmittelbaren Verringerung der Lebensqualität. Diese Verluste lassen sich monetär beziffern und werden als Umweltschäden bezeichnet.

Während die Gesellschaft als Ganzes von einer hohen Umweltqualität und einem stabilen Klimasystem profitiert, besteht für einzelne Individuen und Firmen nur ein geringer Anreiz zur Erhaltung des Naturkapitals beizutragen. Konsumierende berücksichtigen bei Kaufentscheidungen vor allem den Preis und die Qualität eines Produktes. Selbst wenn sie aus einer intrinsischen Motivation umweltfreundliche Produkte bevorzugen würden, so sind die vielfältigen Umweltwirkungen des Produktionsprozesses für die meisten Konsumierenden nicht ersichtlich. Ein ähnliches Problem besteht für Unternehmen, die Güter und Dienstleistungen anbieten. Während auch sie von einer intakten Umwelt profitieren, müssen sie aufgrund des Wettbewerbs kostengünstig produzieren und können Umwelt- und Klimaschutzmaßnahmen dabei unter den gegebenen Rahmenbedingungen nur unzureichend berücksichtigen. Sowohl bei Konsumierenden wie auch Produzierenden kommt es also zu Fehlanreizen: ihre nach individuellen Erwägungen getroffenen Entscheidungen bewirken in der Gesamtheit ein zu hohes Maß an Umweltverschmutzung.

Die Grundstruktur dieses Anreizproblems hat der britischen Ökonom Arthur (Pigou, 1920) erstmals beschrieben: Das Verhalten von Konsumierenden und Produzierenden wird maßgeblich durch Preise bestimmt. Sobald Preise jedoch nicht alle volkswirtschaftlichen Kosten widerspiegeln, kommt es zu ineffizienten Produktions- und Konsumentscheidungen bzw. zu „Marktversagen”. Dieses Marktversagen kann durch eine Korrektur der Preise – etwa durch eine Steuer – behoben werden. Die Grundidee hinter der Pigou-Steuer ist daher, dass sich ihre Steuerhöhe nach den volkswirtschaftlichen Schäden richtet, die nicht vom Individuum getragen werden (‚externe Kosten‘). Dadurch wird erreicht, dass die Preise von Produkten und Dienstleistungen alle anfallenden Kosten widerspiegeln und ein Marktversagen aufgrund von verzerrten Preisen verhindert wird: besonders umweltschädliches Verhalten würden teurer, umweltschonendes Verhalten dagegen attraktiver (siehe auch Abbildung 1).3Die Problematik der externen Kosten gilt analog auch für den Fall von positiven externen Effekten, wenn also eine Aktivität einen Nutzen für die Allgemeinheit schafft und daher entsprechend des externen Nutzens subventioniert werden sollte. Dies ist beispielsweise bei Innovationen, Forschung und Bildung der Fall.

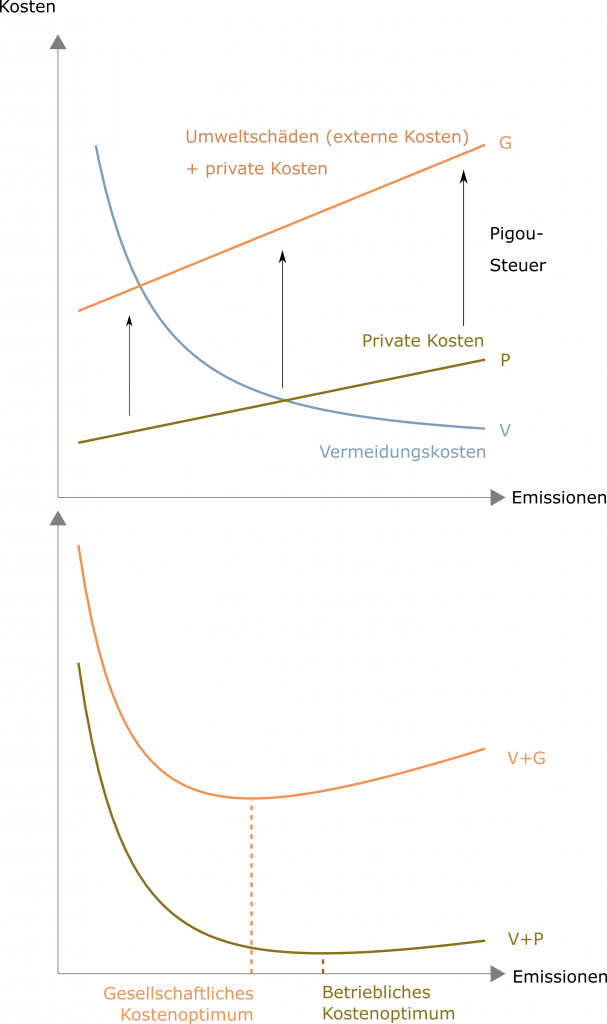

Abb. 1: Die Wirkungsweise von Pigou-Steuern. Die Vermeidung von Emissionen aus fossiler Energienutzung ist durch steigende Kosten gekennzeichnet (blaue Kurve, obere Abbildung); gleichzeitig ist die Nutzung fossiler Energie (und den damit verbundenen Emissionen) durch Haushalte und Unternehmen mit privaten Kosten verbunden (braune Linie, obere Abbildung), welche durch den Bezug von Energie entstehen und im wesentlichen Extraktions- und Transportkosten widerspiegeln. Aus der Minimierung von Vermeidungskosten und privaten Kosten resultiert das betriebliche Kostenoptimum (braune Kurve, untere Abbildung), dies sich auf einem Markt ohne Klima- und Umweltpolitik einstellen würde. Allerdings vernachlässigt das Marktresultat die Umweltschäden, die als gesellschaftliche Folgekosten (externe Kosten) aus der Nutzung fossiler Energie entstehen (orangene Linie, obere Abbildung). Eine Pigou-Steuer auf fossile Energie macht die gesellschaftlichen Folgekosten für Verbraucher und Unternehmen sichtbar. Mit der Pigou-Steuer wird daher durch die Marktprozesse das gesellschaftliche Kostenoptimum erreicht. Die Emissionen sinken durch die Pigou-Steuer und gleichzeitig wächst der Wohlstand, weil die Gesamtkosten der fossilen Energienutzung (orangene Kurve, untere Abbildung) minimiert werden.

Quelle: Eigene Darstellung.

Konsumenten müssen durch die Pigou-Steuer höhere Preise zahlen, weil diese nun auch die externen Kosten bzw. die Umweltschäden enthalten. Allerdings wird dieser Aufpreis durch die verringerten Umweltschäden und die Rückverteilung der Einnahmen überkompensiert – insgesamt erhöht sich damit der gesamtgesellschaftliche Wohlstand (siehe Abbildung 1). Die Pigou-Steuer schafft damit nicht nur ein Mehr an Umweltschutz, sie erhöht auch noch Lebensqualität und Produktivität. Darüber hinaus hat sie noch einen weiteren Vorteil gegenüber ordnungspolitischen Maßnahmen: Sie generiert Einnahmen, mit denen andere Steuern abgesenkt oder zusätzliche Ausgaben finanziert werden können. Insbesondere können damit Verteilungskonflikte, die durch die Steuerbelastung entstehen, abgemildert werden.

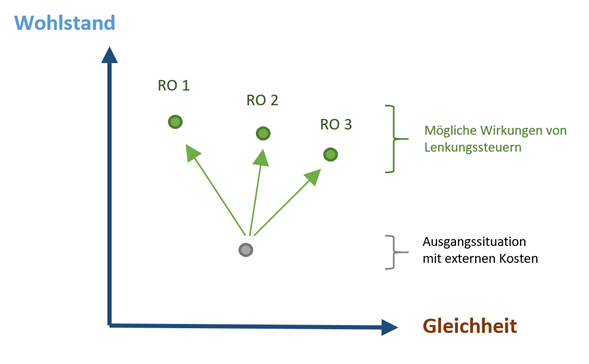

Der Zusammenhang zwischen Wohlstands- und Verteilungseffekten ist exemplarisch in Abb. 2 dargestellt. Während sich der gesamte Wohlstand durch die Einführung einer Pigou-Steuer erhöht, hängt die Verteilungswirkung maßgeblich von der Verwendung der Steuereinnahmen ab. So kann die Einführung der Umweltsteuer ohne eine Rückverteilung der Einnahmen die Ungleichheit zunächst erhöhen, insbesondere wenn ärmere Haushalte einen hohen Anteil ihrer Ausgaben für umweltschädliche Konsumgüter aufwenden.4Kurzfristige Verteilungseffekte können sich dabei stark von langfristigen Verteilungseffekten unterscheiden: So kann eine CO2-Bepreisung langfristig sogar progressiv sein, weil durch den Klimaschutz das Kapitaleinkommen stärker als das Arbeitseinkommen belastet wird und dadurch ArbeitnehmerInnen mit geringem und mittlerem Einkommen stärker profitieren (Beck et al., 2015). Auch belasten Lenkungssteuern auf Lebensmittel, Alkohol und Tabak wegen höherer Konsumanteile ärmere Haushalte zunächst überproportional (Bach et al., 2017). Längerfristig können diese Haushalte jedoch profitieren, weil die gesundheitlichen Vorteile eines geänderten Konsumverhaltens bei ihnen besonders hoch sind bzw. der Einstieg in Abhängigkeiten vermieden wird. So können Tabaksteuern langfristig zu höheren Wohlfahrtsgewinnen bei ärmeren als bei reicheren Haushalten führen (Allcott et al., 2019; Gruber & Köszegi, 2004). Denn Umweltsteuern setzen nicht an der Leistungsfähigkeit des Konsumierenden an, sondern an den Umweltschäden, die mit dem Konsum bestimmter Produkte verbunden sind. Werden die Steuereinnahmen dem allgemeinen Staatshaushalt zugeführt wie andere Steuern, kann sich damit eine problematische Kostenverteilung ergeben.5Letztlich führt die Zuführung der Steuern zum allgemeinen Haushalt v.a. zu einer Reduktion der Schuldenaufnahme; damit hat die Verwendung der Steuereinnahmen keine unmittelbare Verteilungswirkung. Wird die Umweltsteuer dagegen gleich so angelegt, dass ein Teil der Einnahmen gezielt für Senkungen anderer Steuern, Ausgaben- und Förderprogramme oder für direkte Rückerstattungen verwendet wird, lassen sich verschiedene Verteilungswirkungen erreichen, die Unternehmen und insbesondere ärmere Haushalte entlasten.6Wirken sich Umwelt- und Klimaschäden nicht nur auf Produktionsprozesse, sondern auch direkt auf das Wohlergehen von Individuen aus, so hängen die aggregierten externen Kosten von der Einkommensverteilung ab. In diesem Fall hängt die optimale Höhe der Lenkungssteuer auch von der gewählten Rückerstattungsoption ab (Chichilnisky & Heal, 1994).

Quelle: Eigene Darstellung.

2.3 Ausgestaltung von Umweltsteuern

Ihr wohlfahrtsförderndes Potenzial entfalten Umweltsteuern in der Praxis, wenn sie nach den folgenden Prinzipien ausgestaltet werden:

- Umweltsteuern sollten zielgenau auf umweltschädliches Verhalten – also auf die Verursachung externer Kosten – ausgerichtet sein. Je genauer die Umweltsteuer an der Entstehung externer Kosten anknüpft, desto stärker ist ihre Lenkungswirkung. Hängen Umweltschäden wie zum Beispiel bei der lokalen Luftverschmutzung von der Zeit oder dem Ort ab, so sollten Umweltsteuern auch entsprechend zeitlich und räumlich differenziert werden, um Umweltschäden an den Orten bzw. zu den Zeiten zu reduzieren, an denen sie besonders hoch sind (Baumol & Oates, 1988; Knittel & Sandler, 2018; Tietenberg & Lewis, 2018).

- Umweltsteuern sollten möglichst alle Verschmutzungsaktivitäten umfassen und nach einem einheitlichen Prinzip konsequent bepreisen. Werden bestimmte Emissionen nicht – oder zu geringeren Sätzen – besteuert, wirkt die Umweltsteuer nicht umfassend. Dadurch werden nicht alle kostengünstigen Vermeidungsoptionen ausgenutzt – und die Wohlfahrtsgewinne aus der Umweltsteuer fallen kleiner aus (Metcalf & Weisbach, 2009).

- Die Höhe von Umweltsteuern sollte regelmäßig angepasst werden. Weil externe Kosten von der Menge (und nicht vom Wert) von Umweltverschmutzung oder Ressourcenverbrauch abhängen, sollten Umweltsteuern als Mengensteuern und nicht als Wertsteuern implementiert werden. Ein im Zeitablauf konstanter nomineller Steuersatz führt bei Mengensteuern jedoch inflationsbedingt zu sinkenden realen Steuersätzen. Die Lenkungswirkung nimmt damit über die Zeit ab. Die Indexierung der Steuerhöhe an die Inflation beseitigt dieses Problem. Darüber hinaus können sich auch die externen Kosten bzw. die Bewertung der Umweltschäden im Laufe der Zeit ändern, so dass die Steuersätze entsprechend angepasst werden müssen (Edenhofer, Franks, et al., 2021; Metcalf & Weisbach, 2009).

- Ein Teil der Steuereinnahmen sollte zur Entlastung von Haushalten verwendet werden. Dadurch können soziale Härten bzw. Schieflagen vermieden und die Akzeptanz erhöht werden (Klenert et al., 2018).7Darüber hinaus kann ein Teil der Steuereinnahmen zur Entlastung von im Wettbewerb stehenden Unternehmen verwendet werden, um Abwanderung zu verhindern (Edenhofer et al., 2019; SVR, 2019; UNEP, 2020). Dies gilt jedoch nur bei grenzüberschreitenden Umweltproblemen, da eine Abwanderung bei lokalen Umweltproblemen in Gegenden mit geringeren externen Kosten sogar wirtschaftlich sinnvoll sein kann.

Ob die Umweltsteuer als echte Steuer oder als Umweltabgabe umgesetzt wird, ist aus ökonomischer Sicht dabei unerheblich. Ebenso kann eine indirekte Bepreisung von externen Kosten – beispielsweise durch ein Emissionshandelssystem – sehr ähnlich zu einer Umweltsteuer wirken (Edenhofer et al., 2019). Obwohl die genannten Bepreisungsformen unterschiedliche rechtliche Begriffe darstellen und damit auch unterschiedliche rechtliche Anforderungen erfüllen müssen, können sie eine gleichwertige Lenkungswirkung erzielen.

Richtet sich die Umweltsteuer nach den externen Kosten (Pigou-Steuer), so führt die Steuer zu einer optimalen Verringerung umweltschädlicher Aktivitäten.8Insbesondere führen Umweltsteuern im Allgemeinen nicht zu einer vollständigen Eliminierung der jeweils adressierten Umweltverschmutzung. Wie bereits dargestellt, erhöht sich somit der gesellschaftliche Wohlstand, weil die vermiedenen Umweltschäden die Kosten des Umweltschutzes überwiegen. Allerdings bedarf es für diesen sogenannten Kosten-Nutzen-Ansatz einer ausreichend verlässlichen und umfassenden Quantifizierung der Umweltschäden. In vielen Bereichen – insbesondere beim Klimawandel – können wir bisher nur einen Teil der Umwelt- und Klimaschäden valide quantifizieren, wie z.B. die Verringerung der Produktivität, erhöhte Sterblichkeit oder erhöhte Energieausgaben. Bei anderen Klimafolgen, wie z.B. Artensterben, Häufung von Extremereignissen, Überschreitung von Kippelementen im Erdsystem oder erhöhten Risiken gewaltsamer Konflikte, ist sowohl das Ausmaß der Schäden als auch ihre Quantifizierung mit erheblichen Unsicherheiten verbunden.

Aufgrund der erheblichen und schwer quantifizierbaren Risiken einer ungebremsten Erwärmung hat sich die internationale Gemeinschaft im Pariser Klimaabkommen auf eine Begrenzung der Erderwärmung auf unter 2°C verpflichtet. Dieses Vorsorgeprinzip kann als eine Verallgemeinerung von Pigous Idee der Umweltsteuer aufgefasst werden, bei der die Aversion der Gesellschaft vor existenziellen Risiken berücksichtigt wird (Edenhofer, Franks, et al., 2021; Pigou, 1920). Doch auch im Fall von vorgegebenen Umwelt- oder Klimazielen stellen Umweltsteuern eine attraktive Politikmaßnahme dar, weil die Ziele zu geringsten wirtschaftlichen Kosten erreicht werden können. Im sogenannten Kosteneffektivitäts-Ansatz orientiert sich die Steuer jedoch nicht an den externen Kosten; stattdessen wird sie so hoch gesetzt, dass sie ein Umwelt- bzw. Klimaziel erreicht. Kosteneffektive Umweltsteuern sollten sich zudem ebenfalls an den vier oben genannten Kriterien orientieren, damit Umweltziele zu den geringsten volkswirtschaftlichen Kosten erreicht werden. Ähnlich wie bei der Pigou-Steuer bieten sich auch hier regelbasierte Mechanismen an, die bei (voraussichtlicher) Verfehlung des Umweltziels den Steuersatz automatisch anpassen (Aldy, 2017). Die Einnahmen aus der Steuer können zudem analog zur Pigou-Steuer ebenfalls für Kompensationsmaßnahmen genutzt werden, um eine gerechte Verteilung der Kosten zu erzielen.

Die hier dargestellten vorteilhaften Kosten- und Wohlfahrtseffekte von Umweltsteuern können jedoch in der Praxis durch weitere Marktversagen reduziert werden. Insbesondere können Marktversagen die Lenkungswirkung von Umweltsteuern stark einschränken. Beispiele dafür sind geringe Anreize für Innovationen in ressourcensparende und saubere Technologien (Innovationsmarktversagen), fehlende Informationen bzw. unvollständige Berücksichtigung des Energieverbrauchs von Geräten und Fahrzeugen, unzureichendes Infrastrukturangebot (z.B. Ladesäulen, Stromnetze oder öffentlicher Personenverkehr), fehlende Anreize zur energetischen Sanierung aufgrund von Mietverhältnissen oder Kreditbegrenzungen. In solchen Situationen bedarf es daher gezielter weiterer Maßnahmen wie Förderprogramme, Steuern oder Regulierung, damit Umweltsteuern ihre volle Lenkungswirkung entfalten können (Bennear & Stavins, 2007; Fischer & Newell, 2008; Goulder & Parry, 2008).

Im Folgenden möchten wir nun einige Bereiche untersuchen, in denen externe Effekte und damit Pigou-Steuern besonders relevant sein können. Dabei wollen wir erstens skizzieren, welche Umwelt- und Gesundheitsprobleme hohe volkswirtschaftliche Schäden anrichten – wo also Lenkungssteuern einen beträchtlichen Wohlfahrtsgewinn versprechen (Abschnitt 3). Zweitens wollen wir mögliche Handlungsfelder und Einstiegspunkte für Reformen aufzeigen (Abschnitt 4), weil bestehende Steuern und Abgaben mit Umweltbezug meist nicht anhand der vier oben genannten Kriterien ausgerichtet sind. Schließlich besprechen wir institutionelle Fragen der Umsetzung und Ausgestaltung.

3. Externe Kosten und mögliche Lenkungssteuern im Bereich Umwelt und Gesundheit

Grundlage für Lenkungssteuern sind die externen Kosten umwelt- und gesundheitsschädlicher Aktivitäten. Wir geben im Folgenden einige Beispiele für externe Kosten in den Bereichen Umwelt und Gesundheit, da diese eng miteinander verknüpft sind: Umweltprobleme wie Luftverschmutzung verursachen oft gesundheitliche Schäden und der Konsum von Fleisch ist mit Umweltfolgen und gesundheitlich negativen Folgen verbunden. Die hier angestellten Überlegungen lassen sich allerdings auch auf andere Bereiche, in denen es externe Effekte gibt, übertragen (z.B. in der Finanzindustrie, in Bildung und Forschung oder im Bereich der Digitalisierung).9Lockwood, Nathanson, und Weyl (2017) etwa untersuchen die externen Kosten bzw. Nutzen bestimmter Berufsgruppen (wie Finanzinvestoren, Rechtsanwälte, Lehrkräfte oder Forschende) für die USA und leiten daraus Einkommenssteuern und -subventionen ab, die deren externen Effekte berücksichtigen.

Tabelle 1 erläutert beispielhaft eine Auswahl an Umwelt- und Gesundheitsbereichen, in denen externe Kosten anfallen. Dabei werden die wesentlichen Ursachen, Wirkungen und Bepreisungsmöglichkeiten dargestellt. Bei der Auswahl der verschiedenen externen Kosten berücksichtigen wir dabei begutachtete Artikel und qualitativ hochwertigen Fachzeitschriften sowie Kostenberechnungen in offiziellen Regierungsberichten. Die aufgezeigten Problemfelder sind eng mit politischen und gesellschaftlichen Zielen verbunden, wie sie in der deutschen Nachhaltigkeitsstrategie, den Sustainable Development Goals der Vereinten Nationen, dem Pariser Klimaabkommen oder den jüngsten EU-Beschlüssen zum European Green Deal formuliert sind.

Zur Berechnung der gesellschaftlichen Gesamtkosten verwenden wir aufgrund der Studienlage meist die Durchschnittskosten der jeweiligen Externalität (z.B. einer Tonne CO2 oder einer Tonne Stickstoff). Damit wird ein linearer Zusammenhang zwischen Emission bzw. Aktivität und Schadensumfang als erste Näherung angenommen. Durch diese Vereinfachung entsprechen die Steuereinnahmen einer (idealisierten) Pigou-Steuer den gesamten externen Kosten.10Bei steigenden externen Grenzkosten sind die Steuereinnahmen im Allgemeinen höher als die Summe der externen Kosten. Die betrachteten Durchschnittskosten vernachlässigen zudem die räumliche Variabilität von externen Kosten: So ist beispielsweise eine zusätzliche Tonne Stickstoffeintrag in bereits stark belasteten Regionen mit höheren Kosten verbunden als in weniger stark belasteten (SRU, 2015). Ähnliches gilt für die Luftverschmutzung oder die Übernutzung von Infrastruktur, wo neben der räumlichen auch noch eine zeitliche Komponente hinzukommt (Knittel & Sandler, 2018). Eine optimal ausgestaltete Pigou-Steuer sollte in diesen Fällen ebenfalls räumlich und gegebenenfalls auch zeitlich differenziert werden, um die externen Kosten an jedem Ort und zu jeder Zeit widerzuspiegeln und damit optimale Verhaltensanpassungen zu ermöglichen. Weil eine derartige Ausdifferenzierung in der Praxis aufgrund der Informationsanforderungen schwierig sein kann, könnte auch mit einfach konzipierten Pigou-Steuern in Hotspots (wie z.B. eine City-Maut zur Senkung der Luftverschmutzung) näherungsweise in die Bepreisung eingestiegen werden.

| Problembereich | Ursache | Auswirkungen und Schäden (externe Effekte) | Mögliche Steuern bzw. Preisinstrumente |

| Antibiotikaeinsatz | Antibiotika werden zur Infektionsbehandlung eingesetzt. In der Tiermast haben sie leistungssteigernde Wirkung. | Die Verwendung von Antibiotika trägt zur Entwicklung von Antibiotika-Resistenzen bei, die nicht nur andere Tierbestände sondern insbesondere Mensch betreffen. Infektionen mit resistenten Bakterien sind dann nicht mehr durch bereits vorhandene Antibiotika behandelbar. | Steuer auf Antibiotikaverwendung, insbesondere in der Tiermast |

| Flächenverbrauch | Verkehrsinfrastruktur, Siedlungs-, Gewerbe- und Erholungsflächen, Agrarflächen | Verringerung und Fragmentierung der Lebensräume von Tieren und Pflanzen; Anstauung/Umlenkung von Wasserabflüssen und Bodenerosion durch Versiegelung; Verringerung von Erholungsflächen | Bodensteuern Pragmatischer Einstieg: BodenumwandlungssteuerFlächenzertifikatehandel (UBA, 2019) |

| Gesundheitsschädlicher Konsum | Übermäßiger Konsum bestimmter Genuss- und Lebensmittel (wie z.B. Alkohol, Tabak, Zucker, Fleisch, Fette) wirkt sich negativ auf die Gesundheit aus | Die anfallenden Behandlungskosten und Produktivitätsausfälle werden über die Sozialversicherungen und das Steuersystem sozialisiert. | Erhöhung und Anpassung von Alkohol- und Tabaksteuern an GesundheitskostenEinführung von Steuern auf Zucker, (verarbeitetes) Fleisch und Fette anhand der Gesundheitskosten Pragmatischer Einstieg: Zuckersteuer auf gesüßte Produkte (gesüßte Getränke, Fast Food, verarbeitete Lebensmittel und Fertiggerichte) |

| Gewässereutrophierung durch Stickstoff- und Phosphoreintrag | Verwendung von Kunstdünger (bei Stickstoff auch bei der Ausbringung von Gülle bzw. Wirtschaftsdünger) in der Landwirtschaft; Abwasser aus Kläranlagen | Eintrag ins Grundwasser muss wegen gesundheitlicher Gefährdung durch Beimischung von unbelastetem Trinkwasser ausgeglichen werden. In Oberflächengewässern führen Stickstoff und Phosphor zu Eutrophierung, Zerstörung von Ökosystemen und Rückgang der Artenvielfalt; in großen Gewässern (z.B. der Ostsee) kommt es zu Algenblüten und Fischsterben durch Sauerstoffmangel. | StickstoffüberschussabgabePhosphorüberschussabgabe |

| Klimawandel | Treibhausgas- emissionen (THG) sind Nebenprodukt aus der Verbrennung fossiler Energieträger oder der Landnutzung sowie landwirtschaftlichen und industriellen Prozesse, die u.a. CO2, Methan und Lachgas freisetzen. | Globale Erwärmung (um bis zu 5°C bis 2100 relativ zur Temperatur vor der Industrialisierung), Meeresspiegelanstieg (um bis zu 100 cm bis 2100), Versauerung der Ozeane, Reduktion der landwirtschaftlichen Erträge, Verknappung von Wasser und Land, vermehrtes Artensterben, Ausbreitung von (Infektions-)Krankheiten, extreme Wetterereignisse, wirtschaftliche Schäden und Produktionseinbußen (IPCC, 2014). | Einführung bzw. Anhebung der Mindestpreise im EU-ETS und im nEHS Einführung umfassender CO2-Bepreisung bzw. THG-Bepreisung in der Landwirtschaft |

| Lokale Luftverschmutzung | Energiewirtschaft, industrielle und landwirtschaftliche Produktion wie auch Verkehr emittieren Feinstaub oder dessen Vorläufersubstanzen; Stickoxide und flüchtige organische Verbindungen verursachen bodennahes Ozon. | Feinstaub und bodennahes Ozon verursachen Erkrankungen der Atemwege, des Herz-Kreislauf- und des Nervensystems; führt zu vorzeitigen Todesfällen und Produktivitätsverlusten und zu Kosten für das Gesundheitssystem. | Regional und zeitlich differenzierte Mautgebühren, abhängig von Schadstoffklasse des FahrzeugsAbgaben für Feinstaub, Schwefeldioxid, organische chemische Verbindungen etc., die in der Energiewirtschaft und Industrie entstehen, differenziert nach Schadstofftyp, Siedlungsdichte, Hintergrundbelastung Pragmatischer Einstieg: City-Maut für belastete Städte |

| Nutzung der Verkehrsinfrastruktur | Kosten der Bereitstellung und Wartung von Verkehrsinfrastruktur; Nutzung geht mit Staus, Unfällen und Lärmbelastung einher | Staus verursachen Zeitkosten und Produktivitätsverluste; Verkehrslärm verursacht Kosten für das Gesundheitssystem und Produktivitätsverluste; Unfälle verursachen menschliches Leid, medizinische Kosten, Behandlungskosten, Arbeitsausfälle, Staus und Verwaltungskosten, die nur teilweise von Versicherungen abgedeckt werden. | Differenzierte Mautsysteme Pragmatischer Einstieg: Ausweitung der LKW-Maut für Fernstraßen auf alle Kraftfahrzeuge City-Maut für verstopfte Städte |

| Pestizideinsatz | Pestizide töten unerwünschte Pflanzen, Pilze und Tiere ab. | Die Verwendung von Pestiziden ist auch für Nicht-Zielorganismen schädlich. Dadurch reduzieren sie die Biodiversität. Pestizide können zudem auch für Menschen gesundheitsschädlich sein. | Einführung von Steuern auf Pestizideinsatz |

| Plastikmüll | Plastik ist in vielen Gütern verarbeitet (z.B. in Verpackungen, Bekleidung, aber auch in produzierenden Maschinen oder als Form von Mikroplastik in Kosmetika) | Aufgrund der langen Abbauzeit reichert sich Plastik in den Meeren, aber auch in Böden und über die Nahrungsketten auch in Tieren und im menschlichen Körper an. Folgen sind: Rückgang der Biodiversität, Schäden in Fischerei und Tourismusbranche, Gesundheitskosten. | PfandsystemePlastiksteuern (abhängig von Abbaugeschwindigkeit des Plastikproduktes) |

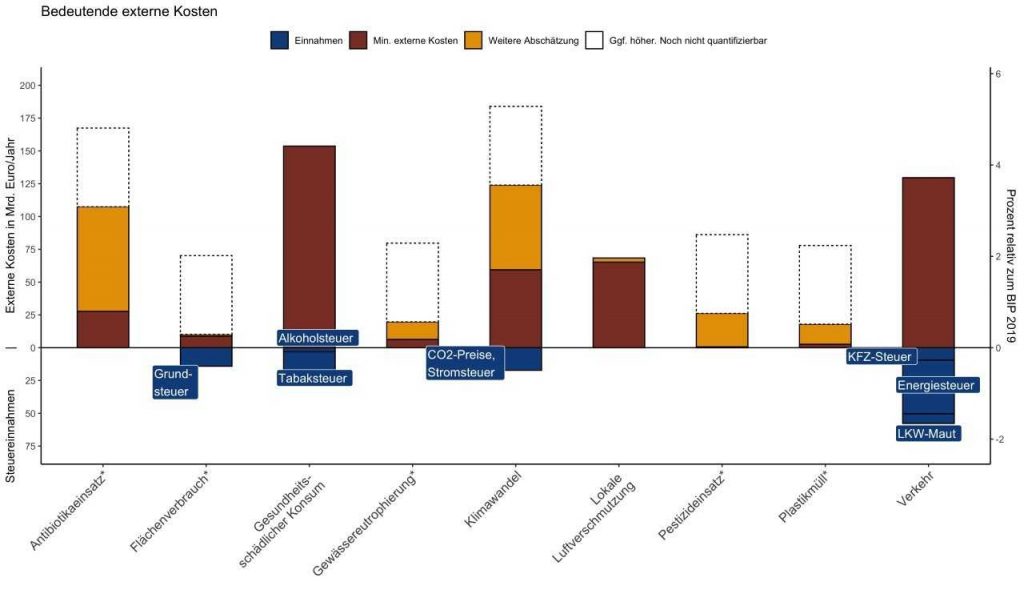

Abbildung 3 fasst die externen Kosten aus den in Tabelle 1 dargestellten Bereichen zusammen und stellt sie bisherigen Einnahmen aus Lenkungs- und Verbrauchssteuern und Abgaben gegenüber. Die externen Kosten sind als Richtwerte zu verstehen, weil Unsicherheiten und verschiedene Quantifizierungen vorliegen (Roolfs et al. 2021a). Insgesamt belaufen sich die externen Kosten in allen Bereichen auf 455-671 Mrd. Euro im Jahr und damit auf 13-19% des Bruttoinlandsprodukts. Die größten Kostenblöcke fallen in den Bereichen Klima, Verkehr und Gesundheit an. Allerdings gibt es auch in einigen Bereichen bisher keine umfassenden Abschätzungen zu den externen Kosten (z.B. Pestizideinsatz, Plastikeintrag in die Umwelt), sodass hier tendenziell von höheren Kosten auszugehen ist.

Anmerkung: Die Grafik unterscheidet folgende Kostenblöcke: „Min. externe Kosten” (brauner Balken) bedeutet, dass die zugrundeliegenden Studien eine Kostenschätzung haben oder bei mehreren Kosten in dieser Grafik das niedrige Kostenszenario einer Studie zugrunde liegt. „Weitere Abschätzung” (gelber Balken) bedeutet, dass die zugrundeliegenden Studien auch zu höheren Kostenabschätzungen kommen. Ein Problembereich markiert mit , wie beispielsweise Antiobiotikaeinsatz, bedeutet, dass Unsicherheit aufgrund methodischer Schwierigkeiten oder geringer Anzahl von Studien hoch ist. Die weißen Balken geben an, dass in einigen Bereichen davon ausgegangen wird, dass die Kosten durch Quantifizierung weiterer Schadenswirkungen noch deutlich höher ausfallen könnten. Externe Kosten im Bereich Verkehr umfassen Infrastrukturnutzung, Staus, Lärm sowie Unfälle; externe Kosten durch gesundheitsschädlichen Konsum umfassen von der Allgemeinheit getragene Gesundheitskosten durch Zucker-, Alkohol-, Tabak- und Fleischkonsum. Gewässereutrophierung umfasst Stickstoff- und Phosphoreinträge durch Düngung und Abwasser. Externe Kosten beziehen sich auf die Gesamtmenge an Schäden, die durch Emissionen und wirtschaftliche Aktivitäten in Deutschland verursacht werden. Das schließt auch Schäden ein, die – wie beim Klimawandel oder der Gewässereutrophierung – auch in anderen Ländern entstehen. Die externen Kosten des Einsatzes von Antibiotika umfassen hier sowohl den Bereich der Tiermast als auch den Einsatz am Menschen, da die Datenlage keine klare Ausdifferenzierung zulässt.

Quelle: Eigene Darstellung. Details zur Berechnung: siehe Roolfs et al., 2021a.

Die gegenwärtigen Gesamteinnahmen durch CO2-Preise, LKW-Maut, Energiesteuern und sonstige Verbrauchssteuern in Deutschland betragen demgegenüber 107 Mrd. Euro und decken damit weniger als ein Viertel der externen Kosten. Lenkungssteuern und -abgaben machen derzeit etwa 13% der gesamten Einnahmen von Bund, Ländern und Gemeinden aus; eine konsequente Bepreisung externer Kosten würde über die bestehenden Einnahmen durch Lenkungssteuern kurzfristig über 348-564 Mrd. Euro an Mehreinnahmen mobilisieren. Dies beträgt 44-71% der gesamten Steuereinnahmen und übersteigt die gesamten Einnahmen aus Lohnsteuern und veranlagten Einkommensteuern (siehe Abb. 4). Allerdings ist mittelfristig von sinkenden Einnahmen auszugehen, weil sich die Steuerbasis (das Ausmaß der Umweltverschmutzung und anderer Externalitäten) infolge der Lenkungswirkung verringert.

Während in einigen Bereichen überhaupt keine Lenkungssteuern vorhanden sind (Luftverschmutzung, Überdüngung/Stickstoff), sind in anderen Bereichen die bestehenden Steuern nicht sehr zielgenau (wie z.B. die Stromsteuer). Eine stärkere Ausrichtung von Umweltsteuern an den tatsächlichen umweltrelevanten Emissionen oder Aktivitäten würde die Lenkungswirkung verstärken.

Quelle: Roolfs et al. 2021a. Einnahmen des nationalen Emissionshandels sind prognostizierte Werte für 2021.

4. Prioritäre Handlungsfelder für die Energiewende

Im Kontext der Energiewende ergeben sich vier konkrete Handlungsfelder, in denen die Einführung oder Anpassung von Steuern und Abgaben nach dem Prinzip der externen Kosten besonders relevant ist. Diese werden im Folgenden dargestellt.

4.1 CO2-Preise an externen Kosten ausrichten

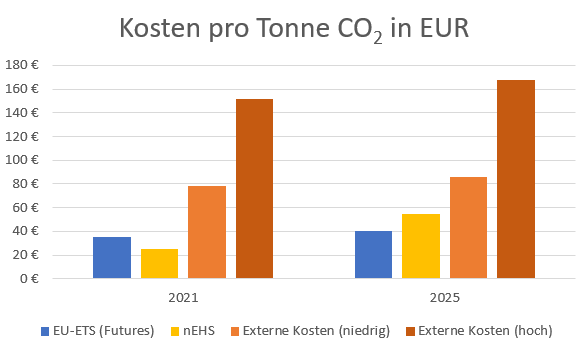

Quelle: Eigene Darstellung basierend auf Kalkuhl und Wenz (2020). Die Preise im EU-ETS für 2025 sind den entsprechenden Future Contracts entnommen (Stand: Anfang März 2021).

Basierend auf den wirtschaftlichen Schäden bisheriger Temperaturschwankungen quantifizieren Kalkuhl und Wenz (2020) die externen Kosten einer Tonne CO2 für das Jahr 2020 mit 80-150 Euro/tCO2. Obwohl diese Zahl nur einen Teil der Klimaschäden abbildet,11Vernachlässigte Schäden sind bspw. Schäden durch Meeresspiegelanstieg, Extremereignisse, Verlust von Biodiversität oder Gesundheits- und Mortalitätsfolgen, die aufgrund methodischer Aspekte in der Schadensberechnung nicht erfasst werden konnten. ist sie bereits um ein Vielfaches höher als die aktuellen und erwarteten Preise im europäischen (EU-ETS) und im nationalen Emissionshandelssystem (EHS) (siehe Abb. 5). Um diese Diskrepanz zu verringern, könnten die Menge der Zertifikate im EU-ETS reduziert sowie zur Absicherung entsprechende Mindestpreise eingeführt werden, so dass der Zertifikatepreis stärker die externen Kosten des Klimawandels widerspiegelt. Darüber hinaus könnten der anfänglich im nEHS festgelegte nationale CO2-Preispfad und später der Mindestpreispfad entsprechend erhöht oder die bestehenden fossilen Energiesteuern entsprechend angehoben werden. Dabei sollte sich auch die Verschärfung der europäischen Minderungsziele im Rahmen des EU Green Deals in einer weiteren Verknappung von Zertifikaten und damit steigenden CO2-Preisen widerspiegeln. Würde das nationale Emissionshandelssystem durch ein neu zu schaffendes, zweites europäischen Emissionshandelssystem für den Wärme- und Verkehrssektor abgelöst (Edenhofer, Kosch, et al., 2021), könnten sich auch hier Zertifikatemenge und Mindestpreise an den externen Kosten orientieren.

4.2 Bepreisung von Treibhausgasen und externen Effekten in der Landwirtschaft und im Landnutzungssektor

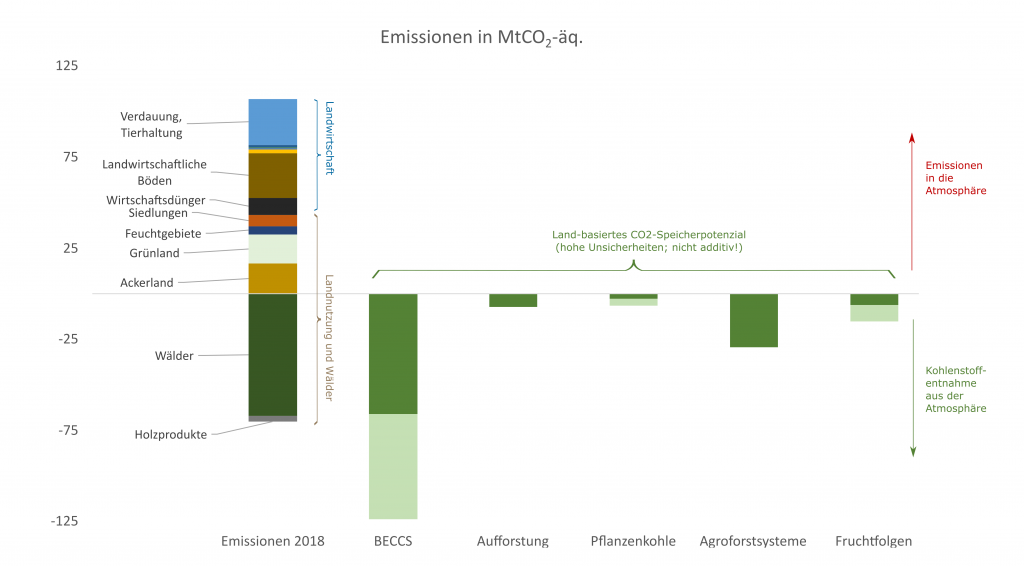

Die Brutto-Emissionsflüsse (die Summe aus positiven wie negativen Emissionen) in der Landwirtschaft und der Landnutzung addieren sich auf ein Fünftel der gesamten deutschen Treibhausgasemissionen (siehe auch Abb. 6). Dieser Anteil wird weiter steigen, denn bislang werden diese Emissionen weder von Bepreisungssystemen abgedeckt noch durch andere Maßnahmen effektiv reguliert (UBA, 2020a).

Viele landwirtschaftliche Umweltprobleme sind mit dem Klimaproblem verknüpft (siehe Tabelle 1) und könnten durch eine angemessene Bepreisung adressiert werden. Eine konsequente Bepreisung von Treibhausgasemissionen würde zum Beispiel Milch und Fleischprodukte verteuern und damit zu einem Produktionsrückgang besonders klimaschädlicher Produkte führen (Isermeyer et al., 2019). Gleichzeitig würde eine THG-Bepreisung in der Landwirtschaft auch den Stickstoffeintrag durch Futtermittelanbau und Tierhaltung beeinflussen, der durch die Nachfragereduktion sinken würde – aber durch Substitutionseffekte wie vermehrten Schweinefleischkonsum aufgrund der „besseren” CO2-Bilanz gegenüber Rindfleisch auch erhöht werden kann. Ähnliche Interaktionen bestehen für andere Umweltprobleme in der Landwirtschaft wie Pestizid- und Antibiotikaeinsatz, Flächenverbrauch und Habitatverluste. Eine konsequent an externen Effekten ausgerichtete Bepreisung würde dagegen ‚systemische‘ Anreize setzen, weil sie positive wie negative Wechselwirkungen zwischen verschiedenen Umweltwirkungen einbezieht.

Eine konsequente Bepreisung von Treibhausgasen und anderen externen Effekten darf sich jedoch nicht nur auf Steuern und Abgaben beschränken, zusätzlich sollte sie umweltförderliche Prozesse (positive externe Effekte) nach dem gleichen Maßstab fördern. Dies betrifft zum Beispiel die CO2-Entnahme aus der Atmosphäre durch Waldnutzung und Aufforstung. In Zukunft könnten aufgrund des hohen Bedarfs an Kohlenstoffentnahme aus der Atmosphäre zur Erreichung von Klimaneutralität auch Verfahren zum Bodenkohlenstoffaufbau (Agroforstsysteme, Fruchtfolgen) und zur Abscheidung von CO2 aus Bioenergie (BECCS) großflächig zum Einsatz kommen. Die hohe Nachfrage nach Bioenergie führt dabei jedoch zu einem erheblichen Flächenverbrauch (von bis zu 25% der Agrarfläche Deutschlands, s. Edenhofer, Eggers, u. a. (2021)) und könnte auch Einfluss auf Biodiversität sowie Nährstoff- und Pestizideinträge haben. Alle diese Effekte können und müssen mit zusätzlichen Instrumenten oder einer an den externen Kosten ausgerichteten Bepreisung berücksichtigt werden. So wird kein Ziel auf Kosten eines anderen Ziels verfolgt und gleichzeitig eine optimale Aufteilung der Kosten erreicht.

Quelle: Eigene Darstellung basierend auf UBA (Landwirtschaft sowie Landnutzung) (Emissionen 2018) sowie Edenhofer, Eggers et al., 2021 (CO2-Speicherpotenzial).

Eine große Herausforderung in der Landwirtschaft ist derzeit noch die Messung und Verifizierung von abgegebenen oder entnommenen Emissionen. Bei der CO2-Entnahme muss auch die Permanenz der Entnahme richtig erfasst und berücksichtigt werden. Hier gibt es bereits einige Ansätze (Stoffstrombilanzen, Kohlenstoffbilanzen, Bodenkohlenstoffkataster – siehe Isermeyer et al. (2019)), über die eine Bepreisung eingeführt werden kann. Allerdings entstehen bei den bestehende Messmethoden oft auch signifikante Kosten, die gegebenenfalls erst über neuartige Mess- und Berechnungsverfahren wie zum Beispiel Fernerkundung oder Digitalisierung der Landwirtschaft deutlich gesenkt werden können. Ein pragmatischer erster Schritt in den Einstieg in eine umfassende THG-Bepreisung könnte deshalb eine Besteuerung von Endprodukten anhand pauschalierter Umweltwirkungen darstellen (Isermeyer et al., 2019), auch wenn sich hierbei die Lenkungswirkung zunächst vor allem auf den Konsum bestimmter Produkte beschränken würde und noch nicht auf die Produktionsprozesse selbst.

4.3 Sektorkopplung und Strompreise

Haushaltskunden in Deutschland zahlen für Abgaben und Steuern auf Strom etwa doppelt so viel wie der europäische Durchschnitt.12EUROSTAT, online date code nrg_pc_204 Dies liegt insbesondere an Stromsteuer, Netzentgelten sowie der EEG-Umlage. Stromsteuer und EEG-Umlage sind hauptsächlich umwelt- und klimapolitisch motiviert: die EEG-Umlage sollte Innovationen und Marktreife der erneuerbaren Energien befördern, Stromsteuer wie auch EEG-Umlage geben wiederum durch höhere Preise Anreize für eine Reduktion des Stromverbrauchs. Allerdings stellt der Stromverbrauch an sich noch kein Umweltproblem dar. Mit der Stromproduktion verbundene Umweltwirkungen wie CO2-Emissionen, Luftverschmutzung oder Flächenverbrauch würden jedoch durch zielgenaue Preisinstrumente wesentlich besser und vor allem kostengünstiger vermieden werden.

In einem zunehmend dekarbonisierten Stromsektor stellen die hohen Steuern und Abgaben jedoch ein Hindernis für die Energiewende dar. Denn die Dekarbonisierung der Stromversorgung ist deutlich rascher und günstiger umsetzbar als der Einsatz CO2-freier Brennstoffe. Die Elektrifizierung bisher nicht-elektrischer, fossiler Energiebedarfe – also zum Beispiel durch den Einsatz batterieelektrischer Fahrzeuge im Verkehr oder elektrisch betriebener Wärmepumpen im Wärmebereich – ermöglicht daher kostengünstige CO2-Einsparungen. Eine Absenkung von EEG-Umlage und Stromsteuer könnte so beispielsweise strombetriebene PKW auch ohne Subventionen deutlich wettbewerbsfähiger machen; ähnliches gilt für Wärmepumpen im Wärmebereich (Maurer et al., 2020).

Eine Absenkung von Stromsteuer und EEG-Umlage würde also die Dekarbonisierung anderer Sektoren erheblich beschleunigen – die ausfallenden Einnahmen müssen jedoch refinanziert werden. Dies kann durch Zuschüsse aus dem Haushalt, dem Energie- und Klimafonds (der durch auf Deutschland entfallende Auktionserlöse im EU-ETS finanziert wird), oder durch Einführung einer Steuer oder Abgabe auf andere Energieträger erfolgen. Aus klimapolitischer Sicht würde eine Anpassung des nationalen CO2-Preises, des Preises im EU-ETS oder eine am CO2-Gehalt orientierte Energiesteuer größtmögliche Lenkungswirkung entfalten (siehe Maurer et al. (2020) und George et. al (2020) für verschiedene Reformoptionen).13Über die Abschaffung der Stromsteuer und der EEG-Umlage hinaus würde auch die Umlage der Netzentgelte auf (monatliche) Grundpreise das Prinzip der Verursachergerechtigkeit stärken und weitere Anreize zur Sektorkopplung und zum Einsatz von Speichertechnologien setzen. Der wesentliche Kostenfaktor der Stromnetze ist vor allem die gesamte Netzkapazität bzw. der Gleichzeitigkeitsfaktor der gesamten angeschlossenen Leistung [W] und nicht die entnommene Energiemenge [Wh], wie sie derzeit verbrauchsbezogen insbesondere für kleine Verbraucher abgerechnet wird. Daher würde eine verursachergerechte (kostenreflexive) Bepreisung der Netzkosten einer verbrauchsunabhängigen, aber leistungsabhängigen Grundgebühr entsprechen.

Hohe Strompreise und das EEG belasten gerade einkommensschwache Haushalte überproportional (Bach et al., 2017, 2018, 2019; Edenhofer et al., 2019; Frondel et al., 2017; Nikodinoska & Schröder, 2016), deshalb sind bei einer Reform der Strompreiskomponenten auch verteilungspolitische Effekte höchst relevant. Eine Refinanzierung aus den Einnahmen bereits bestehender CO2-Preise oder dem allgemeinen Steuerhaushalt würde daher neben den angesprochenen Effizienzgewinnen besonders den Haushalten mit geringerem Einkommen zugutekommen.

4.4 Energiesteuern und Mautsysteme

Der Verkehrssektor verursacht über die CO2-Emissionen hinaus erhebliche externe Kosten in anderen Bereichen, die mit den bisherigen Energiesteuersätzen nicht zielgenau bepreist werden (siehe Abb. 3): Die externen Kosten durch Infrastrukturnutzung, Stau, Lärm, Feinstaub oder Unfälle werden teilweise auch von Fahrzeugen mit geringem Kraftstoffverbrauch sowie von Elektrofahrzeugen verursacht und können zudem abhängig von Ort (Stadt vs. Land) und Zeit (Stoßzeiten vs. Wochenende) sein (Dender, 2019). Selbst bei einer deutlichen Anhebung der CO2-Preise würden externen Kosten im Verkehrsbereich deshalb noch unzureichend bepreist.

Durch Ausweitung und Einführung von Mautsystemen könnten Gebühren verursachergerecht anhand der Infrastrukturnutzung und der externen Kosten (durch Staus und Verstopfung, Luftverschmutzung oder Lärm) erhoben werden. Weil stark ausdifferenzierte Mautsysteme jedoch gerade für Land- und Kommunalstraßen mit hohen Verwaltungskosten verbunden sind, sind folgende pragmatische Einstiegsoptionen denkbar:

- Ausweitung der LKW-Maut, die für Autobahnen und (teilweise) Bundesstraßen erhoben wird, auf alle Kraftfahrzeuge einschl. PKWs;

- Einführung einer Infrastrukturkomponente in der KFZ-Steuer, mit der die (regionalen) Infrastrukturkosten abgedeckt werden (UBA, 2020c);

- Einführung von City-Mautsystemen, um Luftverschmutzung und Staus in Städten zu reduzieren (Anas & Lindsey, 2011). Während Mautsysteme in der Vergangenheit oft Verwaltungskosten im Bereich von 10-40% der Einnahmen aufwiesen, so ist durch den Einsatz digitaler Mautsysteme und durch weitere Ausweitung und Harmonisierung von Mautsystemen künftig von deutlich geringeren Kosten im Rahmen von 5-10% auszugehen (Dender, 2019).

Neben umwelt- und verkehrspolitischen Erwägungen ergibt sich zunehmend auch ein fiskalisches Argument zur Einführung von Mautsystemen: Die Einnahmen durch die Besteuerung von Kraftstoffen belaufen sich derzeit auf ca. 37. Mrd. Euro pro Jahr (Bräuninger & Teuber, 2017). Mit der zunehmenden Elektrifizierung im Verkehrssektor fällt in den nächsten Jahrzehnten ein Großteil dieser Energiesteuereinnahmen durch die verringerte Steuerbasis bei fossilen Kraftstoffen weg. Eine Umstellung auf Mautsysteme würde damit langfristig auch eine technologieneutrale Finanzierung der Verkehrsinfrastruktur ermöglichen, die mit dem bestehenden Energiesteuersystem nicht möglich ist.

Die Einführung von Mautsystemen birgt allerdings auch verteilungspolitische Herausforderungen, weil Mobilitätskosten für viele Haushalte einen erheblichen Ausgabenanteil ausmachen – insbesondere bei Berufspendlern und Haushalten in ländlichen Gegenden (Stiftung Arbeit und Umwelt der IG BCE, 2019). Begrenzen Mautsysteme das Verkehrsaufkommen, profitieren davon zudem insbesondere wohlhabendere Haushalte, weil sie die resultierende Zeitersparnis höher bewerten (Arnott et al., 1994). Daher gilt auch bei Mautsystemen, dass ein Teil der Einnahmen durch entsprechend ausgestaltete Rückerstattungskanäle der Bevölkerung wieder zugutekommen sollte (Small, 1992): Dies kann durch eine Verbesserung des öffentlichen Nahverkehrs (wie im Fall der Londoner City Maut; Leape 2006) oder durch die Absenkung anderer Steuern geschehen (Eliasson & Mattsson, 2006).

Wenn CO2-Preise erhöht und Mautsysteme im Verkehr eingeführt werden, wird die Bedeutung von Mineralölsteuern zur umweltpolitischen Lenkungswirkung und zur Finanzierung schwinden. Damit könnten sie – auch als Entlastungsmaßnahme für Haushalte – erheblich reduziert oder gar abgeschafft werden. Somit könnte es bei einem Umstieg auf eine gezielte Bepreisung externer Kosten auch zu einer Entlastung ländlicher Haushalte kommen, weil die externen Kosten – und damit die Mautgebühren – durch Staubildung und Luftverschmutzung in städtischen Regionen höher als in ländlichen Regionen sind (Creutzig et al., 2020).

Eine komplette Abschaffung der Energiesteuern und eine Umstellung auf Mautgebühren und (hohe) CO2-Preise könnte jedoch durch EU-rechtliche Beschränkungen erschwert werden, weil aufgrund der bestehenden EU-Energiesteuerrichtlinie europaweit einheitliche Mindeststeuersätze für Kraftstoffe gelten.14Diese belaufen sich auf 33-36 ct/l Kraftstoff, siehe https://ec.europa.eu/taxation_customs/business/excise-duties-alcohol-tobacco-energy/excise-duties-energy_en Hinzu kommt, dass im Bereich des EU-ETS komplexe Vorgaben für die Umsetzung bestehen, die (fast) keine Spielräume für die Mitgliedstaaten vorsehen.15Umfassend zu der Frage, welche Maßnahmen durch die Mitgliedstaaten im Bereich des Emissionshandels noch getroffen werden können, vgl. etwa: Rodi und Stäsche (2015), S. 243ff. Allerdings arbeitet die EU-Kommission derzeit an einer umfassenden Reform sowohl des EU-ETS als auch der Energiesteuerrichtlinie, in der Optionen zur Einführung einer konsistenten europäischen CO2-Bepreisung in den Bereichen Wärme und Verkehr erörtert werden. Diskutiert werden eine Einbeziehung in das EU-ETS, die Schaffung eines separaten ETS-II sowie eine Reform der Energiesteuerrichtlinie. Diese Entwicklungen sollten für die nationale Diskussion beobachtet und – nicht zuletzt aufgrund sich dadurch ergebender kompetenzrechtlicher Fragen – berücksichtigt werden.

5 Institutionelle Reformen und Governance

Die erfolgreiche und umfassende Verwendung von Pigou-Steuern kann durch institutionelle Faktoren und durch die Berücksichtigung bestimmter Governance-Aspekte ermöglicht bzw. erleichtert werden. Teilweise erschweren gesetzliche Rahmenbedingungen die Einführung ökonomisch sinnvoller Lenkungssteuern und -abgaben.

5.1 Finanzverfassung

Die Finanzverfassung regelt, welche Steuern und Abgaben der Gesetzgeber einführen darf, wie die Einnahmen zwischen Bund und Ländern aufgeteilt werden und welche Ebene (Bund oder Land) die Gesetzgebungskompetenz hat. Ein grundsätzliches Problem der derzeitigen deutschen Finanzverfassung ist, dass sie den Typus einer Pigou-Steuer (wie auch eine Umweltsteuer) nicht kennt – sie ist nicht unter den Steuertypen in Art. 106 GG aufgelistet (Klinski, 2017). Eine am CO2-Gehalt der fossilen Energieträger ausgerichtete Energiesteuer wäre jedoch unproblematisch, da die Steuerlast auf die Konsumenten überwälzt wird und Energiesteuern damit als Verbrauchssteuern zählen (Büdenbender, 2019; Klinski & Keimeyer, 2019). Bei anderen Gütern – und insbesondere Nebenprodukten und Stoffen, die beim Produktionsprozess entstehen und die in der Umwelt Schäden anrichten – könnten derartige Verbrauchssteuern jedoch nicht eingeführt werden. Dies beträfe z.B. Aktivitäten, die zu Feinstaub oder Ozon führen, wie auch zahlreiche Prozesse in der Landwirtschaft, die mit Emissionen oder Nährstoffeinträgen verbunden sind. So kann eine Umweltsteuer auf Stickstoffüberschüsse keinem der in Art. 106 GG aufgeführten Steuertypen zugeordnet werden. Eine Erweiterung des Art. 106 GG um den Steuertypus einer Umwelt- oder Pigou-Steuer würde damit Rechtssicherheit und eine klare Kompetenzzuordnung ermöglichen.

Anstelle von Umweltsteuern ließen sich prinzipiell auch Umweltabgaben (in Form von Sonderabgaben) einführen. Ähnlich wie bei der LKW-Maut könnte dabei die Abgabenhöhe aufgrund externer Kosten oder der intendierten Lenkungswirkung festgesetzt und regelmäßig angepasst werden. Im Gegensatz zu Steuern müssen die Einnahmen aus Sonderabgaben jedoch gruppennützig verwendet werden und den Belasteten wieder zugutekommen (Klinski, 2017). Dies schließt andere, möglicherweise sinnvollere Verwendungen der Einnahmen aus. Darüber hinaus gibt es auch bei umweltbezogenen Abgaben einige Rechtsunsicherheiten, weil diese den spezifischen Anforderungen an Sonderabgaben oder Vorteilsabschöpfungsabgaben entsprechen müssen.

Neben juristischen Aspekten spielt jedoch auch die Ausgestaltung der Preishöhe und der Anpassung eine wesentliche Rolle. Die Festlegung von Steuersätzen ist Parlamenten vorbehalten. Weil es sich bei Umweltsteuern oft um nominell festgesetzte Mengensteuern (und nicht Wertsteuern) handelt, sinken inflationsbedingt die realen Steuersätze, wenn die nominellen Steuersätze nicht stetig angepasst werden. Auch erfordern sinkende Rohstoffpreise oder steigendes Einkommen Anpassungen der Steuersätze, um die Lenkungswirkung zu erhalten. Eine diskretionäre Politik der Steueranpassungen, die durch wechselnde Mehrheiten und Interessen gekennzeichnet ist, erschwert die Planbarkeit und verringert damit Investitions- und Innovationsanreize. Insbesondere kann die Berücksichtigung von Partikularinteressen und (fiskalischen) Einnahmen dazu führen, dass die Steuern nicht mehr nach dem Prinzip der externen Kosten festgesetzt werden und langfristig angekündigte Steuerpfade zudem unglaubwürdig werden (Kalkuhl et al., 2020). Diese Beispiele legen nahe, dass eine diskretionäre Festlegung von Steuersätzen mit erheblichen Herausforderungen und Problemen verbunden ist. Die Berücksichtigung von Kommissionen, die Preise festsetzen (ähnlich der Mindestlohnkommission), oder das Aufstellen von Regeln und Kriterien, aus denen sich die Höhe von Umweltsteuern ergibt, könnten daher mehr Verlässlichkeit, Planungssicherheit und Transparenz schaffen.

5.2 Rückerstattungskanäle

Lenkungs- und Pigou-Steuern können durch die Berücksichtigung der ‚wahren‘ gesellschaftlichen Kosten zu einem effizienteren Umgang mit der Natur und weniger Umweltverschmutzung führen. Sie verbessern Umweltqualität und wirtschaftlichen Wohlstand durch die vermiedenen Umweltschäden. Allerdings sind Kosten und Nutzen von Pigou-Steuern im Allgemeinen sehr heterogen verteilt. Im Gegensatz zum Ordnungsrecht und zu Standards erlauben Pigou-Steuern durch direkte oder indirekte Rückerstattung der Einnahmen prinzipiell eine Besserstellung eines jeden Individuums (sogenannte Pareto-Verbesserung). In der Praxis ist dies aufgrund mangelnder Informationen jedoch kaum möglich. Dennoch können gezielte Maßnahmen Verteilungskonflikte entschärfen und so Akzeptanz und Fairness der Umweltpolitik erhöhen.

Für eine zielgenaue Behebung von Verteilungskonflikten sind folgende Voraussetzungen essenziell: (1) einfache und typisierte Abschätzung des Belastungsgrades von Haushalten auf Basis leicht erfassbarer Merkmale, (2) differenzierte und kostengünstig administrierbare Transfers oder Programme anhand dieser Merkmale; möglichst mit einem Phase-out, um problematische Langfrist-Anreize zu vermeiden. Weil bei einigen Umweltproblemen die Belastung und das Aufkommen über die Zeit stark schwanken können, wären zudem regelmäßige Überprüfungen und Revisionen der Entlastungsmaßnahmen nötig.

Neben differenzierten Lösungen könnten auch einfachere Optionen zur Rückerstattung geprüft werden, deren Informations- und Administrationsprobleme geringer sind (Edenhofer et al., 2019; Hänsel et al., 2021). So könnten aus Umweltsteuereinnahmen andere Steuerentlastungen (z.B. bei Stromsteuer, Einkommenssteuer, Mehrwertsteuer) und Förderprogramme finanziert werden, bei denen sich auch die Verteilungswirkungen (und mögliche weitere ökonomische Auswirkungen) bestimmen ließen.

Die Debatte um die Rückerstattung der Einnahmen aus der nationalen CO2-Bepreisung an Haushalte hat gezeigt, dass nicht nur Informationsprobleme bei der Identifizierung von Härtefällen bestehen, sondern auch die administrativen und rechtlichen Voraussetzungen – z.B. für eine kostengünstige umfassende Pro-Kopf-Rückerstattung – nicht immer gegeben sind (Kahl & Kahles, 2019; Stede et al., 2020). Darüber hinaus besteht ein rechtliches Risiko, wenn die Einnahmen aus einer Umweltsteuer vollständig an die Bürgerinnen und Bürger zurückerstattet würden, weil damit das Einnahmemotiv einer Steuer nicht mehr gegeben wäre.

5.3 Systematische Erfassung externer Kosten

Für eine verstärkte Nutzung von Umweltsteuern bedarf es der Ermittlung externer Kosten. Während diese in Bereichen wie dem Klimaschutz zunehmend Beachtung finden, fehlt jedoch ein systematischer Überblick über die wichtigsten externen Kosten unseres wirtschaftlichen Handelns. Dieser wäre jedoch hilfreich, um (umwelt-)politische Prioritäten setzen zu können und um Bereiche zu identifizieren, in denen Umweltsteuern sinnvoll eingesetzt werden können. Darüber hinaus würde ein solche Bestandsaufnahme aufzeigen, in welchen Bereichen noch erhebliche (wissenschaftliche) Unsicherheiten liegen und wo gegebenenfalls weitere Forschung zur Quantifizierung externer Kosten nötig wäre.

Neben der systematischen Erfassung wäre auch eine dynamische Aktualisierung externer Kosten nötig, um neue wissenschaftliche Erkenntnisse und technologische Entwicklungen zu berücksichtigen. Das Umweltbundesamt hat mit seinen Methodenkonventionen (UBA, 2020b) zur Erfassung externer Umweltkosten bereits erste Beiträge dazu geliefert. Diese Aktivitäten könnten weiter ausgebaut werden und künftig auch externe Kosten in Nicht-Umwelt-Bereichen berücksichtigen, um ein umfassenderes Bild von ökonomischen Fehlanreizen und Fehlallokationen zu bekommen. Eine systematische Erfassung externer Kosten über alle Bereiche hinweg würde auch erfordern, einheitliche Berechnungsstandards festzulegen, wie etwa mit Diskontierung, Risiken, Verteilungseffekten sowie Gesundheits- und Sterblichkeitsrisiken umzugehen ist. Die Erfassung externer Kosten könnte zudem die Folgenabschätzung von Politikmaßnahmen und Gesetzesvorhaben vereinfachen (siehe nächster Punkt).

5.4 Folgenabschätzung, Normenkontrolle und Kosten-Nutzen-Analysen

Die bisher bei der Gesetzgebung erfolgende Ermittlung des Erfüllungsaufwands im Rahmen der Normenkontrolle konzentriert sich einseitig auf die Kosten von Gesetzen (einschl. der Einführung von Steuern). So werden auch im Anhang des BEHG-Entwurfes zur Einführung des nationalen Emissionshandelssystems lediglich die Kosten durch die Einführung der CO2-Bepreisung mit 7,4-10,5 Mrd. Euro pro Jahr aufgeführt. Der ökonomische Nutzen – insbesondere die vermiedenen externen Kosten – werden im BEHG-Entwurf wie auch bei anderen Gesetzesentwürfen jedoch vernachlässigt. Diese Schieflage ließe sich durch einen ganzheitlichen Ansatz zur Gesetzesfolgenabschätzung vermeiden (siehe UBA (2018)). Derartige Ansätze zur Kosten-Nutzen-Abschätzung von Politikmaßnahmen werden in anderen Ländern wie den USA (Hahn & Tetlock, 2008), Kanada, Frankreich und Großbritannien (Atkinson et al., 2018) bereits in größerem Umfang praktiziert. Kosten-Nutzen-Analysen erhöhen dabei prinzipiell die Transparenz von Abwägungsprozessen (Sunstein, 2018). In einigen Fällen haben sie auch zu einer ambitionierten, zügigen und kostengünstigen Verbesserung der Umweltqualität geführt – zum Beispiel beim Ausstieg aus der Nutzung von verbleitem Benzin in den USA (Hahn & Tetlock, 2008) oder dem Verbot von FCKW zum Schutz der Ozonschicht (Sunstein, 2018).

6 Ausblick

Für sozial ausgewogenen Umwelt- und Klimaschutz zur Erhöhung des Lebensstandards ist ein Paradigmenwechsel in der Umwelt- und Steuerpolitik erforderlich. Dieser Bericht skizziert die konzeptionellen und empirischen Grundlagen für eine Neuorientierung der politischen Debatte. Drei Erkenntnisse sind dabei zentral: Erstens sollte Umwelt- und Klimaschutz als produktive Investition in Naturkapital verstanden werden, weil sie gesellschaftliche Folgekosten (Klima- und Umweltschäden) verringert und damit Produktivität, Einkommen und menschliches Wohlbefinden steigert. Diese Folgekosten könnten sich nach den hier vorgelegten Abschätzungen auf 13-19% der Wirtschaftsleistung in Deutschland belaufen (455-671 Mrd. Euro). Umwelt- und Klimapolitik zur Verringerung dieser Schäden ist damit eine Politik zur Erhöhung des langfristigen Wohlstands unserer Gesellschaft. Zweitens sind Lenkungssteuern und -abgaben ein geeignetes politisches Instrument, um die gesellschaftlichen Folgekosten zu reduzieren oder um ein bestimmtes Umwelt- oder Klimaziel zu geringen volkswirtschaftlichen Kosten zu erreichen. Drittens ergibt sich durch die gezielte Verwendung der Einnahmen aus Lenkungssteuern ein maximaler Gestaltungsspielraum zur fairen Verteilung der Kosten. Verteilungskonflikte können durch eine gezielte Ausgestaltung von Steuersenkungen, Transfers, Ausgaben oder Investitionen ausgeglichen werden.

Obwohl die Energie- und Stromsteuern in Deutschland ein explizites Lenkungsmotiv aufweisen, konnten sie bisher kaum zu substanziellen Emissionsreduktionen beitragen; in vielen anderen Bereichen fehlen Lenkungssteuern und -abgaben gänzlich. Die Gründe dafür liegen auch in institutionellen Faktoren, die einer effektiven, effizienten und sozial gerechten Einführung von Umweltsteuern entgegenstehen: Die Finanzverfassung kennt weder explizite Umweltsteuern, noch erlaubt sie eine Indexierung von Steuern anhand der gesellschaftlichen Folgekosten. Im Resultat fehlen in vielen Bereichen angemessene Umweltsteuern ganz; und wo sie vorhanden sind, verlieren sie durch Inflation und wachsendes Einkommen im Zeitablauf an Lenkungswirkung und werden nicht an neue Erkenntnisse über Umwelt- und Klimaschäden oder neueren Vermeidungstechnologien angepasst. Darüber hinaus schränkt die Finanzverfassung die Verwendung der Einnahmen aus Lenkungssteuern und Lenkungsabgaben ein, wodurch eine faire Kostenverteilung erschwert wird.16So wird im Gesetz zum Einstieg in die ökologische Steuerreform der gestaffelte Anstieg der Energiesteuern mit der Sozialverträglichkeit gerechtfertigt, siehe https://dip21.bundestag.de/dip21/btd/14/000/1400040.pdf

Als Konsequenz ergeben sich in vielen Bereichen nach wie vor erhebliche gesellschaftliche Folgekosten. Eine konsequente Bepreisung dieser externen Effekte durch Lenkungssteuern und -abgaben könnte daher zu signifikanten Wohlfahrtsgewinnen führen und erhebliche Einnahmen generieren – ersten Abschätzungen zufolge im Bereich von 348-564 Mrd. Euro pro Jahr (44-71% der gesamten staatlichen Steuereinnahmen). Damit könnten andere Steuern gesenkt, Investitionen finanziert oder Härtefälle durch gezielte Transfers wie direkte Rückzahlungen an Haushalte vermieden werden.

Während Steuern und Abgaben nach dem Prinzip der externen Kosten etwa im Bereich der CO2-Bepreisung und der Energiesteuern zügig angepasst werden könnten, bedarf es jedoch grundsätzlich eines institutionalisierten Prozesses zur systematischen Erfassung und Bewertung externer Kosten. Dazu gehören auch Verfahren, die eine regelbasierte Anpassung von Steuer- und Abgabensätzen und entsprechenden Entlastungsmaßnahmen garantieren. Auch die fiskalischen und nicht-fiskalischen Politikinstrumente selbst sollten regelmäßig und systematisch überprüft und angepasst werden. Ohne einen solchen Prozess laufen Steuerreformen für die Umwelt- und Klimaschutz Gefahr, dass sie von Beginn an unzureichend ausgestaltet sind oder über die Zeit an Wirksamkeit und Effizienz verlieren.

Weitere Hintergrundinformationen

Dokumentation und detaillierte Berechnungen der externen Kosten finden sich in „Hintergrund: Quantifizierung externer Effekte als Steuerbasis für ein nachhaltiges Steuersystem“ und der online abrufbaren Datenbasis. Die Datenbasis und die Berechnung der externen Kosten ist online verfügbar unter http://doi.org/10.5281/zenodo.4730277.

Das vorliegende Ariadne-Kurzdossier wurde von den oben genannten Autorinnen und Autoren des Ariadne-Konsortiums ausgearbeitet. Sie spiegelt nicht zwangsläufig die Meinung des gesamten Ariadne-Konsortiums oder des Fördermittelgebers wider.

Die Inhalte der Ariadne-Publikationen werden im Projekt unabhängig vom Bundesministerium für Bildung und Forschung erstellt.

Die Autorinnen und Autoren danken Jana Nysten (Stiftung Umweltenergierecht) und Hartmut Kahl (Stiftung Umweltenergierecht) für wertvolle Hinweise zu juristischen Aspekten zu Energie- und Umweltsteuern sowie Sarah Messina für redaktionelle Hinweise.

Literaturangaben

Aldy, J. E. (2017). Designing and Updating a US Carbon Tax in an Uncertain World. Harvard Environmental Law Review Forum, 41, 28–40.

Allcott, H., Lockwood, B. B., & Taubinsky, D. (2019). Regressive Sin Taxes, with an Application to the Optimal Soda Tax*. The Quarterly Journal of Economics, 134(3), 1557–1626. https://doi.org/10.1093/qje/qjz017

Anas, A., & Lindsey, R. (2011). Reducing Urban Road Transportation Externalities: Road Pricing in Theory and in Practice. Review of Environmental Economics and Policy, 5(1), 66–88. https://doi.org/10.1093/reep/req019

Arnott, R., De Palma, A., & Lindsey, R. (1994). The welfare effects of congestion tolls with heterogeneous commuters. Journal of Transport Economics and Policy, 139–161.

Atkinson, G., Groom, B., Hanley, N., & Mourato, S. (2018). Environmental valuation and benefit-cost analysis in U.K. policy. Journal of Benefit-Cost Analysis, 9(1), 97–119. https://doi.org/10.1017/bca.2018.6

Bach, S., Beznoska, M., & Steiner, V. (2017). Wer trägt die Steuerlast Verteilungswirkungen des deutschen Steuer- und Transfersystems (Nr. 347; Study). Hans Böckler Stiftung. https://nbn-resolving.org/urn:nbn:de:101:1-2018072613430857310614

Bach, S., Harnisch, M., & Isaak, N. (2018). Verteilungswirkungen der Energiepolitik – Personelle Einkommensverteilung. Forschungsprojekt im Auftrag des Bundesministeriums für Wirtschaft und Energie, 50.

Bach, S., Isaak, N., Kemfert, C., Kunert, U., Schill, W.-P., Schmalz, S., Wägner, N., & Zaklan, A. (2019). CO2-Bepreisung im Wärme- und Verkehrssektor Diskussion von Wirkungen und alternativen Entlastungsoptionen: Endbericht des gleichnamigen Forschungsvorhabens im Auftrag des Bundesministeriums für Umwelt, Naturschutz und nukleare Sicherheit (BMU). https://www.diw.de/documents/publikationen/73/diw_01.c.676034.de/diwkompakt_2019-140.pdf

Baumol, W. J., & Oates, W. E. (1988). The Theory of Environmental Policy (2. Aufl.). Cambridge University Press; Cambridge Core. https://doi.org/10.1017/CBO9781139173513

Beck, M., Rivers, N., Wigle, R., & Yonezawa, H. (2015). Carbon tax and revenue recycling: Impacts on households in British Columbia. Resource and Energy Economics, 41, 40–69. https://doi.org/10.1016/j.reseneeco.2015.04.005

Bennear, L. S., & Stavins, R. N. (2007). Second-best theory and the use of multiple policy instruments. Environmental and Resource economics, 37(1), 111–129.

Bräuninger, M., & Teuber, M.-O. (2017). Die steuerliche Belastung von Mineralölprodukten. 6, 20.

Büdenbender, U. (2019). Rechtliche Rahmenbedingungen für eine CO2-Bepreisung in der Bundesrepublik Deutschland (Arbeitspapier Nr. 05/2019). Sachverständigenrat zur Begutachtung der Gesamtwirtschaftlichen Entwicklung. http://hdl.handle.net/10419/201375

Chichilnisky, G., & Heal, G. (1994). Who should abate carbon emissions? Economics Letters, 44, 443–449.

Creutzig, F., Javaid, A., Koch, N., Knopf, B., Mattioli, G., & Edenhofer, O. (2020). Adjust urban and rural road pricing for fair mobility. Nature Climate Change, 10(7), 591–594. https://doi.org/10.1038/s41558-020-0793-1

Dender, K. van. (2019). Taxing vehicles, fuels, and road use: Opportunities for improving transport tax practice (Nr. 44). OECD. https://www.oecd-ilibrary.org/taxation/taxing-vehicles-fuels-and-road-use_e7f1d771-en

Edenhofer, O., Eggers, J., Fuss, S., Kalkuhl, M., Merfort, A., Minx, J. C., & Strefler, J. (2021). Wissensstand zu CO2-Entnahmen. Klimaschutzpfade, Residualemissionen, Technologien & Praktiken (Politikinstrumente & Governance) [(Mimeo)]. MCC Berlin.

Edenhofer, O., Flachsland, C., Kalkuhl, M., Knopf, B., & Pahle, M. (2019). Optionen für eine CO2-Preisreform (Working Paper Nr. 04/2019; Nummer 04/2019). German Council of Economic Experts / Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung. https://ideas.repec.org/p/zbw/svrwwp/042019.html

Edenhofer, O., Franks, M., & Kalkuhl, M. (2021). Pigou in the 21st Century: A tribute on the occasion of the 100th anniversary of the publication of The Economics of Welfare. International Tax and Public Finance. https://doi.org/10.1007/s10797-020-09653-y

Edenhofer, O., Kalkuhl, M., & Ockenfels, A. (2020). Das Klimaschutzprogramm der Bundesregierung: Eine Wende der deutschen Klimapolitik? Perspektiven der Wirtschaftspolitik, 21(1), 4–18. https://doi.org/10.1515/pwp-2020-0001

Edenhofer, O., Kosch, M., Pahle, M., & Zachmann, G. (2021). A whole-economy carbon price for Europe and how to get there. Policy Contribution, 06(2021), 13.

Eliasson, J., & Mattsson, L.-G. (2006). Equity effects of congestion pricing: Quantitative methodology and a case study for Stockholm. Transportation Research Part A: Policy and Practice, 40(7), 602–620.

Fischer, C., & Newell, R. G. (2008). Environmental and technology policies for climate mitigation. Journal of environmental economics and management, 55(2), 142–162.

Frondel, M., Kutzschbauch, O., Sommer, S., & Traub, S. (2017). Die Gerechtigkeitslücke in der Verteilung der Kosten der Energiewende auf die privaten Haushalte. Perspektiven der Wirtschaftspolitik, 18(4), 335–347. https://doi.org/10.1515/pwp-2017-0034

George, J., Held, A., Winkler, J., Beck, A., & Ragwitz, M. (2020). Auswirkungen klima- und energiepolitischer Instrumente mit Fokus auf EEG-Umlage, Stromsteuer und CO2-Preis Finanzierungsmechanismus für erneuerbare Energien: Einnahmen- und Refinanzierungsseite. Fraunhofer ISI.

Goulder, L. H., & Parry, I. W. (2008). Instrument choice in environmental policy. Review of environmental economics and policy, 2(2), 152–174.

Gruber, J., & Köszegi, B. (2004). Tax incidence when individuals are time-inconsistent: The case of cigarette excise taxes. Journal of Public Economics, 88(9), 1959–1987. https://doi.org/10.1016/j.jpubeco.2003.06.001

Gruber, J., & Köszegi, B. (2008). A Modern Economic View of Tobacco Taxation.

Hahn, R. W., & Tetlock, P. C. (2008). Has Economic Analysis Improved Regulatory Decisions? Journal of Economic Perspectives, 22(1), 67–84. https://doi.org/10.1257/jep.22.1.67

Hänsel, M. C., Franks, M., Kalkuhl, M., & Edenhofer, O. (2021). Optimal carbon taxation and horizontal equity: A welfare-theoretic approach with application to German household data (Nr. 28; Nummer 28). Center for Economic Policy Analysis. https://doi.org/10.25932/publishup-49812

IPCC. (2014). Climate Change 2014: Impacts, Adaptation, and Vulnerability. Part A: Global and Sectoral Aspects. Contribution of Working Group II to the Fifth Assessment Report of the Intergovernmental Panel on Climate Change (S. 1132 pp.). https://www.ipcc.ch/site/assets/uploads/2018/02/WGIIAR5-PartA_FINAL.pdf

Isermeyer, F., Heidecke, C., & Osterburg, B. (2019). Einbeziehung des Agrarsektors in die CO2-Bepreisung (Thünen Working Paper Nr. 136). Johann Heinrich von Thünen-Institut. https://doi.org/10.3220/WP1576588334000

Kahl, H., & Kahles, M. (2019). Europa- und verfassungsrechtliche Spielräume für die Rückerstattung einer CO2-Bepreisung (Nr. 13; Würzburger Studien zum Umweltenergierecht). https://stiftung-umweltenergierecht.de/wp-content/uploads/2019/07/Stiftung_Umweltenergierecht_13.-WuerzburgerStudien_2019-06-30.pdf

Kalkuhl, M., Steckel, J. C., & Edenhofer, O. (2020). All or nothing: Climate policy when assets can become stranded. Journal of Environmental Economics and Management, 100, 102214. https://doi.org/10.1016/j.jeem.2019.01.012

Kalkuhl, M., & Wenz, L. (2020). The impact of climate conditions on economic production. Evidence from a global panel of regions. Journal of Environmental Economics and Management, 103, 102360. https://doi.org/10.1016/j.jeem.2020.102360

Klenert, D., Mattauch, L., Combet, E., Edenhofer, O., Hepburn, C., Rafaty, R., & Stern, N. (2018). Making carbon pricing work for citizens. Nature Climate Change, 8(8), 669–677. https://doi.org/10.1038/s41558-018-0201-2

Klinski, S. (2017). Rechtliche Fragen zum Klimaschutzplan – Erweiterungen des steuer- und abgabenrechtlichen Gestaltungsspielraums für Klimaschutzinstrumente im Grundgesetz. Öko-Institut e.V. https://www.oeko.de/fileadmin/oekodoc/Juristische-Begleitung-KSP2050-Umweltsteuern.pdf

Klinski, S., & Keimeyer, F. (2019). Zur verfassungsrechtlichen Zulässigkeit eines CO2- Zuschlags zur Energiesteuer [Rechtswissenschaftliches Gutachten]. Öko-Institut e.V. https://www.oeko.de/fileadmin/oekodoc/CO2-Zuschlag-zur-Energiesteuer.pdf

Knittel, C. R., & Sandler, R. (2018). The Welfare Impact of Second-Best Uniform-Pigouvian Taxation: Evidence from Transportation. American Economic Journal: Economic Policy, 10(4), 211–242. https://doi.org/10.1257/pol.20160508

Leape, J. (2006). The London congestion charge. Journal of Economic Perspectives, 20(4), 157–176.

Lockwood, B. B., Nathanson, C. G., & Weyl, E. G. (2017). Taxation and the Allocation of Talent. Journal of Political Economy, 125(5), 1635–1682. https://doi.org/10.1086/693393

Maurer, C., Tersteegen, B., Bekk, A., Held, A., Klobasa, M., Greinacher, D., & Günther, R. (2020). Effiziente Ausgestaltung der Integration erneuerbarer Energien durch Sektorkopplung (Nr. 25/2020; Climate Change). Umweltbundesamt.

Meier, T., Senftleben, K., Deumelandt, P., Christen, O., Riedel, K., & Langer, M. (2015). Healthcare Costs Associated with an Adequate Intake of Sugars, Salt and Saturated Fat in Germany: A Health Econometrical Analysis. PloS One, 10(9), e0135990–e0135990. PubMed. https://doi.org/10.1371/journal.pone.0135990

Metcalf, G. E., & Weisbach, D. (2009). The design of a carbon tax. Harv. Envtl. L. Rev., 33, 499.

Nikodinoska, D., & Schröder, C. (2016). On the emissions–inequality and emissions–welfare trade-offs in energy taxation: Evidence on the German car fuels tax. Resource and Energy Economics, 44, 206–233. https://doi.org/10.1016/j.reseneeco.2016.03.001

O’Donoghue, T., & Rabin, M. (2006). Optimal sin taxes. Journal of Public Economics, 90(10–11), 1825–1849. https://EconPapers.repec.org/RePEc:eee:pubeco:v:90:y:2006:i:10-11:p:1825-1849

Pigou, A. C. (1920). The economics of welfare. Macmillan.

Rodi, M., & Stäsche, U. (2015). Rechtlich-institutionelle Verankerung der Klimaschutzziele der Bundesregierung [Gutachten im Auftrag des Bundesministeriums für Umwelt, Naturschutz, Bau und Reaktorsicherheit].

Roolfs, C., Kalkuhl, M., Bergmann, T., & Meyer, H. (2021a). Quantifizierung externer Effekte als Steuerbasis für ein nachhaltiges Steuersystem. Ariadne-Report.

Roolfs, C., Kalkuhl, M., Bergmann, T., & Meyer, H.. (2021b). Datenbasis zur Quantifizierung externer Effekte als Steuerbasis für ein nachhaltiges Steuersystem (Version 1) [Data set]. Zenodo. http://doi.org/10.5281/zenodo.4730277

Small, K. A. (1992). Using the revenues from congestion pricing. Transportation, 19(4), 359–381.

SRU. (2015). Stickstoff: Lösungsstrategien für ein drängendes Umweltproblem. Sachverständigenrat für Umweltfragen.

Stede, J., Bach, S., Ismer, R., Meßerschmidt, K., & Neuhoff, K. (2020). Optionen zur Auszahlung einer Pro-Kopf-Klimaprämie für einen sozialverträglichen CO2-Preis. Endbericht: Forschungsprojekt im Auftrag des Bundesministeriums der Finanzen (fe 3/19). DIW. https://hdl.handle.net/10419/227516

Stiftung Arbeit und Umwelt der IG BCE. (2019). CO2- Bepreisung für den Verkehrssektor? Bedeutung und Entwicklung der Kosten räumlicher Mobilität der privaten Haushalte bei ausgewählten verkehrspolitischen Instrumenten. https://www.arbeit-umwelt.de/wp-content/uploads/190705_Studie_CO2-SteuerVerkehr_DIW_StiftungIGBCE.pdf

Sunstein, C. R. (2018). The Cost-Benefit Revolution. MIT Press. https://mitpress.mit.edu/books/cost-benefit-revolution

SVR. (2019). Aufbruch zu einer neuen Klimapolitik. Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung. https://www.sachverstaendigenrat-wirtschaft.de/sondergutachten-2019.html

Tietenberg, T. H., & Lewis, L. (2018). Environmental and natural resource economics. Routledge.

UBA. (2018). Bessere Gesetze durch mehr Transparenz der Gesetzesfolgen. Umweltbundesamt. https://www.umweltbundesamt.de/publikationen/bessere-gesetze-durch-mehr-transparenz-der

UBA. (2019). Modellversuch Flächenzertifikatehandel Realitätsnahes Planspiel zur Erprobung eines überregionalen Handelssystems mit Flächenausweisungszertifikaten für eine begrenzte Anzahl ausgewählter Kommunen (Nr. 116/2019). Umweltbundesamt. https://www.umweltbundesamt.de/publikationen/modellversuch-flaechenzertifikatehandel