Inhaltsverzeichnis

Zusammenfassung

- Die nationale und europäische CO2-Bepreisung weist ein wachsendes Einnahmenpotenzial auf (12,5 Milliarden EUR in 2021, insgesamt 178-227 Milliarden EUR bis zum Jahr 2030). Die Mittel werden dem Klima- und Transformationsfonds zugeführt und sind zweckgebunden für Maßnahmen mit energie- und klimapolitischem Bezug.

- Diese Einnahmen können dazu beitragen, die Kosten der Klimapolitik für einkommensschwache Haushalte abzufedern, öffentliche und private Klimaschutzinvestitionen zu erhöhen, Wettbewerbsnachteile für energie-intensive Unternehmen auszugleichen und die gesellschaftliche Akzeptanz der CO2-Bepreisung tendenziell zu stärken.

- Es werden folgende fünf Optionen betrachtet: Auszahlung eines Klimageldes, Senkung der Stromsteuer, Senkung von Einkommensteuern, gezielte Kompensation von Härtefällen sowie Förderprogramme. Die Optionen werden anhand ihrer volkswirtschaftlichen Effekte (Arbeits- und Investitionsanreize), Emissionswirkung, Verteilungswirkung, Verwaltungsaufwand, Effizienz und gesellschaftlichen Akzeptanz bewertet.

- Maßnahmen zur Entlastung von Bürgerinnen und Bürgern sind verteilungspolitisch vorteilhaft, da sie Haushalte mit geringem Einkommen relativ stärker entlasten. Zudem können sie leicht hochskaliert werden. Dadurch könnten politische Aushandlungsprozesse rund um Be- und Entlastungen befriedet und die Akzeptanz der CO2-Bepreisung in der Bevölkerung erhöht werden.

- Die Verwendung der Einnahmen für Förderprogramme und öffentliche Investitionen kann zu zusätzlichen Emissionsminderungen führen. Damit können Klimaziele mit einem geringeren CO2-Preisniveau erreicht werden. Gleichzeitig reizen hohe CO2-Preise jedoch auch private Investitionen an, sodass die Notwendigkeit staatlicher Förderprogramme sinkt (und höhere Rückerstattungen zum Ausgleich der Belastung durch den CO2-Preis erforderlich werden). Die Finanzierung von Förderprogrammen sollte daher grundsätzlich in dem Rahmen erfolgen, wie sie notwendig und sinnvoll ist, und sich nicht nach dem Umfang der Einnahmen aus der CO2-Bepreisung richten. Andernfalls erhöht sich das Risiko einer Unter- oder Überfinanzierung von öffentlichen Ausgaben und Förderprogrammen.

- Die Bevölkerung ist bislang skeptisch gegenüber der CO2-Bepreisung, insbesondere bezüglich der wahrgenommenen Lenkungs- und Verteilungswirkung. Die CO2-Bepreisung wird mitunter als Finanzierungsinstrument für Staatseinnahmen gesehen. Förderprogrammen wird dagegen tendenziell eine höhere Effektivität zur Senkung von Emissionen unterstellt. Die Akzeptanz der CO2-Bepreisung wie auch der Mittelverwendung hängt jedoch ebenso maßgeblich vom Informationsstand, Diskussionsprozessen und persönlichen Erfahrungen ab. Daraus folgt, dass die Transparenz im Hinblick auf die Verwendung der Einnahmen aus der CO2-Bepreisung erhöht werden sollte. Unter anderem können Informationskampagnen helfen, ein besseres Verständnis für Wirkung und Nutzen von CO2-Preisen und Entlastungsmaßnahmen zu vermitteln.

1. Einleitung

Im „European Green Deal” haben sich die 27 Mitgliedsstaaten der Europäischen Union verpflichtet, die EU-weiten Treibhausgasemissionen bis 2030 um 55% gegenüber 1990 zu reduzieren und bis 2050 vollständige Klimaneutralität zu erreichen. Mit dem überarbeiteten Klimaschutzgesetz verfolgt die Bundesregierung mit einer Reduktion um 65% bis 2030 und Neutralität bis 2045 ein noch ambitionierteres Ziel. Zu dessen Erreichung ist unter anderem im Brennstoffemissionshandelsgesetz (BEHG) ein über die kommenden Jahre steigender nationaler CO2-Preis auf Benzin, Diesel, Heizöl und Erdgas festgesetzt. Ab 2026 soll sich der CO2-Preis durch einen Zertifikatehandel im Markt bilden, wobei auch in diesem Fall mit weiter steigenden Preisen zu rechnen ist, sofern sich die ausgeschriebene Zertifikatsmenge an der geplanten Emissionseinsparung orientiert. Darüber hinaus ist im Rahmen des „Fit-for-55”-Pakets der EU nicht nur eine Verschärfung des bestehenden Handelssystems (ETS) vorgesehen, sondern auch die Einführung eines zweiten europäischen Zertifikatehandels für den Gebäude- und Verkehrssektor (ETS 2), in welchem das nationale Emissionshandels-system (nEHS) aufgehen könnte.

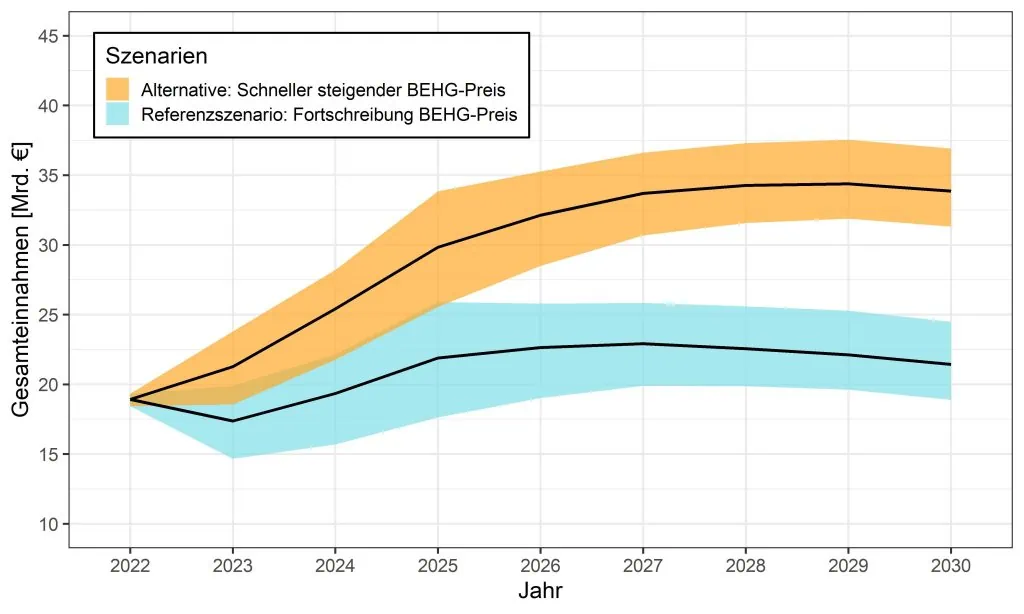

Obwohl die Einnahmen aus der CO2-Bepreisung bei Erreichung der Klimaneutralität langfristig auf Null fallen werden, ist kurz- und mittelfristig mit einem erheblichen Finanzaufkommen zu rechnen. Im Rahmen der bestehenden nationalen und europäischen CO2-Bepreisung können für Deutschland im Jahr 2025 Einnahmen in Höhe von 18 bis 26 Milliarden EUR generiert werden (im Vergleich zu 12,5 Milliarden EUR in 2021). Steigt der nationale CO2-Preis schneller an als im BEHG geplant (um 20 EUR/t CO2 pro Jahr), wären Einnahmen zwischen 26 und 34 Milliarden EUR im Jahr 2025 möglich (Kellner et al., 2022a).

Es ist damit zu rechnen, dass die erhöhten Kosten durch eine CO2-Bepreisung gerade bei Heiz- und Treibstoffen an die Endverbrauchenden durchgereicht werden.1Aktuelle Forschungsergebnisse kommen zu unterschiedlichen Ergebnissen bezüglich der Weitergabe von Preissenkungen bei Treibstoffen. Für die temporäre Senkung der Umsatzsteuer in 2020 finden Montag et al. (2021) nur eine anteilige Weiterreichung an die Endverbrauchenden, während der Tankrabatt im Sommer 2022 vollständig weitergegeben wurde (Fuest et al., 2022). Diese Ergebnisse lassen sich aber nicht zwangsläufig symmetrisch auf Preissteigerungen durch die CO2-Bepreisung übertragen. Je 10 EUR CO2-Preis im nEHS sind dadurch direkte jährliche Mehrkosten (aufgrund höherer Preise für Heiz- und Kraftstoffe) von durchschnittlich 50 EUR pro Haushalt zu erwarten, wobei dieser Wert deutlich variieren kann und maßgeblich von Faktoren wie Haushaltsgröße, Wohnsituation und Pendeldistanzen beeinflusst wird.2Siehe https://mcc-berlin.shinyapps.io/co2preisrechner/, Dokumentation in Roolfs et al. (2021). Besonders für Haushalte mit niedrigen Einkommen wäre dies mit einer deutlichen Belastung verbunden, da diese ohnehin einen verhältnismäßig hohen Anteil ihres verfügbaren Einkommens für Mobilität und Wärme aufbringen müssen. Zudem haben sie kaum oder nur geringe Rücklagen, um kurzfristige Energiepreisanstiege ohne Verringerung anderer Konsumausgaben bewältigen zu können. In Folge der aktuellen Energiepreise erscheint eine Anhebung der CO2-Preise im nEHS politisch schwer umsetzbar.3So wurde die für 2023 geplante Erhöhung des CO2-Preises um 5 EUR/Tonne bereits ausgesetzt und auf 2024 verschoben (Presse- und Informationsamt der Bundesregierung, 2022). Daher stellt sich umso mehr die Frage, wie die Verwendung der Einnahmen aus der bestehenden CO2-Bepreisung ausgestaltet werden sollte, um Emissionen effektiv zu senken, soziale Verwerfungen zu vermeiden und die gesellschaftliche und politische Akzeptanz der CO2-Bepreisung zu stärken. Aktuelle wissenschaftliche Erkenntnisse deuten auf keine klare Präferenz der Bürgerinnen und Bürger für eine spezifische Verwendungsoption hin. Während eine finanzielle Kompensation von Haushalten in einzelnen Fällen die Akzeptanz für umwelt- und klimapolitische Maßnahmen steigern kann (Colantone et al., 2022), wird in Befragungen häufig die Förderung von grünen Technologien und Investitionen bevorzugt (Baranzini und Carattini, 2017; Sommer et al., 2022 und Wolf et al., 2022). Gleichzeitig kann mangelndes Vertrauen in politische Prozesse dazu führen, dass Kompensationsmaßnahmen abgelehnt werden, die eigentlich zum eigenen Vorteil wären (Douenne und Fabre, 2022 und Wolf et al., 2022).

In diesem Kurzdossier vergleichen wir deshalb unterschiedliche Optionen der Mittelverwendung: die Senkung anderer Steuern oder Abgaben, die Finanzierung öffentlicher Investitions- und Förderprogramme, gezielte Zuschüsse bzw. Transfers an besonders stark betroffene Gruppen und eine pauschale Rückerstattung an die gesamte Bevölkerung („Klimageld”). Die Maßnahmen werden anhand aktueller Studien bezüglich ihrer jeweiligen Wirkungen auf Verteilung, Klimaschutz, wirtschaftliche Effizienz und Akzeptanz sowie hinsichtlich ihres Verwal-tungsaufwands bewertet. Der Fokus liegt dabei vor allem auf der jeweils bewirkten Entlastung für private Haushalte, die jedoch auch von allgemeinen wirtschaftlichen Faktoren und Anpassungseffekten beeinflusst wird, die nachfolgend nur zum Teil berücksichtigt werden.

2. CO2-Preise und Einnahmen

Während der Einführungsphase des nationalen Emissionshandelssystems sieht das BEHG einen Festpreis vor, der nach einem Startwert von 25 EUR je Tonne CO2 in 2021 zunächst um jährlich 5 EUR ansteigt. Ab 2023 war eine jährliche Erhöhung um 10 EUR geplant, sodass der CO2-Preis im Jahr 2025 bei 55 EUR liegen sollte (BEHG, §10, Abs. 2). Dieser Zeitpfad wird sich, als Reaktion auf die aktuelle Energiepreisentwicklung, um ein Jahr nach hinten verschieben. Während der Festpreis-Periode können die regulierten Unternehmen beliebig viele Emissionshandels-Zertifikate erwerben. Ab 2026 soll sich der Preis dann innerhalb eines Korridors von 55 bis 65 EUR auf dem Markt bilden. Über die Ausgestaltung des nEHS ab 2027 wird 2025 entschieden.

Im Jahr 2021 beliefen sich die Einnahmen aus dem nEHS auf 7,2 Milliarden EUR, während aus dem europäischen Emissionshandel 5,3 Milliarden EUR auf Deutschland entfielen (Umweltbundesamt, 2022). Die Gesamteinnahmen beliefen sich somit auf 12,5 Milliarden EUR. Abbildung 1 prognostiziert die zu erwartenden jährlichen Gesamteinnahmen aus beiden Handelssystemen bis 2030, wobei die farbigen Bänder Unsicherheit über die Preisentwicklung im EU-ETS reflektieren.4Die konservativste Schätzung der Einnahmen im EU-ETS basiert auf dem European Impact Assessment, die höchsten Einnahmen ergeben sich aus den Preisen in REMIND. Wird am aktuell geplanten Preispfad für den nEHS festgehalten („Referenzszenario”), können bis 2030 reale Einnahmen von insgesamt 178-227 Milliarden EUR erzielt werden. Eine ambitioniertere Preisentwicklung im nationalen Handel würde die Einnahmen signifikant steigern. Beispielsweise könnte ein jährlicher Preisanstieg von 20 EUR/t CO2 („Alternative”) Gesamteinnahmen von 252-302 Milliarden EUR generieren (Kellner et al., 2022a).

Aktuell fließen die Einnahmen aus beiden Handelssystemen in den Klima- und Transformationsfonds (KTF, ehemals Energie- und Klimafonds (EKF)), woraus unter anderem Förderprogramme für die energetische Gebäudesanierung, Elektromobilität und EEG-Differenzkosten finanziert werden.

Die Direktive der Europäischen Kommission zum Emissionshandel (ETS Directive, Art. 10.3) sieht vor, dass die Mitgliedstaaten mindestens 50% ihrer Einnahmen aus dem EU-ETS zur Förderung der klimafreundlichen Transformation verwenden sollten. Im Gegensatz dazu unterliegen die Einnahmen aus dem nEHS bisher keiner Zweckbindung und könnten im vollen Umfang zur Kompensation der Haushalte für steigende Energie- und Mobilitätskosten, Steuersenkungen oder andere Programme als im KTF vorgesehen verwendet werden. Im Folgenden wird das benötigte Finanzvolumen der Verwendungsmöglichkeiten und deren Kompatibilität mit dem KTF nicht näher betrachtet, da auch ein Mix aus den einzelnen Optionen möglich ist, der die entsprechenden Anforderungen erfüllt. Tabelle 1 in Abschnitt 5 zeigt jedoch, welche finanziellen Auswirkungen eine Erhöhung des nationalen CO2-Preises um 10 EUR pro Tonne ceteris paribus auf jede Option hat.

3. Optionen zur Verwendung der Einnahmen

3.1 Bewertungskriterien

Zur Bewertung der Verwendungsmöglichkeiten der CO2-Preiseinnahmen in Form von verschiedenen Rückerstattungsoptionen nutzen wir Kriterien der wohlfahrts- und politökonomischen Analyse. Während die wohlfahrtsökonomische Betrachtung vor allem Aufschluss über quantifizierbare Wohlfahrtseffekte der jeweiligen Maßnahmen gibt, geht es bei der politökonomischen Betrachtung vor allem um die politische Umsetzbarkeit von Maßnahmen. Entscheidungsträger:innen sind dem politischen Wettbewerb ausgesetzt und können daher nur schwer Maßnahmen umsetzen, die auf eine starke Ablehnung durch breite Bevölkerungsschichten stoßen. Insofern betrachten die politökonomischen Kriterien, welche Rückerstattungsoptionen ausreichende Akzeptanz schaffen, um eine demokratische Mehrheit zu finden. Allerdings lässt sich die politische Umsetzbarkeit nicht quantifizieren, sodass hier die Unsicherheiten bezüglich der Bewertung deutlich größer sind. Darüber hinaus können sich gesellschaftliche Stimmungen, Meinungen und Narrative schnell ändern, sodass die politökonomische Bewertung im Folgenden weniger robust ausfällt.

Die wohlfahrtsökonomische Sicht stellt Kosten- und Nutzenaspekte in den Mittelpunkt. Wir vergleichen daher die Rückerstattungsoptionen anhand folgender quantifizierbarer Kriterien:

- Effizienz: Entsteht ein volkswirtschaftlicher Nutzen durch die Rückerstattungsoption aufgrund allgemeiner Gleichgewichtseffekte? Beispielsweise kann eine Änderung des Arbeitsangebots oder der Investitionen auftreten, wenn Lohn- bzw. Kapitalsteuern gesenkt werden.

- Verteilungswirkung: Wie sind die Kosten durch CO2-Bepreisung in Kombination mit der jeweiligen Rückerstattungsmaßnahme über die Haushalte verteilt? Fallen beispielsweise überproportional höhere Kosten bei ärmeren als bei reicheren Haushalten an, ist eine Maßnahme regressiv.

- Verwaltungsaufwand: Wie groß ist der Verwaltungsaufwand und wie hoch sind damit die Kosten der jeweiligen Rückerstattungsoption? Aufgrund bürokratischer Verfahren können Kosten bei der öffentlichen Verwaltung, aber auch für Bürgerinnen und Bürger sowie Wirtschaft entstehen.

Aus politökonomischer Sicht betrachten wir jene Kriterien, welche für die politische Umsetzbarkeit der Kombination aus CO2-Preis und Rückerstattungsoption relevant sind:

- Emissionswirkung: Verringert oder erhöht die Verwendungsoption die Emissionen bei gegebenem CO2-Preisniveau? Steigen die Emissionen durch mit der Rückerstattung verbundene Zweitrundeneffekte, kann ein höherer CO2-Preis zur Erreichung der Klimaziele erforderlich sein. Aufgrund der hohen Sichtbarkeit von Kosten und einer Aversion gegen Preiserhöhungen, sollte die Emissionswirkung auch aus politökonomischer Sicht betrachtet werden.

- Akzeptanz: Fördert die Verwendungsoption die gesellschaftliche Akzeptanz bzw. Zustimmungsfähigkeit der Bevölkerung? Steigt die Akzeptanz insbesondere, wenn die Verwendungsoption mit höheren CO2-Preisen kombiniert wird?

Im Folgenden betrachten wir Verwendungsoptionen, die in der aktuellen politischen Debatte und in der umweltökonomischen Literatur als relevant be-trachtet werden: direkte Einkommenstransfers („Klimageld”), Absenkung von Einkommens- und Kapitalsteuern, Reduktion der Stromsteuer, Kompensationen von Härtefällen5Härtefälle umfassen Haushalte, deren Lebensumstände hohe Emissionen verursachen und denen zugleich wenige kurzfristige Alternativen zur Verfügung stehen (beispielsweise Fernpendelnde oder Haushalt mit Ölheizung). sowie die Finanzierung von öffentlichen und privaten In-vestitionen. Dazu beschreiben wir in den folgenden Abschnitten die jeweilige Verwendungsoption und diskutieren die Auswirkungen anhand der oben genannten wohlfahrts- und politökonomischen Kriterien auf Basis der aktuellen Studienlage. Aufgrund der komplexen Effekte, die bei der Bewertung der gesellschaftlichen Akzeptanz berücksichtigt werden müssen, erfolgt diese gesondert für alle Verwendungsoptionen in Abschnitt 4.

3.2 Einkommenstransfers („Klimageld“)

Kurzbeschreibung: Bei Einkommenstransfers („Klimageld“) erhält jeder Bürger und jede Bürgerin einen einheitlichen Betrag aus den Einnahmen der CO2-Bepreisung. Werden sämtliche Einnahmen zurückerstattet, ergibt sich durch die CO2-Bepreisung mit Rückerstattung eine finanzielle Netto-Entlastung für Haushalte, die unterdurchschnittlich viel CO2 verbrauchen und eine Netto-Belastung für Haushalte mit überdurchschnittlichem CO2-Verbrauch. Weil die Mehrwertsteuer auf den CO2-Preis als nachgelagerte Steuer anfällt, müsste für eine vollständige Entlastung auch die Mehrwertsteuer auf den CO2-Preis rückerstattet werden.

Bei einer bedingungslosen und gleichmäßigen Rückerstattung aller Einnahmen aus dem nationalen Emissionshandel an die Bürger und Bürgerinnen könnten je 10 EUR CO2-Preis im Jahr 2022 35 EUR pro Person zurückerstattet werden.6Je 10 EUR CO2-Preis im BEHG werden etwa 2,9 Milliarden EUR im Jahr 2022 generiert (Kellner et al. 2022a), die auf 83 Millionen Menschen aufgeteilt werden können; in späteren Jahren sinkt der Betrag wegen der sinkenden Emissionsmengen. Daneben werden auch andere Formen diskutiert, die im Rahmen dieses Kurzdossiers nicht modelliert werden:

- Rückerstattung der Einnahmen aus dem BEHG, die lediglich aus der unmittelbaren Belastung der Haushalte durch höhere Heiz- und Kraftstoffpreise resultieren. Da Einnahmen aus der Bepreisung von Industrie und Gewerbe nicht an die Haushalte ausgeschüttet würden, wäre je 10 EUR CO2-Preis im Jahr 2022 eine Rückerstattung von 25 EUR pro Person möglich (Roolfs et al., 2021). Dieser Betrag enthält auch die Mehrwertsteuer auf den CO2-Preis.

- Einkommensabhängige Rückerstattung, sodass vor allem geringverdienende Haushalte vom Klimageld profitieren; dies kann über eine Kappungsgrenze oder durch eine Pflicht zur Veranlagung bei der Einkommensteuer umgesetzt werden, was jedoch einen höheren Verwaltungsaufwand nach sich zieht.

- Differenzierung nach Alter und Region; so erhalten in Österreich Kinder unter 18 Jahren 50% des „Klimabonus” und Haushalte in Regionen mit schlechter ÖPNV-Anbindung höhere Transfers (siehe BMK, 2022).

- Auszahlung pro Haushalt an Stelle einer Pro-Kopf-Rückerstattung, welche einkommensschwache Haushalte aufgrund der typischerweise geringeren Personenzahl pro Haushalt im Durchschnitt stärker entlastet (Dobbins und Fahl, 2022).

- Konditionale Auszahlung für Investitionen in emissionsarme Investitionsgüter (bspw. E-Auto, Wärmepumpe, energiesparender Kühlschrank). Hierbei handelt es sich jedoch nicht um einen Einkommenstransfer, sondern um eine Subvention von privaten Investitionen, die in Abschnitt 3.6 weiter ausgeführt wird.

Box: Substitutions- und Einkommenseffekt von CO2-Bepreisung mit Einkommenstransfers

Bei einer Rückerstattung der Einnahmen aus der CO2-Bepreisung an die Haushalte entstehen ein Substitutionseffekt und ein Einkommenseffekt.

Der Substitutionseffekt beschreibt eine Verdrängung CO2– oder energieintensiver Güter durch CO2-arme Alternativen, weil die Marktpreise den CO2-Gehalt eines Guts im Umfang des CO2-Preises reflektieren. Durch einen hohen CO2-Preis werden CO2-intensive Güter im Vergleich teurer, wodurch beispielsweise die Attraktivität von Fahrrad oder ÖPNV gegenüber einem Verbrenner-PKW steigt. Auch entsteht ein Anreiz, Wärmeenergie durch Verhaltensanpassungen einzusparen. Mittel- und langfristig wirkt der Substitutionseffekt zudem auf Investitionsanreize. So wird eine energetische Sanierung, der Austausch einer Gasheizung durch eine Wärmepumpe oder der Kauf eines Elektroautos statt eines Verbrenners finanziell attraktiver, je höher der CO2-Preis ist.

Der Einkommenseffekt dagegen resultiert aus dem Zusammenspiel von CO2-Bepreisung und Transfer. Zunächst werden die Haushalte durch die CO2-Bepreisung ärmer – sie konsumieren daher generell etwas weniger – damit sinken auch die Emissionen, die mit dem allgemeinen Konsum verbunden sind. Durch den Transfer wird dieser Einkommensverlust jedoch (teilweise) kompensiert, sodass der Transfer nun zusätzlich für verschiedene Konsumgüter – auch CO2-intensive Güter und Dienstleis-tungen – ausgegeben werden kann. Der Einkommenseffekt rührt also daher, dass die Kombination von CO2-Bepreisung und Transfer insgesamt eine sehr geringe finanzielle Belastung für die Haushalte darstellt – verglichen mit einer CO2-Bepreisung ohne Transfer. Der Einkommenseffekt verringert zwar nicht die direkte Lenkungswirkung der CO2-Bepreisung, bewirkt aber zu einem gegebenen CO2-Preis-niveau nicht die maximal mögliche Emissionsreduzierung.

Durch eine leichte Erhöhung des CO2-Preises kann der Einkommenseffekt neutralisiert werden, sodass der gleiche Einspareffekt wie bei einem CO2-Preis ohne Transfer erreicht wird. In beiden Fällen würden damit die gleichen Emissionsziele erreicht; die Haushalte profitieren jedoch stärker von dem Transfer trotz leicht erhöhter CO2-Preise. Aus wohlfahrtsökonomischer Sicht ist daher eine Rückerstattung mit etwas höheren CO2-Preisen einer (niedrigeren) CO2-Bepreisung ohne Rückerstattung vorzuziehen.

Empirische Abschätzungen gehen von einer geringen bis moderaten Bedeutung des Einkommenseffekts aus: Im Sondergutachten des Sachverständigenrats für Wirtschaftsfragen (SVR, 2019) schwächt der Einkommenseffekt einer Pro-Kopf-Rückerstattung den Lenkungseffekt der CO2-Bepreisung um etwa ein Viertel ab. Dabei wurden jedoch nur Substitutionseffekte bei den Konsument:innen berücksichtigt. In van der Ploeg et al. (2022) werden zusätzlich auch Substitutions- und Einsparmöglichkeiten auf der Produktionsseite berücksichtigt; der Einkommenseffekt reduziert in diesem Fall die Lenkungswirkung der CO2-Bepreisung ledig.

Emissionswirkung: Die Rückerstattung ist als neutral zu betrachten, weil sie die veränderte Relation der Preise von CO2-intensiven gegenüber CO2-armen Gütern nicht beeinflusst; CO2-intensive Güter bleiben somit auch nach der Rückerstattung verhältnismäßig teurer, sodass weiterhin ein Anreiz besteht, diese durch CO2-armen Konsum zu ersetzen (sogenannter Substitutionseffekt, siehe Box). Allerdings entsteht durch die Rückerstattung auch ein Einkommenseffekt, welcher die Nachfrage nach allen Gütern, auch nach CO2-intensiven, erhöht. Empirische Abschätzungen gehen von einer geringen Bedeutung des Einkommenseffekts aus. Der Einkommenseffekt kann zudem durch eine leichte Erhöhung des CO2-Preises ausgeglichen werden.

Verteilungswirkung: Die CO2-Bepreisung kombiniert mit einer einheitlichen Rückerstattung der Einnahmen ist stark progressiv: Haushalte mit unterdurchschnittlichem Einkommen profitieren – insbesondere geringverdienende Haushalte (siehe Edenhofer et al., 2021, Budolfson et al., 2021, Kalkuhl et al. 2021). Neben der Einkommensdimension hängt die Netto-Belastung jedoch auch von anderen Faktoren ab (die wiederum teilweise mit dem Einkommen korreliert sind) wie z.B. Haushaltsgröße, PKW-Besitz oder Verwendung einer Ölheizung. Für diese Gruppen sollten bei hoher finanzieller Belastung zusätzliche Maßnahmen zur Abfederung von Härtefällen in Betracht gezogen werden (siehe Abschnitt 3.5).

Verwaltungsaufwand: Ein zentraler Vorteil eines einkommensunabhängigen Transfers („Klimageld”) liegt im geringen Verwaltungsaufwand, da keine Anträge bzw. Anspruchsgrundlagen auf individueller Basis geprüft werden müssen. Allerdings müsste zunächst ein System für die Rückzahlung implementiert werden. Kellner et al. (2022b) analysieren die Vor- und Nachteile einer Auszahlung über die Arbeitgeber (Färber und Wieland, 2022), einer Direktauszahlung oder einer Verrechnung über die Krankenkassenbeiträge wie in der Schweiz (Stede et al., 2020). In Österreich werden für die Direktauszahlung Kosten von unter 3 EUR pro Person und Jahr erwartet (Österreichisches Bundeskanzleramt, 2022).

Weitere Aspekte: Durch die Rückerstattung eines möglichst großen (oder gar vollständigen) Anteils der Einnahmen wird glaubhaft gemacht, dass die CO2-Bepreisung kein Einnahmenziel verfolgt, sondern ausschließlich eine Lenkungswirkung beabsichtigt. Eine monatliche oder quartalsweise Auszahlung ist wegen ihrer Regelmäßigkeit zudem eher in der Lage, zur Konsumglättung beizutragen (Kellner et al., 2022b).

3.3 Strompreissenkung

Kurzbeschreibung: Mit den Einnahmen aus der nationalen CO2-Bepreisung wird seit 2022 der Förderungsbedarf nach EEG für erneuerbare Energien anteilig finanziert. Darüber hinaus könnten die Einnahmen zukünftig für eine Reduktion der Stromsteuer verwendet werden, um den Strompreis weiter zu senken. Für eine CO2-basierte Gegenfinanzierung der Haushaltseinnahmen aus der Stromsteuer von derzeit 2,05 ct/kWh bzw. in Summe von 6,7 Milliarden EUR wäre ein CO2-Preis im BEHG von etwa 34 EUR/t CO2 im Jahr 2022 notwendig. Umgekehrt könnten mit den Einnahmen aus einer Anhebung des CO2-Preises im BEHG um 10 EUR/t CO2 die Stromsteuer um etwa 0,9 ct/kWh gesenkt werden.

Emissionswirkung: Die Absenkung des Strompreises durch alternative Finanzierung der Einnahmen aus der Stromsteuer hat zwei Wirkungen: Einerseits ist wegen geringerer finanzieller Anreize zum Stromsparen von einem Nachfrageanstieg nach Strom auszugehen. Weil die Emissionen im Stromsektor durch den EU-ETS begrenzt sind, führt dies insgesamt nicht zu Mehremissionen, jedoch erhöhen sich die Zertifikatspreise im EU-ETS und die fossile Stromproduktion wird teurer. Durch beide Effekte steigt der Marktpreis für Strom, welcher der staatlich veranlassten Reduktion des Verbraucherpreises wiederum entgegenwirkt. Andererseits wird durch zunächst geringere Strompreise die Elektrifizierung von Anwendungen durch Wärmepumpen, batterieelektrische Fahrzeuge oder Prozessumstellung in der Industrie wettbewerbsfähiger (Bekk et al., 2021). In einem zunehmend auf erneuerbaren Energien basierten Energiesystem lässt sich ohne diese Sektorenkopplung insbesondere im Wärme- und Verkehrssektor keine Klimaneutralität erreichen. Durch die Möglichkeit der Energiespeicherung bietet die Sektorenkopplung zudem Optionen zur Lastverschiebung und kann damit helfen, Fluktuationen in der Stromerzeugung besser auszugleichen.

Verteilungswirkung: Ein Anstieg der Großhandelsstrompreise durch die Nachfrageeffekte, insbesondere im EU ETS, würde einen Teil der Senkung des Verbraucherpreises kompensieren. Die Preissenkung würde damit letztlich nur teilweise bei den Endverbrauchenden ankommen. Des Weiteren kann empirischen Abschätzungen zufolge nur von einer Preisweitergabe von 50% (bei Grundversorgern) und 70% (bei Wettbewerbsanbietern) ausgegangen werden (Duso und Szücs, 2017). Dennoch wirkt die Strompreissenkung progressiv, das heißt, sie entlastet Haushalte mit geringem Einkommen überproportional (siehe George et al., 2020, Kalkuhl et al., 2021). Diese progressive Wirkung bleibt auch bestehen, wenn die höheren Kosten für Wärme und Mobilität durch die CO2-Bepreisung mitberücksichtigt werden. Mit zunehmendem Einkommen nehmen Strom- und Wärmeverbrauch (zwar größere Wohnflächen allerdings mit besserer Gebäudeeffizienz) einen immer kleiner werdenden Anteil der Energieausgaben ein, während der Mobilitätsindividualverkehr (höhere Fahrleistung in verbrauchsintensiveren Fahr-zeugen) zu einer Netto-Belastung durch die CO2-Bepreisung führt (George et al., 2020, Held, 2018, Bach et al., 2019a). Ein CO2-Preis von 50 EUR mit vollständiger Rückerstattung über eine Absenkung von Strompreisen würde damit die untersten Einkommensgruppen netto nicht belasten.7Siehe auch http://mcc-berlin.net/co2preisrechner .

3.4 Absenkung von Einkommensteuern

Kurzbeschreibung: Alternativ zu direkten Transfers oder Preissenkungen können die Einnahmen auch für eine budgetneutrale Senkung von Einkommen-steuern eingesetzt werden. Vor dem Hintergrund des deutschen Steuersystems und der nationalen CO2-Reduktionsziele bis 2030 evaluieren Diluiso und Eydam (2022) die Auswirkungen von Senkungen der Einkommensteuern im Rahmen eines dynamischen allgemeinen Gleichgewichtsmodells. Hierbei sind zwei Optionen einer Steuersenkung denkbar, deren Konsequenzen nachfolgend verglichen werden:

- Rückerstattung über Senkung der Kapitalertragsteuern von gegenwärtig 26,5% auf 21%

- Rückerstattung über Senkung der durchschnittlichen Einkommensteuern von 20% auf 17%.

Emissionswirkung: Eine Rückverteilung über Steuersenkungen vergrößert das verfügbare Einkommen von Haushalten mit erwerbstätigen Personen, wodurch es wiederum zu einer Zunahme der Emissionen kommt (siehe Box Einkommens- und Substitutionseffekt). Daher ist auch bei dieser Verwendungsoption eine Erhöhung des CO2-Preises erforderlich, wenn das Emissionsniveau nicht durch die Rückerstattung erhöht werden soll. Im Vergleich zu einer Rückverteilung über direkte Transfers (Abschnitt 3.2) erfordert eine Senkung der Kapitalertrag-steuer einen stärkeren Anstieg des CO2-Preises.

Verteilungswirkungen: Beide Optionen unterscheiden sich grundlegend hinsichtlich der Verteilungswirkung. Senkungen der Kapitalertragsteuern kommen insbesondere wohlhabenden Haushalten zugute, vermögensarme Haushalte8Auswertungen des Sozio-ökonomischen Panels (SOEP) von Grabka und Halbmeier (2019) beziffern den Anteil der Haushalte ohne Nettovermögen in Deutschland auf ca. 29%. profitieren hiervon nur indirekt über den positiven Effekt auf die Produktion. Diese Form der Rückerstattung wirkt somit tendenziell regressiv. Von einer Senkung der Einkommensteuern profitieren vermögensarme Haushalte hingegen direkt, sofern sie steuerpflichtige Einnahmen erzielen. Diese Variante wirkt insgesamt leicht progressiv, wobei die Effekte bei linearer Steuerprogression insbesondere von der konkreten Ausgestaltung der Steuersenk-ung abhängen. Die Auswertung des Modells zeigt, dass die Belastung vermögensarmer Haushalte in Relation zur Belastung der vermögenden Haushalte sowohl bei einer Einkommensteuersenkung als auch bei einer Rückerstattung als Pauschaltransfer geringer ist. Hingegen ist die relative Belastung der vermögenden Haushalte bei einer Senkung der Kapitalertragsteuern am geringsten.

Effizienz: Einkommen- und Kapitalertragsteuern reduzieren aufgrund ihrer verzerrenden Wirkung generell Investitions- und Arbeitsanreize. Eine budgetneutrale Rückverteilung in Form von Einkommensteuersenkungen kann die verzerrende Wirkung reduzieren und hierdurch eine „Doppelte-Dividende“ generieren (vgl. Goulder, 1995).9Die erste Dividende besteht in den verringerten Umweltschäden durch die Umweltsteuer, die zweite in einem erhöhten Arbeitseinsatz durch die abgesenkten Einkommensteuern. Durch entsprechende Anpassungen auf den Faktormärkten nehmen Investitionen und Arbeitseinsatz zu, wodurch das Gesamteinkommen im Vergleich zu einer Rückverteilung über Pauschaltransfers stärker ansteigt (siehe auch van der Ploeg et al. 2022). Grundsätzlich ist hierbei aber zu beachten, dass sich die Budgetneutralität in Anbetracht der im Zeitverlauf sinkenden Einnahmen durch die CO2-Bepreisung nur durch entsprechende Anpassungen der Steuersätze dauerhaft gewährleisten lässt. Von daher sind die hier beschriebenen Effekte u. U. vorübergehender Natur.

Die Modellrechnung für Deutschland zeigt, dass Einkommensteuersenkungen zusätzliche Arbeits- oder Investitionsanreize schaffen. Bei einer Senkung der Kapitalertragsteuern steigen die aggregierten Investitionen um ca. 3,1%, die Ein-kommensteuersenkung führt zu einem Anstieg des Arbeitseinsatzes um ca. 1%. Die Wohlfahrtsgewinne sind bei einer Senkung der Kapitalertragsteuer ca. 0,6 Prozentpunkte und bei einer Einkommensteuersenkung ca. 0,3 Prozentpunkte größer als bei einer Rückerstattung über Pauschaltransfers. Ausgehend vom Niveau des aggregierten Konsums im Jahr 2020 entspricht dies einer jährlichen Pro-Kopf-Entlastung von ca. 123 EUR für die Kapitalsteuersenkung bzw. 62 EUR für eine Einkommensteuerreduktion. Die Auswertung deutscher Haushaltsdaten durch van der Ploeg et al. (2022) kommt ebenfalls zu dem Ergebnis, dass eine Senkung der Einkommensteuern effizienter ist, als eine Rückerstattung über Pauschaltransfers.

Weitere Aspekte: Bei dieser Verwendungsoption ist generell zu beachten, dass die expansiven Effekte der Einkommensteuersenkung nicht unmittelbar in Kraft treten, sondern sich, abhängig von der Ausgestaltung, erst im Zeitverlauf entfalten. Die Modellergebnisse legen nahe, dass der Rückgang des privaten Konsums während der ersten 5 bis 10 Jahre nach Implementierung bei einer Senkung der Kapitalertragsteuern größer ausfällt als bei Einkommensteuersenkungen und Pauschaltransfers. Hinsichtlich der Umsetzung der Rückver-teilung über Einkommensteuersenkungen muss außerdem beachtet werden, dass aufgrund variierender Einnahmen aus der CO2-Bepreisung ggf. wiederholte Anpassungen des Steuertarifs notwendig sind. Berücksichtigt man dies bei der Ausgestaltung der Maßnahmen, ließe sich der administrative Aufwand verringern.

3.5 Härtefall-Kompensation

Kurzbeschreibung: Bei der Rückerstattung der Einnahmen ist zu berücksichtigen, dass einige Haushaltstypen aufgrund ihrer Lebens- und Beschäftigungs-situation besonders stark von einer CO2-Bepreisung belastet sind. Dies betrifft insbesondere Haushalte, die zur Wärme- und Warmwassererzeugung eine Ölheizung betreiben, da diese besonders CO2-intensiv sind, oder berufsbedingt weite Pendelstrecken in einem Privat-PKW mit Verbrennungsmotor zurücklegen (Kalkuhl et al. 2021). Dabei handelt es sich um besonders emissionsintensive Bereiche, in denen die Haushalte häufig nicht durch einfache Verhaltensanpassungen auf einen Anstieg der Kosten reagieren können. Um eine übermäßige Mehrbelastung zu vermeiden, können die Einnahmen aus der CO2-Bepreisung teilweise zur Kompensation dieser Härtefälle herangezogen werden.

Folgende Kompensationsformen bieten sich an:

- Erhöhung der Fernpendlerprämie ab dem 21. Kilometer um 0,42 ct/km je 10 EUR CO2-Preis für Berufspendler:innen (Roolfs et al., 2021).

- Einführung einer Mobilitätsprämie, die von der Steuerlast abgezogen wird und pauschal wirkt anstelle der regressiven Pendlerprämie, die vom individuellen Grenzsteuersatz abhängt (siehe Bach et al., 2019b).

- Jährliche Kompensation in Höhe von 25 EUR je 10 EUR CO2-Preis für Haushalte mit Ölheizung, um die durchschnittliche Mehrbelastung im Vergleich zu Haushalten mit anderen Heizungstypen auszugleichen. Die Kompensation kann in ein äquivalentes Fördervolumen zum Austausch von Ölheizungen (z.B. durch Wärmepumpen) umgewandelt werden, um Anreize zum Austausch zu erhöhen.

Emissionswirkung: Die Entlastung von Fernpendelnden erhöht tendenziell die Zersiedelung und damit den Energieverbrauch. Allerdings sind die quantitativen Auswirkungen sehr gering. Nach Modellrechnungen führt die bestehende Pendlerpauschale zu rund 1% Mehremissionen im Pendelverkehr, während eine Mobilitätsprämie bei den Emissionen etwas besser abschneiden würde (Tscharaktschiew und Hirte, 2012). Eine weitere Elektrifizierung von PKWs würde die Emissionswirkung reduzieren.

Verteilungswirkung: Die Vermeidung von Härtefällen durch gezielte Kompensation verringert die horizontale Ungleichheit10Horizontale Ungleichheit betrifft die ungleiche Verteilung von Kosten (hier CO2-Bepreisung), die unabhängig von der Einkommensdimension auftritt. Eine Maßnahme weist eine hohe horizontale Ungleichheit auf, wenn Haushalte mit gleichem Einkommen sehr unterschiedlich stark davon betroffen sind. der CO2-Bepreisung und wirkt damit wohlfahrtssteigernd (Hänsel et al. 2022). Allerdings wird durch die Kompensation ein Teil der Einnahmen aus der CO2-Bepreisung für die Entlastung der betroffenen Haushalte abgeschöpft. Dadurch sinkt das verfügbare Budget für allgemeine Kompensationsleistungen wie die Pro-Kopf-Rückerstattung (Reduktion um jährlich 2,54 EUR pro Person durch die Fernpendler-Kompensation um 2,61 EUR durch die Ölheizungs-Kompensation je 10 EUR CO2-Preis). Die von der Härtefall-Kompensation profitierenden Haushalte konzentrieren sich in den oberen Einkommensquintilen. Dies ist insbesondere für Fernpendelnde der Fall, von denen sich nur jeweils 5,4 bzw. 14,8% in den untersten beiden Quintilen befinden. Um einkommensschwache Haushalte in ausreichendem Umfang zu entlasten, müsste deshalb eine Überkompensation von einkommensstarken Haushalten in Kauf genommen werden (Kalkuhl et al., 2021).

Verwaltungsaufwand: Bei der Fernpendlerpauschale entstehen keine zusätzlichen Transaktionskosten, da dieses Instrument bereits Teil des Steuersystems ist. Die Kosten für bestehende Förderprogramme zum Heizungstausch werden nicht gesondert erfasst, bei der Förderung zur Heizungsoptimierung liegen die Verwaltungskosten jedoch bei knapp 11% der Fördersumme (Reineck et al., 2020).

Effizienz: Zumindest kurzfristig sind nur geringe Effizienzeffekte zu erwarten, da es sich sowohl bei der Pendler-/ Mobilitätsprämie als auch bei der Ölheizungskompensation um Instrumente mit Bezug auf unelastische Nachfragen han-delt. Die (Fern-)Pendlerpauschale wird unabhängig vom gewählten Verkehrsmittel geleistet, sodass die CO2-Bepreisung weiterhin einen Anreiz zum Umstieg auf CO2-arme Transportmittel bietet. Zudem hat die Pendlerpauschale positive Arbeitsmarkteffekte (Tscharaktschiew und Hirte, 2012). Bei Förderungen zum Heizungstausch kann es zu Mitnahmeeffekten kommen, wenn Haus-halte ohnehin in eine neue Heizung investiert hätten.

3.6 Öffentliche Ausgaben und Förderprogramme mit Klimabezug

Kurzbeschreibung: Derzeit fließen alle deutschen Einnahmen aus der europäischen und nationalen CO2-Bepreisung in den KTF. Die mithilfe des KTF finanzierten Ausgaben lassen sich nach ihrer ökonomischen Funktion in drei Kategorien unterteilen (siehe Kellner et al., 2022a): öffentliche Direktinvestitionen für Infrastruktur und öffentliche Güter (z.B. E-Ladesäulen im öffentlichen Raum, Fernwärmeleitungen oder Schienennetz), Förderung von privaten Investitionen (z.B. Kaufprämie für Elektrofahrzeuge und energetische Gebäudesanierung) sowie Maßnahmen, welche die internationale Wettbewerbsfähigkeit von inländischen Unternehmen sichern sollen (z.B. Strompreiskompensation und Erstattung von Wasserstoff-Differenzkosten). Krebs und Steitz (2021) ermitteln für diese drei Zwecke einen öffentlichen Investitionsbedarf von 46 Milliarden EUR pro Jahr bis 2030, während Brand et al. (2021) zusätzliche Investitionen von jährlich 72 Milliarden EUR bis 2045 erwarten. Selbst bei konservativen Schätzungen entspricht dies bezogen auf das Jahr 2021 einem zusätzlichen Finanzbedarf pro Jahr von mindestens 2% der gesamten Steuereinnahmen von Bund, Ländern und Kommunen.

Emissionswirkung: Wenn hohe Mitnahmeeffekte auftreten, weisen öffentliche Fördermittel keinen emissionssenkenden Effekt auf, da klimafreundliche Investitionen ohnehin getätigt worden wären. Werden dagegen gezielt Förder-programme mit einem hohen Effizienzgrad finanziert, kann eine hohe Emissionsvermeidung je Förder-Euro erreicht werden. Dies erfordert jedoch eine systematische Kosten-Nutzen-Bewertung der Förderprogramme, die für viele bisherige Maßnahmen nicht vorliegt. Auch Wettbewerbsmaßnahmen können Emissionen reduzieren, wenn sie die Verlagerung von Produktionsprozessen an Standorte mit niedrigeren Umweltstandards (sogenanntes Carbon Leakage) verhindern.

Verteilungswirkung: Die Verteilungswirkung dieser Verwendungsoption lässt sich nicht allgemein bewerten. So profitieren von der Förderung privater Investitionen beispielsweise nur Haushalte, die über ausreichend Mittel verfügen, um die Differenz zwischen Investitionskosten und Fördersumme aufzubringen. Einkommensschwache Gruppen erfahren dadurch keine Entlastung. So zeigen Muehlegger und Rapson (2018) am Beispiel von Elektrofahrzeugen, dass die Subventionen hier vor allem an reiche Haushalte fließen, da einkommensschwache Gruppen meist alte Gebrauchtwagen mit Verbrennungsmotoren erwerben. Direktinvestitionen in öffentliche Güter kommen zwar prinzipiell allen Bürger:innen zu Gute, aber auch hier ist die Bewertung vom konkreten Fall abhängig: Der Ausbau der öffentlichen E-Ladeinfrastruktur nutzt primär oberen Einkommen, die über Elektrofahrzeuge verfügen, während ein Ausbau des ÖPNV auch niedrige Einkommen begünstigen würde.

Verwaltungsaufwand: Als untere Näherung können die jährlichen „Projektträger- und Mandatarkosten” der KTF-Programme herangezogen werden. Diese umfassen alle Nebenkosten wie Studien, IT-Kosten und Aufwendungen (Bundesrechnungshof, 2021) und betrugen 2021 durchschnittlich 3,8% mit einer Bandbreite von 0,2% bis 13% des Fördervolumens für bereits laufende Programme (Bundesministerium der Finanzen, 2022). Bei den laufenden Projekt- und Mandatarkosten werden potentiell anfallende Startkosten sowie Personalaufwände nicht berücksichtigt, wodurch die tatsächlichen Gesamtkosten deutlich höher liegen dürften.

Effizienz: Gerade bei der Hebelung privater Investitionen ist der Effizienzgrad und die Wirkung der eingesetzten öffentlichen Mittel oft nur unzureichend bekannt. Dadurch besteht die Gefahr, dass Einnahmen aus der CO2-Bepreisung für Förderprogramme mit einem niedrigen Wirkungsgrad verausgabt werden. Einerseits können Mitnahmeeffekte auftreten, wenn eine Investition auch ohne staatliche Subventionen getätigt worden wäre. Schätzungen zufolge trifft dies auf 25-45% der Käufe von Elektrofahrzeugen zu (Umweltbundesamt, 2020, Vilchez und Thiel, 2019), was zu einem Effizienzverlust von rund 190 Millionen EUR in 2020 geführt haben dürfte (Umweltbundesamt, 2020). Darüber hinaus können Kaufsubventionen insbesondere im oberen Preissegment teilweise durch eine Erhöhung der Marktpreise von den Fahrzeugherstellern aufgrund der geringeren Preissensitivität einkommensstarker Konsument:innen abgeschöpft werden (Linn, 2022). Dagegen hat eine gezielte Förderung von privaten Investitionen durch Unternehmen das Potenzial, Arbeitsplätze zu schaffen und die Wirtschaftsleistung zu stärken (Jaeger et al., 2015, Oehlmann et al., 2019).

4. Akzeptanz der CO2-Bepreisung und Rückerstattung

Im vorherigen Abschnitt lag der Fokus auf Effizienz bzw. der quantitativen Bewertung der Verteilungswirkungen. Ein weiterer Aspekt ist, ob und inwiefern durch Rückverteilung die gesellschaftliche Unterstützung für (hohe) CO2-Preise gesteigert werden kann. In Umfragen zeigt sich häufig ein großer Teil der Bevölkerung skeptisch darüber, ob die CO2-Bepreisung ein geeignetes Mittel zur Reduktion von Treibhausgasen darstellt.11Laut einer repräsentativen Panel-Umfrage in Deutschland halten 43% der Befragten einen CO2-Preis (eher) für kein geeignetes Mittel, um den Ausstoß klimaschädlicher Gase in Deutschland zu senken (Wolf et al. 2022). Dieser Abschnitt beschäftigt sich mit den tieferliegenden Gründen für die geringe Akzeptanz der CO2-Bepreisung und wie diese durch die Art der Rückerstattung und weitere komplementäre Maßnahmen beeinflusst werden kann.

4.1 Literaturüberblick

Mittlerweile existiert eine umfangreiche wissenschaftliche Literatur zur Frage, welche Faktoren die individuelle Unterstützung für eine CO2-Bepreisung bedingen. Der Großteil der Arbeiten basiert auf Befragungen, die in der Regel online oder schriftlich mit einer großen Zahl von Teilnehmenden durchgeführt werden (für Übersichten siehe Drews und Van den Bergh, 2015, Klenert et al., 2018, Maestre-Andrés et al., 2019, und vor allem die Meta-Analyse von Bergquist et al., 2022). Bergquist et al. (2022) identifizieren die wahrgenommene Fairness und Effektivität als die wichtigsten Einflussgrößen für die Akzeptanz einer CO2-Bepreisung. Darüber hinaus zeigen Sommer et al. (2022) und Groh und Ziegler (2018) auf, dass die eigene finanzielle Betroffenheit durch die Maßnahmen die Unterstützung für das Bepreisungsinstrument bzw. allgemein für die Verteilung der Energietransitionskosten stark beeinflusst. Von Bedeutung ist dabei, was befragte Personen über diese Aspekte glauben zu wissen bzw. wie sie die ihnen zur Verfügung gestellten Informationen bewerten. Weitere wichtige Faktoren sind die Einstellung zum Klimawandel bzw. die Umwelteinstellung allgemein, das Vertrauen in die Politik bzw. die jeweilige Regierung sowie – in geringerem Umfang – demographische Variablen, wie Alter, Geschlecht, Bildung und Einkommen.

Verschiedene Formen der Rückerstattung können sich daher wie folgt auf die Akzeptanz auswirken:

- Die wahrgenommene Fairness kann sich ändern, je nachdem, welche gesellschaftlichen Gruppen von der Rückverteilung besonders stark oder wenig profitieren. Dabei ist zu beachten, dass unterschiedliche Fairness-Konzepte bzw. individuelle Präferenzen darüber entscheiden, was als fair erachtet wird.

- Die wahrgenommene Effektivität kann sich ändern, je nachdem, wofür die Einnahmen verwendet werden. Als relativ robustes Ergebnis zeigt sich in der Literatur, dass Personen zumeist eine Verwendung für klimafreundliche Investitionen bevorzugen. Eine mögliche Erklärung dafür ist, dass dies die wahrgenommene Effektivität erhöht, gerade wenn die Lenkungswirkung der CO2-Bepreisung nicht verstanden oder angezweifelt wird.

- Das Vertrauen in die Politik kann sich verringern, wenn die Gründe für die Form der Rückverteilung als nicht nachvollziehbar bzw. der Prozess als nicht funktionierend erachtet wird.

- Ein weiterer wesentlicher Aspekt ist darüber hinaus die wahrgenommene Veränderung der individuellen finanziellen Betroffenheit bei unterschiedlichen Formen der Rückver-teilung. Allerdings ist fraglich, ob dieser Faktor in Befragungen zu hypothetischen Politikmaßnahmen Rückschluss auf die Einstellung gegenüber tatsächlich implementierten Maßnahmen erlaubt. Es besteht das Risiko, dass sich die Einstellung gegenüber einer bestimmten Maßnahme im Vergleich zu den Befragungen ändert, sobald sich die Kosten tatsächlichen realisieren.

Wie relevant diese Aspekte für unterschiedliche prototypische Formen der Rückverteilung sind, wird in unterschiedlichen Studien unabhängig voneinander analysiert. Eine systematische Auswertung liegt jedoch noch nicht vor. Auch ist fraglich, inwiefern sich verallgemeinerte Ergebnisse aus verschiedenen Ländern zu unterschiedlichen Zeitpunkten direkt auf Deutschland übertragen lassen. Im Folgenden werden daher spezifisch die in Deutschland durchgeführten Untersuchungen diskutiert. Der Fokus liegt dabei auf verschiedenen Formen der direkten Rückerstattung („Klimageld“), bei der weithin davon ausgegangen wird, dass sie aufgrund ihrer hohen Sichtbarkeit die größten Effekte auf die Unterstützung haben könnte.

4.2 Erkenntnisse aus Befragungen deutscher Haushalte

Wesentlich für die Ausgestaltung der direkten Rückverteilung ist, welches Konzept sozialer Fairness von den Befragten zugrunde gelegt wird: Gleichverteilung (equality), d.h. alle bekommen Pro-Kopf gleich viel; vertikale Verteilungsgerechtigkeit (vertical equity), d.h. Personen mit niedrigerem Einkommen bekommen mehr; horizontale Verteilungsgerechtigkeit (horizontal equity), d.h. Personen mit anteilig (am Einkommen) höheren Energiekosten bekommen mehr. Im Hinblick auf die Unterstützung stellen sich die Fragen, (1) welche Form der Fairness von der Gesellschaft bevorzugt wird, und (2) ob eine entsprechend ausgestaltete

Rückverteilung auch tatsächlich die Unterstützung erhöhen würde.

Für Deutschland haben Sommer et al. (2022) dies in einer Befragung von 6.000 Haushalten untersucht. Sie finden, dass ein Großteil der Befragten (52%) eine Pro-Kopf-Rückverteilung bevorzugt; gefolgt von der vertikalen Rückverteilung (38%) und der horizontalen Rückverteilung (10%). Im Hinblick auf die Unterstützung zeigte sich, dass ohne weitere Informationen zur Rückverteilung, die Unterstützung für CO2-Bepreisung mit deren Höhe stark abnimmt: Ein Preis von 10 EUR/t CO2 wird von 57% der Befragten unterstützt, die Zustimmung sinkt jedoch auf 38% für einen Preis von 100 EUR/t CO2. Die Unterstützung für jeden CO2-Preis konnte deutlich erhöht werden, wenn die Rückverteilung am jeweils von den Befragten bevorzugten Fairnesskonzept ausgerichtet wurde.

Aus diesen Ergebnissen lässt sich jedoch nicht ohne weiteres schließen, dass die Zustimmung für die CO2-Bepreisung durch eine Pro-Kopf-Rückerstattung maximiert wird. Die von Sommer et al. (2022) beobachtete hohe Unterstützung könnte teilweise darauf zurückzuführen sein, dass die Befragten ihre präferierte Rückerverteilungsoption wählen und so den Ausgestaltungsprozess mitbestimmen konnten. Dies unterstreicht die Bedeutung von Bürgerdeliberationen für eine positive Akzeptanzwirkung (siehe Abschnitt 4.3).

Zudem ist die Lenkungswirkung der CO2-Bepreisung in der Regel nicht selbsterklärend. Wenn Individuen davon ausgehen, dass der CO2-Preis erhoben wird, um Einnahmen für die Finanzierung von Klimaschutzmaßnahmen zu generieren, erscheint eine Rückerstattung an die Bevölkerung kontraproduktiv. Aus diesem Grund verfehlt die Rückverteilung mitunter nicht nur ihr Ziel, die gesellschaftliche Akzeptanz des CO2-Preises zu erhöhen, sondern wird sogar kritisch gesehen (Barckhausen et al., 2022). Entsprechend werden grüne Investitionen meist als präferierte Option der Mittelverwendung mit dem höchsten Nutzen bewertet (siehe Sommer et al., 2022 und Bürgerrat Klima, 2021). Auch eine Rückerstattung an einkommensschwache Haushalte erhält häufig mehr Unterstützung als eine einkommensunabhängige Pro-Kopf-Zahlung (Dechezleprêtre et al., 2022), da zwar auch in diesem Fall keine Klimaschutzmaßnahmen finanziert werden, aber die Mittel offensichtlich zum sozialen Ausgleich beitragen.

Darüber hinaus fehlen bisher empirische Untersuchungen dazu, ob der unmittelbare Charakter und die hohe Sichtbarkeit von direkten Rückerstattungen tatsächlich relevante Auswirkungen auf die Akzeptanz der CO2-Bepreisung haben. Die existierenden Erkenntnisse aus der statistischen Auswertung von Angaben bezüglich der von ihnen präferierten hypothetischen Rückverteilung (stated preferences) erfordert außerdem, dass die Befragten akkurate und informierte Aussage bezüglich ihrer persönlichen Präferenzen und Prioritäten treffen können. Dies ist im Fall der deutschen CO2-Bepreisung nicht mehrheitlich der Fall (Frondel et al., 2022). Daher sollte deren Validität mit Hilfe von Experimenten, die die Präferenzen direkt (revealed preferences) erheben, überprüft werden.

4.3 Erkenntnisse aus den Ariadne-Bürgerdialogen

Im Rahmen der Bürgerdeliberation des Ariadne-Projekts wurde durch intensive Gespräche und Diskussionsformate die Einstellung zur CO2-Bepreisung untersucht: Zufällig ausgewählte Bürgerinnen und Bürger diskutierten über vier verschiedene Zukunftspfade für die Verkehrswende, die durch verschiedene Maßnahmen wie etwa unterschiedlich hohe CO2-Preise, City-Maut und kostenlosen ÖPNV gekennzeichnet waren. Die größte Skepsis gegenüber der CO2-Bepreisung formulierten die beteiligten Menschen in dem Pfad, der einen sehr hohen CO2-Preis als zentrale Maßnahme beinhaltete. Dieser wurde zwar von einer Mehrheit als wirksam, jedoch gleichzeitig als wenig gerecht und bürgernah empfunden. Begründet wurde dies damit, dass adäquate, für alle zugängliche Mobilitätsalternativen (ÖPNV/E-Mobilität/Bahn/Radwege) fehlen und negative soziale Auswirkungen erwartet wurden. Die Teilnehmenden hatten hierbei vulnerable Gruppen der Gesellschaft im Blick: z.B. Menschen mit geringem Einkommen, Menschen, die Angehörige pflegen oder Menschen im schlecht angebundenen ländlichen Raum. Der Hauptgrund für die wahrgenommene Ungerechtigkeit wurde darin gesehen, dass ein hoher CO2-Preis finanziell gut gestellten Menschen erlaubt, weiterhin mobil zu sein, während finanziell schlechter gestellte Menschen die höheren Kosten ab einem gewissen Punkt nicht mehr tragen können und auf ihre Mobilität verzichten müssen (Blum et al., 2022).

Aus Sicht der Teilnehmenden war es wichtig, klimafreundliche und preiswerte Mobilitätsalternativen zu schaffen und gerechte Rückverteilungsmodalitäten zu etablieren, die sich auf eine zeitnahe Entlastung der vulnerabelsten Haushalte konzentrieren. Auch die Panel-Umfrage des sozialen Nachhaltigkeitsbarometers bestätigt diese Tendenz: Während eine pauschale Rückverteilung von nur 38% befürwortet wird, wird eine Rückverteilung, die ausschließlich an einkommensschwächere Haushalte gezahlt würde, von einer knappen Mehrheit (51%) unterstützt (Wolf et al., 2022).

Zudem bezweifeln die Befragten, dass die Einnahmen aus der CO2-Bepreisung tatsächlich an die Bevölkerung direkt zurückerstattet würden: 62% hatten diesbezüglich überhaupt kein bzw. sehr wenig Vertrauen (Wolf et al., 2022). Diese Sichtweise zeigte sich auch bei der Ariadne-Bürgerkonferenz zur Verkehrswende: Bei einer Mehrheit der Teilnehmenden bestand Misstrauen über die Verwendung der Einnahmen und ob diese tatsächlich vom Staat für eine Rückerstattung – und nicht für andere Haushaltsposten – eingesetzt würden. Um dem entgegenzuwirken, ist entscheidend, dass die Rückzahlung zeitlich nah erfolgt und die CO2-Preissteigerungen nicht als willkürlich empfunden werden. In den Untersuchungen wird deutlich, dass sich die Menschen Transparenz und Planbarkeit wünschen, nicht nur über die Entwicklung des CO2-Preispfads, sondern auch über dessen Auswirkung auf das jeweilige Haushaltsbudget und die Verwendung der Einnahmen (Blum et al., 2022). In der politischen Kommunikation sollte demnach ein Fokus auf Transparenz, Evaluation und Rechenschaftspflicht liegen.

Befragungen und Beteiligungsformate zeigen, dass in der Bevölkerung eine gewisse Skepsis gegenüber einer CO2-Bepreisung und deren Rückverteilung besteht, die auf verschiedenen Einfluss-größen beruht. Zu nennen sind hier insbesondere unterschiedliche Konzepte von Gerechtigkeit, demographische Faktoren sowie grundsätzliche Einstellungen zu Politik und Klimaschutz. Gleichwohl war in der Ariadne-Bürgerdeliberation zu beobachten, dass sich die Bewertungen der CO2-Bepreisung und Rückverteilungsoptionen mit der Bereitstellung von Informationen und der Möglichkeit der Mitsprache verändern und sich Gründe für die Bestätigung oder Ablehnung viel differenzierter betrachten lassen. So liegt eine Ablehnung mitunter nicht am CO2-Preis an sich, sondern an fehlenden Alternativen, das persönliche Verhalten klimafreundlicher zu gestalten. Es besteht daher weiterhin ein Bedarf an politischer und gesellschaftlicher Diskussion und vertrauensbildenden Maßnahmen.

5. Bewertung

Die Bewertung der verschiedenen Verwendungsoptionen ist zusammengefasst in Tabelle 1 dargestellt.

Einkommenstransfers wie das Klimageld zeichnen sich vor allem durch die stark progressive Wirkung und den sichtbaren Nutzen für die Bürgerinnen und Bürger aus; allerdings müssten CO2-Preise aufgrund des Einkommenseffekts leicht erhöht werden.

Die Absenkung der Strompreise (über die bereits beschlossene Abschaffung der EEG-Umlage oder eine zukünftig mögliche Absenkung der Stromsteuer) zeichnet sich durch einen geringen Verwaltungsaufwand und die erhöhten Anreize zur Nutzung von Sektorkopplungstechnologien (E-Autos, Wärmepumpen) aus. Allerdings fällt die finanzielle Entlastung bei einer unvollständigen Weitergabe in Form gesenkter Strompreise potenziell geringer aus als bei einem Ein-kommenstransfer wie durch das Klimageld – als indirekte Entlastung würde sie zudem kaum wahrgenommen.

Die Absenkung von Einkommen- und Kapitalsteuern aus den Einnahmen der CO2-Bepreisung ist ebenfalls mit geringem Verwaltungsaufwand umsetzbar und hat zudem positive Auswirkungen auf Beschäftigung, Investitionen und damit auf die Wertschöpfung (BIP). Allerdings sind auch hier wegen des größeren Einkommenseffekts höhere CO2-Preise nötig, um ein gegebenes Einsparziel zu erreichen. Zudem ist die indirekte Entlastung kaum sichtbar.

Eine gezielte Kompensation von Härtefällen wie Haushalten mit Ölheizungen oder Fernpendelnden vermeidet starke finanzielle Belastung von (kleineren) Bevölkerungsgruppen, die jedoch über alle Einkommensschichten verteilt sind. Damit steigt potenziell die Akzeptanz und die wahrgenommene Fairness der CO2-Bepreisung, die Maßnahmen sind jedoch teilweise mit hohem Verwaltungsaufwand und ggf. weiteren Anreizproblemen verbunden.

Eine Verwendung der Einnahmen für weitere Förderprogramme kann je nach Ausgestaltung die Wirksamkeit und die Akzeptanz der CO2-Bepreisung erhöhen. Dies ist vor allem der Fall, wenn Förderprogramme auf die verbesserte Bereitstellung genuin öffentlicher Güter abzielen, die durch die CO2-Bepreisung allein nicht erzielt werden kann (z.B. Innovationsförderung, Ausbau von Ladeinfrastruktur bei der E-Mobilität o.ä.). Die Effektivität von Förderprogrammen, die vor allem private Investitionen anreizen, ist jedoch oft unklar und durch Mitnahmeeffekte reduziert. Hier würde ein glaubwürdiger und langfristig höherer CO2-Preis in Kombination mit einer entsprechenden Entlastung der Bürgerinnen und Bürger mitunter eine kostengünstigere Maßnahme darstellen.

Die Verwendungsoptionen sind auch kombinierbar. In vielen Ländern werden die Einnahmen aus der CO2-Bepreisung zur Absenkung von Steuern bzw. für Einkommenstransfers sowie zur Finanzierung von klimafreundlichen Investitionen verwendet (Klenert et al., 2018). Wird ein großer Anteil der Einnahmen für Förderprogramme verwendet, besteht jedoch auch die Gefahr, dass Mittel für eine breit spürbare Entlastung durch Steuersenkungen, Strompreissenkungen oder Transfers (Klimageld) fehlen (Kellner et al., 2022a). Auch kann die Sichtbarkeit und damit die wahrgenommene Entlastung durch eine starke Zersplitterung in viele einzelne Entlastungsmaßnahmen sinken. Sommer et al. (2022) schlagen vor, Bürgerinnen und Bürger selbst entscheiden zu lassen, ob sie eine Auszahlung des Klimageldes wünschen oder der ihnen zustehende Betrag für Klimainvestitionen verwendet werden soll. So könnte auch die Akzeptanz durch die Möglichkeit zur Partizipation erhöht werden. Es entsteht dadurch jedoch zusätzlicher Aufwand, der bei der Entwicklung eines Rückerstattungssystems berücksichtigt werden muss.

Aus wohlfahrtsökonomischer Sicht wäre es möglich, optimale Kombinationen von Verwendungsmaßnahmen zu bestimmen, die ein soziales Wohlfahrtsmaß maximieren. Dabei würden auch Zielkonflikte zwischen einer Erhöhung des aggre-gierten Wohlstands und einer Erhöhung der Ungleichheit (z.B. durch Senkung von Kapitalsteuern) berücksichtigt. Basierend auf der Optimalsteuertheorie (Diamond und Mirrlees, 1971) berechnen beispielsweise Jacobs und van der Ploeg (2019) für Großbritannien, wie bei einem CO2-Preis das Steuersystem – bestehend aus Transfers und Einkommensteuern – angepasst werden sollte. Dabei spielt die gesellschaftliche Ungleichheitsaversion eine maßgebliche Rolle: Bei hoher Ungleichheitsaversion sollten höhere Transfers ausgezahlt werden (die durch höhere Einkommensteuern finanziert werden). Wird neben der vertikalen Ungleichheit (also unterschiedlich hohe Einkommen) auch die horizontale Ungleichheit (unterschiedlich hohe Energieinten-sitäten der Haushalte auch bei gleichem Einkommen) berücksichtigt, so sollten auch Härtefälle aus den CO2-Preiseinnahmen ausgeglichen werden (Hänsel et al., 2022). Ist ein Ausgleich von Härtefällen nur mit einem hohen administrativen Aufwand möglich, sollte ein Großteil der Einnahmen für einen gleichmäßigen Transfer (Klimageld) und nur ein geringer Teil zur Subventionierung klima-freundlicher Technologien verwendet werden. Letzterer verringert wegen sinkender Ausgaben für fossile Energien für alle Haushalte die horizontale Ungleichheit.

Berücksichtigt werden sollte auch, ob die Höhe des Ausgleichs eng an die Mehrbelastung durch steigende CO2-Preise gekoppelt werden kann, ohne dass bei jeder Preisanpassung erneut Kompensa-tionsmaßnahmen politisch ausgehandelt werden müssten (z.B. kann das Klimageld automatisch an die Entwicklung der Einnahmen angepasst werden, bei den Strompreisen ist die mögliche Reduktion dagegen durch den EU-Mindestsatz für die Stromsteuer limitiert). Dies könnte auch gesellschaftliche Debatten um höhere CO2-Preise befrieden und langfristig das Vertrauen in die Wirksamkeit und soziale Ausgeglichenheit der CO2-Bepreisung stärken.

Der finanzielle Bedarf für Förderprogramme ist dagegen nicht eng mit der Höhe der CO2-Preise verknüpft: Der Bedarf für öffentliche Investitionen (Innovationsförderung, Infrastruktur, Modernisierung öffentlicher Gebäude und Ver-waltungen) hängt vor allem vom Klimaziel ab und ist unabhängig von der Höhe und den Einnahmen aus der CO2-Bepreisung. Diese Investitionen sollten grundsätzlich getätigt werden, wenn sie sinnvoll sind (z.B. eine positive Nutzen-Kosten-Bilanz mit einem entsprechend hohen CO2-Schattenpreis aufweisen). Eine Verknüpfung der Finanzierung öffentlicher Investitionen mit Einnahmen aus der CO2-Bepreisung würde das Risiko einer suboptimalen Bereitstellung öffentlicher Investitionen erhöhen. Der Bedarf zur Förderung privater Investitionen sinkt dagegen mit der Höhe des CO2-Preises, weil hohe CO2-Preise von sich aus starke Anreize für klimafreundliche Investitionen bieten. Sind CO2-Preise niedrig (und damit auch die CO2-Preiseinnahmen), steigt der Bedarf groß angelegter Förderprogramme. Aus diesem Grund ist eine Kopplung von Fördervolumina an die Einnahmen aus der CO2-Bepreisung nicht sinnvoll. Die Finanzierung öffentlicher und die Förderung privater Investitionen sollte daher unabhängig von vorhandenen CO2-Preiseinnahmen sichergestellt werden.12Ebenso muss die Absenkung der Stromsteuer oder die Abschaffung der EEG-Umlage nicht unbedingt durch den CO2-Preis gegenfinanziert werden. Hier handelt es sich um eine aus ökonomischer Sicht verzerrende Steuer bzw. Abgabe, deren Erhebung nicht optimal ist (siehe Roolfs et al., 2022). Die Finanzierungslücke könnte in beiden Fällen besser durch den allgemeinen Haushalt erfolgen.

Bezüglich der Akzeptanz der CO2-Bepreisung ist zu vermuten, dass gute Kommunikation und Governance einen deutlichen Unterschied machen können. Die Verständlichkeit (Was wird besteuert? Wie werden die Steuern erhoben und zurückerstattet? Was ist das politische Ziel und der gesellschaftliche Mehrwert?) der CO2-Bepreisung sowie deren Auswirkungen auf Gerechtigkeitsfragen und Klimaschutz sind hierbei für viele Menschen von besonderer Relevanz. Bürgerkonferenzen können, statt lediglich die Akzeptanz von CO2-Preisen abzufragen und darin politische Maßnahmen zu begründen, dazu beitragen, das Verständnis für und die Verständigung über die Rückverteilungsoptionen zu verbessern. In diesem Rahmen kann die komplexe Wirkungsweise der CO2-Bepreisung und Rückverteilung verständlich kommuniziert und damit für die Bürgerinnen und Bürger sichtbar gemacht werden. Die in Kapitel 4 vorgestellten Befragungen und Dialogformate zeigen, dass Aspekte von Fairness und Gerechtigkeit für die Wahrnehmung der Vor- und Nachteile eine zentrale Rolle spielen. Dies umfasst sowohl die Verteilungsgerechtigkeit als auch die prozedurale Gerechtigkeit im Governance-Prozess der Politik. Sowohl die Kommunikation als auch Transparenz, Rechenschaftspflicht und ernsthafte Teilhabe sollten frühzeitig berücksichtigt und in den politischen Prozess einge-bunden werden. Für eine transparente Politik ist es wichtig, die Wirkung der Maßnahmen und die Verwendung der Einnahmen sichtbar und überprüfbar zu machen. Die Verwendung der Gelder sollte z.B. durch jährliche Evaluierungen auch für die Öffentlichkeit einsehbar und nachvollziehbar sein. Der interessierten Bevölkerung sollte es zudem möglich sein, die Verteilungswirkung des Politikinstruments nachzuvollziehen und zu beurteilen. Daher sollten neben volkswirtschaftlichen und technischen Fragen auch ethische Fragen wie soziale Auswirkungen auf vulnerable Gruppen im politischen Prozess adressiert und transparent kommuniziert werden.

6. Schlussbetrachtung

In diesem Kurzdossier werden verschiedene Optionen für die Verwendung der CO2-Bepreisung betrachtet und entsprechend ihrer ökonomischen Wirkungen, Klima- bzw. Emissionswirkung und sozialer Auswirkungen (Verteilung) analysiert. Darüber hinaus werden grundsätzliche Überlegungen zur gesellschaftlichen Akzeptanz der CO2-Bepreisung in Kombination mit Rückerstattungsmaßnahmen sowie Erkenntnisse aus Befragungen und Dialogformaten vorgestellt.

Die einzelnen Maßnahmen unterscheiden sich oft hinsichtlich verschiedener Zielkriterien. Keine Maßnahme ist in allen Kriterien den anderen Verwendungsoptionen vorzuziehen. Somit ist die optimale Wahl der Rückerstattungs- und Entlastungsmaßnahmen letztlich eine normative Entscheidung, die nicht wissenschaftlich beantwortet und getroffen werden kann. Die Kombination verschiedener Maßnahmen bietet die Möglichkeit, diese Abwägungsfrage zu erleichtern und verschiedene gesellschaftliche Gruppen zu adressieren.

Bei der Abwägung sollte jedoch auch der Zeithorizont berücksichtigt werden: Werden das aktuelle CO2-Preisniveau und die damit generierten Einnahmen als „gesetzt” betrachtet, erscheinen Akzeptanz- und Verteilungsfragen weniger relevant als beispielsweise die Auswirkungen auf notwendige Emissionseinsparungen (wo in den nächsten Jahren weitere Zielverfehlungen zu erwarten sind) oder die wirtschaftliche Prosperität. In einer langfristigen Betrachtung ist jedoch die (politisch durchsetzbare) Höhe des CO2-Preises eng mit Akzeptanz- und Gerechtigkeitsfragen verbunden: Nur wenn höhere CO2-Preise (mit der entsprechenden Rückerstattung) als gerecht und wirksam empfunden werden, sind auch deutlich höhere CO2-Preise mehrheitsfähig. Gerade diese Überlegungen sprechen dafür, die Transparenz zur Mittelverwendung zu erhöhen, verstärkt über die Wirkungen der CO2-Bepreisung und die Verwendung aufzuklären und einen Rücker-stattungsmechanismus zu etablieren, der auch bei höheren Preisen zustimmungsfähig ist.

Das vorliegende Ariadne-Kurzdossier wurde von den oben genannten Autorinnen und Autoren des Ariadne-Konsortiums ausgearbeitet. Es spiegelt nicht zwangsläufig die Meinung des gesamten Ariadne-Konsortiums oder des Fördermittelgebers wider.

Die Inhalte der Ariadne-Publikationen werden im Projekt unabhängig vom Bundesministerium für Bildung und Forschung erstellt.

Literaturangaben

Bach, S., Isaak, N., Kemfert, C., Kunert, U., Schill, W.-P., Schmalz, S., Wägner, N. und Zaklan, A. (2019a). CO2-Bepreisung im Wärme- und Verkehrssektor: Diskussion von Wirkungen und alternativen Entlastungsoptionen. DIW Berlin: Politikberatung kompakt 140.

Bach, S., Kunert, U., Radke, S. und Isaak, N. (2019b). CO2-Bepreisung für den Verkehrssektor? Bedeutung und Entwicklung der Kosten räumlicher Mobilität der privaten Haushalte bei ausgewählten verkehrspolitischen Instrumenten. Stiftung Arbeit und Umwelt der IG BCE.

Baranzini, A. und Carattini, S. (2017). Effectiveness, earmarking and labeling: testing the acceptability of carbon taxes with survey data. Environmental Economics and Policy Studies. Vol. 19, pp. 197–227.

Barckhausen, A., Becker, J., Dütschke, E., Piria, R., Preuß, S., Wilkowska, W. und Ziefle, M. (2022). Akzeptanz und Kommunikation eines CO2-Bepreisungssystems. Berlin: adelphi research gGmbH. URL: https://www.adelphi.de/de/system/files/mediathek/bilder/Akzeptanz%2520und%2520Kommunikation%2520eines%2520CO2-Bepreisungssystems.pdf&sa=D&source=docs&ust=1663229898400242&usg=AOvVaw1zfZUolI3mdkNEgtpyhfTU, abgerufen am 15.09.2022.

Bekk, A., Held, A. und George, J. (2021). CO2-basierte Refinanzierung der Erneuerbaren-Förderung – Welche Konsequenzen ergeben sich für Endverbraucher und Sektorkopplungstechnologien? ifo Schnelldienst 06/2021. pp. 11-14.

Bergquist, M., Nilsson, A., Harring, N., und Jagers, S.C. (2022). Meta-analyses of fifteen determinants of public opinion about climate change taxes and laws. Nature Climate Change. Vol. 12, pp. 235 – 240.

Blum, M., Treichel, K. und Kowarsch, M. (2022). Report: Sichten von Bürgerinnen und Bürger auf vier Zukunftspfade der Verkehrswende – Ergebnisse der Ariadne-Bürgerkonferenz. Kopernikus-Projekt Ariadne. URL: https://ariadneprojekt.de/publikation/report-ergebnisse-buergerkonferenz-verkehrswende/, aufgerufen am 03.11.2022.

Brand, S. Römer, D. und Schwarz, M. (2021). 5 Bio. EUR klimafreundlich investieren – eine leistbare Herausforderung, KfW Research. 350. URL: https://www.kfw.de/PDF/Download-Center/Konzernthemen/Research/PDF-Dokumente-Fokus-Volkswirtschaft/Fokus-2021/Fokus-Nr.-350-Oktober-2021-Investitionsbedarfe-Klimaneutralitaet.pdf, aufgerufen am 25.07.2022.

Budolfson, M., Dennig, F., Errickson, F., Feindt, S., Ferranna, M., Fleurbaey, M., Klenert, D., Kornek, U., Kuruc, K., Méjean, A., Peng, W., Scovronick, N., Spears, D., Wagner, F. und Zuber, S. (2021). Climate action with revenue recycling has benefits for poverty, inequality and well-being. Nature Climate Change. Vol. 11 (12), pp. 1111-1116.

Bundesministerium der Finanzen (2022). 11. „EKF-Bericht”. Bericht des Bundesministeriums der Finanzen über die Tätigkeit des Energie- und Klimafonds im Jahr 2021 und über die im Jahr 2022 zu erwartende Einnahmen- und Ausgabenentwicklung.

Bundesrechnungshof (2021). Abschließende Mitteilung an das Bundesministerium für Wirtschaft und Energie über die Prüfung des Vergleichs von Energieeffizienzmaßnahmen anhand der Fördereffizienz. Gz.: III 1 – 2020 – 0312.

Bürgerrat Klima. (2021). Unsere Empfehlungen für die deutsche Klimapolitik – Ein Bürgergutachten von 160 zufällig ausgelosten Menschen aus ganz Deutschland. Erarbeitet in 12 Sitzungen – Beraten von Wissenschaft, Politik und Zivilgesellschaft. URL: https://buergerrat-klima.de/downloadPdf/41&sa=D&source=docs&ust=1663229898400664&usg=AovVaw3gHR8JxhxyRKAumSm7tpNE, abgerufen am 15.09.2022.

Colantone, I., Di Lonardo, L., Margalit, Y. und Percoco, M. (2022). The political consequences of green policies: Evidence from Italy. CESifo Working Paper 9599.

Dechezleprêtre, A., Fabre, A., Kruse, T., Planterose, B., Chico, A.S., und Stantcheva S. (2022). Fighting climate change: International attitudes toward climate policies. OECD Economics Department Working Papers No. 1714, OECD Publishing, Paris. DOI: https://doi.org/10.1787/3406f29a-en.

Diamond, Peter A., und Mirrlees, J. A. . (1971). Optimal Taxation and Public Production I: Production Efficiency. The American Economic Review. Vol. 61 (1), pp. 8-27.

Diluiso, F. und Eydam, U. (2022) „How to Redistribute the Revenues from Climate Policy? A Dynamic Perspective with Financially Constrained Households“. CEPA Discussion Papers 45, Center for Economic Policy Analysis.

Dobbins, A., und Fahl, U. (2022). Rückverteilung von Einnahmen aus der CO2-Bepreisung sozialverträglich gestalten. Ökologisches Wirtschaften – Fachzeitschrift. Vol. 37, pp. 16–22.

Douenne, T. und Fabre, A. (2022). Yellow vests, pessimistic beliefs, and carbon tax aversion. American Economic Journal: Economic Policy. 14, pp. 81–110.Drews S. und van den Bergh J. C.J.M. (2015) What explains public support for climate policies? A review of empirical and experimental studies. Climate Policy. Vol. 16 (7), pp. 855-876.

Duso T. und Szücs F. (2017) Market power and heterogeneous pass-through in German electricity retail. European Economic Review. Vol. 98, pp. 354-372.

Edenhofer, O., Kalkuhl, M. und Roolfs, C. (2021). Carbon Pricing and Revenue Recycling: An Overview of Vertical and Horizontal Equity Effects for Germany. CESifo Forum, 22 (5).

Färber, G. und Wieland, J., (2022). Rechtliche und Verwaltungsorganisatorische Möglichkeiten der Umsetzung einer Klimaprämie. URL: https://www.germanwatch.org/fr/node/84930, aufgerufen am 07.11.2022.

Frondel, M., Gerster, A., Kaestner, K., Pahle, M., Schwarz, A. Singhal, P. und Sommer A. (2022). So wird geheizt – Ergebnisse des Wärme- und Wohnen-Panels 2021. Kopernikus-Projekt Ariadne.

Fuest, C., Neumeier, F. und Stöhlker, D. (2022). Der Tankrabatt: Haben die Mineralölkonzerne die Steuersenkung an die Kunden weitergegeben? Perspektiven der Wirtschaftspolitik. Vol. 23, No. 2, pp. 74-80.

George, J., Held, A., Winkler, J., Bekk, A., Ragwitz, M., Maurer, C., Tersteegen, B., Bangert, L., Kahl, H. und Kahles, M. (2020). Auswirkungen klima- und energiepolitischer Instrumente mit Fokus auf EEG-Umlage, Stromsteuer und CO2-Preis. URL: https://www.bmwk.de/Redaktion/DE/Publikationen/Studien/finanzierungsmechanismus-fuer-erneuerbare-energien-einnahmen-und-refinanzierungsseite.html, aufgerufen am 07.11.2022.

Goulder, L. H. (1995). „Environmental taxation and the double dividend: A reader’s guide”, International Tax and Public Finance. 2, pp. 157-183.

Grabka, M. und Halbmeier, C. (2019), „Vermögensungleichheit in Deutschland bleibt trotz deutlich steigender Nettovermögen anhaltend hoch“. DIW Wochenbericht. Vol. 86 (40), pp. 735-745.

Groh, E. A. und Ziegler A. (2018). On self-interested preferences for burden sharing rules: An econometric analysis for the costs of energy policy measures. Energy Economics. Vol. 74, pp. 417-426.

Hänsel, M. C., Franks, M., Kalkuhl, M., und Edenhofer, O. (2022). Optimal carbon taxation and horizontal equity: A welfare-theoretic approach with application to German household data. Journal of Environmental Economics and Management. Vol. 166, 102730.

Held, B. (2018). Auswirkungen der Internalisierung externer Kosten des Konsums – Eine empirische Analyse der sozialen Verteilungswirkungen. DOI: https://doi.org/10.11588/heidok.00025200.

Jacobs, B., und van der Ploeg, F. (2019). Redistribution and pollution taxes with non-linear Engel curves. Journal of Environmental Economics and Management. Vol. 95, pp. 198-226.

Jaeger, C. C., Schütze, F., Mielke, J., Steudle, G., Wolf, S., Fürst, S., Mangalagiu, D., Meißner, F. und Paroussos L. (2015). Investment-Oriented Climate Policy—An Opportunity for Europe. Global Climate Forum.

Kalkuhl, M., Knopf, B. und Edenhofer, O. (2021). CO2-Bepreisung: Mehr Klimaschutz mit mehr Gerechtigkeit. MCC-Arbeitspapier. URL: https://www.mcc-berlin.net/fileadmin/data/C18_MCC_Publications/2021_MCC_Klimaschutz_mit_mehr_Gerechtigkeit.pdf, aufgerufen am 07.11.2022.

Kellner, M., Knopp, F., Haywood, L., Roolfs, C., Flachsland, C. und Kalkuhl, M. (2022a). Klimapolitik zwischen CO2-Bepreisung und Förderprogrammen – Eine fiskalpolitische Betrachtung. Kopernikus-Projekt Ariadne. URL: https://ariadneprojekt.de/publikation/zwischen-co2-bepreisung-und-foerderprogrammen/, aufgerufen am 07.11.2022

Kellner, M., Roolfs, C., Rütten, K., Bergmann, T., Hirsch, J., Haywood, L., Konopka, B. und Kalkuhl, M. (2022b). Entlastung der Haushalte von der CO2-Bepreisung: Klimageld vs. Absenkung der EEG-Umlage. Kopernikus-Projekt Ariadne. URL: https://ariadneprojekt.de/publikation/entlastung-der-haushalte-von-der-co2-bepreisung/, aufgerufen am 07.11.2022.

Klenert, D., Mattauch, L., Combet, E., Edenhofer, O., Hepburn, C., Rafaty, R. und Stern, N. (2018). Making carbon pricing work for citizens. Nature Climate Change. Vol. 8, pp. 669–677.

Krebs, T. und Steitz, J. (2021). Öffentliche Finanzbedarfe für Klimainvestitionen im Zeitraum 2021-2030. Forum for a New Economy Working Papers. Vol. 3.

Linn, J. (2022). Balancing Equity and Effectiveness for Electric Vehicle Subsidies. Resources for the Future. Working Paper 22-7.

Maestre-Andrés, S., Drews, S. und van den Bergh J. (2019). Perceived fairness and public acceptability of carbon pricing: a review of the literature. Climate Policy. Vol. 19 (9), pp. 1186-1204.

Montag, F., Sagimuldina, A. und Schnitzer, M. (2021). Does Tax Policy Work When Consumers Have Imperfect Price Information? Theory and Evidence. CESifo Working Paper 9138.

Muehlegger, E. und Rapson, D. (2018). Understanding the Distributional Impacts of Vehicle Policy : Who Buys New and Used Alternative Vehicles? National Center for Sustainable Transportation.

Oehlmann, M., Linsenmeier, M., Kahlenborn, W., D., Lehr, Flaute, M., Büchele, R. und Andrä, P. (2019). Wirtschaftliche Chancen durch Klimaschutz (III): Gesamtwirtschaftliche Effekte einer investitionsorientierten Klimaschutzpolitik. Umweltbundesamt.

Österreichisches Bundeskanzleramt (2022). Klimabonus: Wirkungsorientierte Folgenabschätzung. URL: https://www.ris.bka.gv.at/Dokumente/Begut/BEGUT_A440CEF0_6273_4F82_BB7B_45D8AE455697/Materialien_0002_955622A7_7BD9_4364_B6F4_9EFBF2FD17B4.pdf, aufgerufen am 21.06.2022.

Österreichisches Bundesministerium für Klimaschutz, Umwelt, Mobilität, Innovation und Technologie (BMK). (2022). Klimabonus kommt ab Oktober per Überweisung oder Gutschein. URL: https://www.bmk.gv.at/service/presse/gewessler/20220520_klimabonus.html, aufgerufen am 09.08.2022.

Presse- und Informationsamt der Bundesregierung. (2022). Ermäßigter Steuersatz für Gas, weniger Stromkosten und stabiler CO2-Preis. URL: https://www.bundesregierung.de/breg-de/themen/entlastungen-im-ueberblick/entlastung-energieabgaben-2125006#:~:text=CO2%20%2DPreis%20bleibt%20zun%C3%A4chst%20stabil,auf%2030%20Euro%20pro%20Tonne, aufgerufen am 26.10.2022.

Reineck, C., Rieseberg, S., Kölling, K., Suerkemper, F., Vondung, F., Wörlen, C. und Thomas, S. (2020). Zwischenstandbericht zur Evaluation der Richtlinie zur Förderung der Heizungsoptimierung durch hocheffiziente Pumpen und hydraulischen Abgleich. Projekt BfEE 05/2017.

Roolfs, C., Kalkuhl, M., Amberg, M., Bergmann, T. und Kellner, M. (2021). Documentation of the CO2-price incidence webtool „MCC CO2-Preis-Rechner“. Zenodo. DOI: https://doi.org/10.5281/zenodo.5094561.

Roolfs, C., Kalkuhl, M., Ottmar, E., Haywood, L., Heinemann, M., Bekk, A., Flachsland, C., George, J., Held, A., aus dem Moore, N., Luderer, G., Kellner, M., Koch, N., Nikodinoska, D., Pahle, M., Schill, W., Amberg, M., Bergmann, T. und Meyer, H. (2022). Reformoptionen für ein nachhaltiges Steuer- und Abgabensystem. Perspektiven der Wirtschaftspolitik. Vol. 23 (3), pp. 165-199.

Sachverständigenrat zur Begutachtung der gesamtwirtschaftlichen Entwicklung (SVR). (2019). Sondergutachten 2019: Aufbruch zu einer neuen Klimapolitik.

Sommer, S., Mattauch, L. und Pahle, M. (2022). Supporting carbon taxes: The role of fairness. Ecological Economics. Vol. 195, 107359.

Stede, J., Bach, S., Ismer, R., Meßerschmidt, K. und Neuhoff, K. (2020). Optionen zur Auszahlung einer Pro-Kopf-Klimaprämie für einen sozialverträglichen CO2-Preis. Endbericht: Forschungsprojekt im Auftrag des Bundesministeriums der Finanzen (fe 3/19). 155, DIW Berlin: Politikberatung kompakt.

Tscharaktschiew, S. und Hirte, G. (2012). Should subsidies to urban passenger transport be increased? A spatial CGE analysis for a German metropolitan area. Transportation Research Part A: Policy and Practice. Vol. 46 (2), pp. 285-309.

Umweltbundesamt (2022). Emissionshandel 2021 mit Rekordeinnahmen von über 12 Milliarden Euro. URL: https://www.umweltbundesamt.de/presse/pressemitteilungen/emissionshandel-2021-rekordeinnahmen-von-ueber-12, aufgerufen am 19.07.2022.

Umweltbundesamt (2020). Verbesserung der methodischen Grundlagen und Erstellung eines Treibhausgasemissionsszenarios als Grundlage für den Projektionsbericht 2017 im Rahmen des EU-Treibhausgasmonitorings („Politikszenarien VIII“). URL: https://www.umweltbundesamt.de/en/publikationen/verbesserung-der-methodischen-grundlagen-erstellung, aufgerufen am 25.07.2022.

van der Ploeg, F., Rezai, A. und Tovar, M. (2022). Gathering support for green tax reform: Evidence from German household surveys, European Economic Review, 141, 103966.

Vilchez, J. und Thiel, C. (2019). The Effect of Reducing Electric Car Purchase Incentives in the European Union. World Electric Vehicle Journal. Vol. 10 (64).

Wolf, I., Huttarsch, J.-H., Fischer, A.-K. und Ebersbach, B.(2022). Soziales Nachhaltigkeitsbarometer der Energie- und Verkehrswende 2022: Was die Menschen in Deutschland bewegt – Ergebnisse einer Panelstudie zu den Themen Energie und Verkehr. Potsdam: Kopernikus-Projekt Ariadne, Potsdam-Institut für Klimafolgenforschung (PIK). URL: https://ariadneprojekt.de/media/2022/09/iass_soziales_nachhaltigkeitsbarometer_2022_web.pdf, aufgerufen am 25.10.22.

Autorinnen & Autoren

Dr. Ulrich Fahl

Universität Stuttgart - Institut für Energiewirtschaft und Rationelle Energieanwendung