Inhaltsverzeichnis

Kernaussagen

In den untersuchten Szenarien führt ein verlässliches, frühes und hohes Preissignal zu einer beschleunigten Transformation im Stromsektor bei gleichzeitig höheren Transformationskosten. Werden in den hier untersuchten Szenarien mit frühem Preisanstieg die Emissionen tatsächlich vermieden (und nicht durch den Mechanismus der Marktstabilitätsreserve in kommende Jahre verschoben), entsteht unter Berücksichtigung der Klimafolgekosten trotz höherer Transformationskosten eine positive Kosten-Nutzen-Bilanz frühzeitig hoher CO2-Preise. Im einzelnen zeigen die untersuchten Szenarien:

- Ein frühes hohes CO2-Preissignal – sei es durch einen kurzzeitigen Preisschock

oder mittelfristig höhere Markterwartungen – führt zu beschleunigten und höheren Investitionen in erneuerbare Erzeugung und leitet das Energiesystem damit früher in die klimaneutrale Zukunft. Diese Preisentwicklungen sind mit niedrigeren Emissionsmengen im Stromsektor, aber gleichzeitig auch mit höheren Kosten verbunden. Sie führen im Vergleich zum Referenzszenario zu höheren Preisen am Großhandelsmarkt für Strom und zu höheren Systemkosten. - Niedrige Preissignale zu Beginn (z.B. Preiseinbruch) führen zu geringeren Investitionen im Erzeugungspark, vor allem in erneuerbare Kapazitäten. Der in den Szenarien entsprechend den Vorgaben der Ampelkoalition enthaltene Mindestzubau von EE sorgt jedoch dafür, dass der EE-Ausbau auf einem Mindestniveau verbleibt. Solche niedrigen CO2-Preisverläufe führen entsprechend zu geringeren Systemkosten und trotz Mindestzubau zu Mehremissionen im Stromsektor.

- Unter Einbezug von Klimafolgenkosten, die zum Tragen kommen, wenn über den gesamten Zeitraum Zertifikate gelöscht werden (durch den komplexen MSR-Mechanismus ist das nicht unbedingt der Fall), fällt die gesamte Kosten-Nutzen-Bilanz von Szenarien mit frühen und hohen Preissignalen gegenüber dem Referenzszenario leicht positiv, die Kosten-Nutzen-Bilanz von Szenarien mit niedrigen Preisen zu Beginn leicht negativ aus. Durch den komplexen Mechanismus der Marktstabilitätsreserve und den Wasserbetteffekt kann das Löschen der Emissionsrechte jedoch doch ganz oder teilweise entfallen. In diesem Fall wäre kein Klimanutzen zu verzeichnen.

- Ein konsistent höheres Preissignal führt außerdem zu Mehreinnahmen im Zertifikatehandel für die Mitgliedsstaaten. Werden diese Mehreinnahmen den verbraucherseitigen Veränderungen bei den Stromkosten gegenüberstellt, verbleiben in Summe volkswirtschaftliche Mehrkosten, da sich die Veränderungen bei den Stromkosten nur anteilig durch die Mehreinnahmen kompensieren lassen. Diese Betrachtung verändert sich erst, wenn die Klimafolgekosten (siehe oben) berücksichtigt werden. Wie schon zuvor genannt tritt die positive Gesamtbilanz jedoch nur auf, wenn auch tatsächlich Emissionsrechte gelöscht werden.

Einleitung

Für Szenarien in Studien zur zukünftigen Entwicklung des Energie- und Stromsystems werden häufig linear ansteigende CO2-Preise im EU Emissionshandelssystem (EU ETS) angenommen. Dies ist auf die über der Zeit rückläufigen jährlich von der EU auszugebenden CO2-Zertifikatsmengen (EUA) zurückzuführen. Da sich der Preis der EUAs jedoch an einem Markt bildet, folgt aus einer linear zunehmenden Verknappung kein linearer Preisanstieg, da die Zertifikate zwischen den Jahren innerhalb gewisser Limits frei verschoben werden können. Historisch ist eine solche linear ansteigende Preisentwicklung daher auch nicht als Trend zu erkennen, die CO2-Preisentwicklungen unterlagen auch geglättet deutlichen nicht-linearen Schwankungen.

Es ist jedoch zu erwarten, dass ein unterschiedlicher zeitlicher Verlauf von Preisen, auch wenn dasselbe politische Zielniveau unterstellt wird, Einfluss auf den Transformationspfad des Stromsystems ausübt. Da die im Rahmen von Szenarienuntersuchungen üblicherweise angenommenen linear ansteigenden CO2-Preise nicht der Realität entsprechen, ist es interessant zu prüfen, ob bei veränderten Preisverläufen andere Systemtransformationen zu erwarten sind. Daher wurde im Folgenden explorativ untersucht, welche Auswirkungen unterschiedliche CO2-Preisverläufe auf die Entwicklung des europäischen Stromsystems haben. Beispielhaft wurden dabei Preisverläufe mit einem dem Marktzins entsprechenden Anstieg, einem Verlauf mit einem frühen Preis-Peak, einem frühen Preiseinbruch und fluktuierenden Preisen bis 2030 analysiert. Als Auswirkungen werden der Zubau von Erneuerbarer Energien (EE), konventionellen Kraftwerken, Speichern, die Erschließung von Lastflexibilitäten, die Rentabilität von neuen Anlagen sowie der Einfluss auf die Verbraucherkosten und die staatlichen Einnahmen aus Zertifikatsversteigerungen betrachtet.

Bei schnell steigenden Preisen im EU ETS ist zu erwarten, dass die aufgezeigten höheren Kosten durch die Verbrauchenden zu tragen sind, etwa könnten durch gleichzeitig schnell und stark steigende Strompreise soziale Belastungen entstehen , die hier allerdings nicht näher untersucht wurden. Geeignete sozialpolitische Maßnahmen könnten diese Auswirkungen abfedern.

Der Schwerpunkt dieser Analyse liegt auf den Effekten kurzfristiger CO2-Preisänderungen. Hierbei werden neben den Ausbauzielen für Erneuerbare Energien (EE) seitens der Ampelkoalition die Strom- und Wärmenachfrage für das europäische Stromsystem berücksichtigt. Zudem wird in allen Szenarien der gleiche CO2-Preis von 200 Euro/t im Jahr 2030 angenommen.

1. Hintergrund und Motivation

Im Sinne eines marktbasierten Ansatzes wurde mit dem europäischen Emissionshandelssystem (EU ETS) (Richtlinie 2003/87/EG) ein Cap-and-Trade-System eingeführt, das die mögliche Emissionsmenge („Cap“) der zur Teilnahme verpflichteten Emittenten begrenzt. In Höhe des festgelegten Cap werden Zertifikate ausgegeben, die zwischen den Teilnehmern des EU ETS gehandelt werden können und somit der Markt die Knappheit von Emissionen bewertet, sodass bis dahin nicht berücksichtigte Kosten für die Emission von Treibhausgasen internalisiert werden.

Das EU ETS erfasst mit gut 40 % der Gesamtemissionen (2020), einen Teil aller Emissionen innerhalb der EU. Das EU ETS wurde erst vor Kurzem von der EU als Leitinstrument der europäischen Klimaschutzpolitik bestätigt, um die Emissionsreduktionsziele zu erreichen (Fit for 55 2022). Über dieses Instrument werden die Emissionsrechte bis 2030 in genau festgelegten Schritten verknappt, die von Seiten der Betreiber der Anlagen nachgefragt werden. Aus Angebot und Nachfrage bildet sich am Markt ein Preis, der die Knappheit der Zertifikate reflektiert. Die einbezogenen Anlagen und Branchen passen ihr Verhalten und die damit verbundenen Emissionsmengen an das Marktsignal an. Dies kann durch Transformation der Anlagen und Prozesse hin zu einer emissionsärmeren Produktionsweise inklusive dem Einsatz emissionsärmerer oder -freier Primärenergieträger, durch Veränderungen der Nachfrage und damit verbunden Produktionsrückgängen oder auch Abwanderung von Produktionseinrichtungen erfolgen.

Der Preis der europäischen Emissionszertifikate (EUA) – künftig vereinfachend CO2-Preis genannt – unterlag historisch erheblichen Schwankungen und stieg keineswegs – wie in vielen Szenarioanalysen (vgl. Abschnitt 2) angenommen – linear an. Die Möglichkeit ungenutzte Zertifikate in die Zukunft zu verschieben, Wirtschaftskrisen, Ankündigungen von Verschärfungen zu Klimareduktionszielen, Veränderung von klimapolitischen Instrumenten, schwankende Rohstoffpreise, Energiekrisen und weitere Gründe beeinflussten neben dem Verhalten der Akteure die Preisbildung in der Vergangenheit. Daher ist auch nicht davon auszugehen, dass sich zukünftig ein linearer Preispfad ergeben wird. Der Einfluss von unterschiedlichen Preisverläufen über der Zeit auf die Entwicklung der Systemstruktur des Stromsystems – unabhängig von den kausalen Auslösern für diese Preispfade – soll im Folgenden aufgezeigt werden.

Ein linear ansteigender Zertifikatspreis kann – auch ohne sich verändernde Einflussparameter (siehe oben) – innerhalb einer Handelsperiode nicht auftreten, da allen Akteuren die Gesamtmenge der für die gesamte Handelsperiode zur Verfügung stehenden Zertifikate bekannt ist und sich Knappheiten in der Zukunft durch die Möglichkeit der „Speicherung“ von Zertifikaten für einen späteren Zeitpunkt, bereits heute auswirken. Daraus ergibt sich ein theoretisch begründeter Preispfad, der mit dem Marktzins als Wachstumsrate exponentiell ansteigt, wenn keine anderen Einflüsse auftreten.

Für die künftigen Jahre ist daher davon auszugehen, dass sich kein linear ansteigendes Knappheitssignal in den Zertifikatspreisen abbilden wird. Diese nicht-linearen Entwicklungen des CO2-Preises wurden in den Modellanalysen vergangener Jahre in Deutschland (vgl. Abschnitt 2) für die künftige Ausgestaltung der Energieinfrastruktur kaum berücksichtigt. Die erwartete Entwicklung des CO2-Preises ist allerdings wegweisend unter anderem für Investitionsentscheidungen von allen Anlagen, die im Wettbewerb stehen.

Speziell der Strommarkt soll bei der Transformation hin zu einem Treibhausgas (THG) neutralen Energiesystem eine Vorreiterrolle einnehmen. Einerseits war die Energiewirtschaft für ca. 60 % der deutschen Emissionen in den letzten Jahren verantwortlich (DEHSt 2022). Andererseits sollen im Rahmen der Transformation des europäischen Energiesystems diverse Prozesse und Produktionen elektrifiziert werden, was zu einer Erhöhung des Bedarfs an emissionsfreiem Strom führt (Pahle et al. 2022). Das Stromsystem nimmt damit eine Schlüsselposition bei der Transformation zu einem klimaneutralen Energiesystem ein.

Da sich die Preise am Markt für Emissionszertifikate in der Realität selten ausschließlich entsprechend den theoretischen Annahmen entwickelt haben, wird im Weiteren die Frage erörtert, wie sich solche Preisschwankungen am Emissionsmarkt über die Zeit auf die Transformation des Stromsystems auswirken.

2. Stand der Forschung

In großen Studien der letzten Jahre zur Transformation des Energiesektors (zum Beispiel Langfristszenarien des BMWK (Kiefer et al. 2022), Klimapfade 2.0 (Burchardt et al. 2021), Klimaneutrales Deutschland 2045 und im Ariadne Szenarienreport (Ariadne 2021)), werden CO2-Preispfade bis 2045 aufgezeigt. Oft sind die Annahmen zu den zeitlichen Profilen der CO2-Preise exogen, werden in den Veröffentlichungen nicht explizit begründet oder basieren auf Einschätzungen von Sachverständigen. Allen ist gemein, dass sie inhärent von einem (stückweise) linear ansteigenden Preispfad ausgehen. Ungewissheiten oder Schwankungen werden nur im Bericht Klimapfade 2.0 (Burchardt et al. 2021) insoweit abgebildet, als dass zwei verschiedene Preispfade untersucht werden.

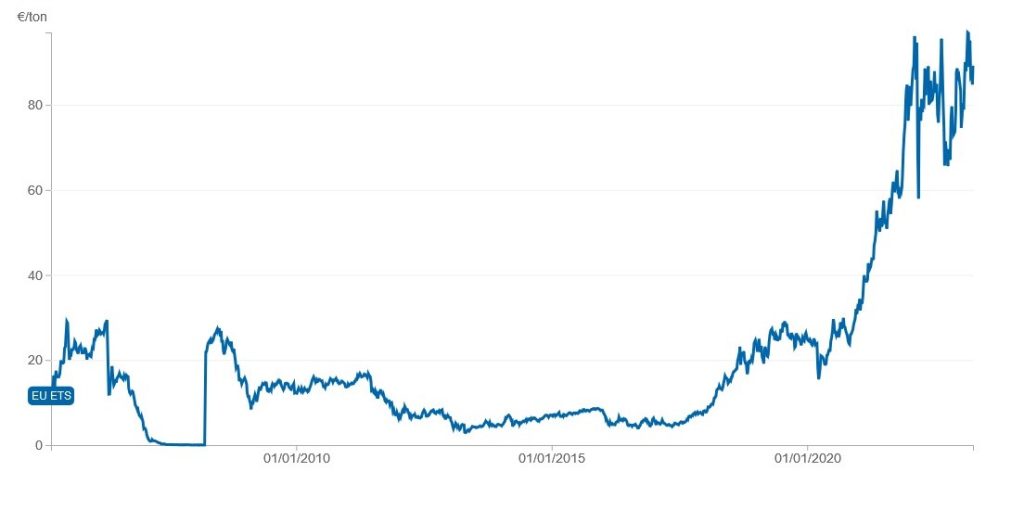

Historisch betrachtet unterlag der CO2-Preis diversen Schwankungen (s. Abbildung 1). In der Pilotphase I zwischen 2005 und 2007 lag der CO2-Preis zu Beginn bei 10 Euro/tCO2, der bis auf 30 Euro/tCO2 stieg, bevor er Ende der Phase auf nahezu 0 Euro/tCO2 fiel. Phase II zwischen 2008 und 2012 startete erneut mit einem hohen Preis von rund 30 Euro/tCO2, der dann schrittweise auf niedrige Preise unter 10 Euro/tCO2 verfiel. In Phase III dagegen blieb der Preis bis ca. 2018 im Bereich 5 Euro/tCO2, bevor er Ende 2020 auf rund 30 Euro/tCO2 anstieg, nachdem die EU die Verschärfung der Klimaziele angekündigt hatte und damit die Erwartung bestand, dass damit auch die Ziele des EU ETS verschärft werden.

Für diese Preisverläufe werden in der Literatur unterschiedliche Ursachen diskutiert. Die in Phase I zwischen 2005 und 2007 eingetretenen Schwankungen werden dem Überschuss an Emissionszertifikaten weniger Firmen (Hintermann 2017) oder Preisblasen (Cretí und Joëts 2017) zugeschrieben. Ellerman und Montero (2002), leiten einen für Cap-and-Trade Systeme optimalen Preispfad her, der bedingt durch das Banking von Zertifikaten einen steilen Preisanstieg zu Beginn der Handelsperioden beschreibt, aber zu einem Preisverfall gegen Ende der Handelsperiode führt, wenn die Zertifikate nicht auf nachfolgende Perioden übertragbar sind. Damit lässt sich der Preisverlauf plausibel erklären, ohne dass dysfunktionale Elemente im Markt unterstellt werden.

Aufgrund der fehlenden Möglichkeit „übrige“ Zertifikate über 2008 hinaus in die Phase II zu verschieben, liegt der Preis am Ende bei null, da der politisch vorgegebene Cap nicht nur erreicht, sondern unterschritten wird, obwohl gegen Ende der Periode kein Anreiz zur Reduktion von Emissionen mehr gesetzt wird. Dies ist auf durchgeführte strukturelle Maßnahmen zurückzuführen, die bei Fehlen eines Preissignals des CO2-Markts nicht mehr rückgängig gemacht werden, da Investitionen nicht reversibel sind.

Im Grundsatz folgt der Preisverlauf auch in Phase II zwischen 2008 und 2012 diesem von Ellerman und Montero (2002) beschriebenen Verlauf, auch wenn im Detail durch die neu bestehende Möglichkeit des Bankings andere kausale Ursachen zu vermuten sind (s.u.). Außerdem können im Unterschied zu Phase I Zertifikate von Phase II auf Phase III übertragen werden, so dass der Preis aufgrund einer zu erwartenden Knappheit in Phase III nicht völlig gegen null verfällt. Außerdem kommen in Phase II weitere Preiseinflussfaktoren hinzu: Der Beginn der Phase II fällt mit der Weltwirtschaftskrise zusammen, die mit einem Emissionsrückgang verbunden war (Bel und Joseph 2015). Gleichzeitig erfolgte aufgrund der zunächst hohen Preise ein Import von zusätzlichen Emissionsminderungsmöglichkeiten außerhalb des EU ETS aus den Kyoto-Mechanismen Clean Development (CDM) und Joint Implementation (JI), welche die verfügbare Zertifikatsmenge im EU ETS erhöht haben (Matthes 2013). In der Arbeit von Knopf et al. 2014 wird der Preisverfall auf politische Rahmenbedingungen zurückgeführt. Ankündigungen der europäischen Kommission zu Emissionsgrenzen für Phase III und zu nationalen Allokationsplänen machen Mansanet-Bataller und Sanin 2014 für die Preisentwicklungen in Phase II verantwortlich. Koch et al. 2014 vertreten die Meinung, dass über 90 % der Variationen im CO2-Preis nicht durch Treibhausgasvermeidungsmaßnahmen erklärt werden können. Am Ende von Phase II hatte auch der Überschuss von Zertifikaten einen Einfluss auf den Preisverlauf (Ostermann und Fattler 2019).

Dieser Überschuss wirkte sich dann auch auf die ersten Jahre der Phase III aus, den unter anderem die DEHSt als Ursache für die geringe Preissignalwirkung bis 2018 (Gibis et al. 2016) ansieht. Erst mit der Reform des EU ETS und den Festlegungen für eine Phase IV mit entsprechender Erwartung einer Verknappung der Zertifikate (2015/148(COD)) stieg der Preis für CO2 ab Ende 2017 dann wieder deutlich an. Dazu trug auch die Einführung der Marktstabilitätsreserve (MSR) bei, die als Zwischenspeicher dafür Sorge tragen soll, dass ab einem gewissen Schwellenwert Überschusszertifikate temporär dem Markt entzogen werden. Ab 2023 werden die oberhalb des Limits der MSR vorhandenen Zertifikate auch dauerhaft gelöscht (Perino 2018).

Da sich trotz dieser Analysen Preisbewegungen am EUA-Markt nur teilweise für die Vergangenheit und nicht für die Zukunft kausal herleiten lassen, soll im Folgenden ein anderer Ansatz verfolgt werden. Im Sinne einer explorativen Modelluntersuchung werden unterschiedliche Szenarien mit nicht-linearen CO2-Preisverläufen definiert, um den Einfluss unterschiedlicher, von den Marktakteuren nicht vorhergesehenen, Preisverläufen auf die strukturelle Entwicklung des Stromsystems modellbasiert zu untersuchen. Dabei werden die historischen Preisverläufe für eine Abschätzung der Höhe der Schwankungen herangezogen.

3. Szenarienentwicklung bis 2030

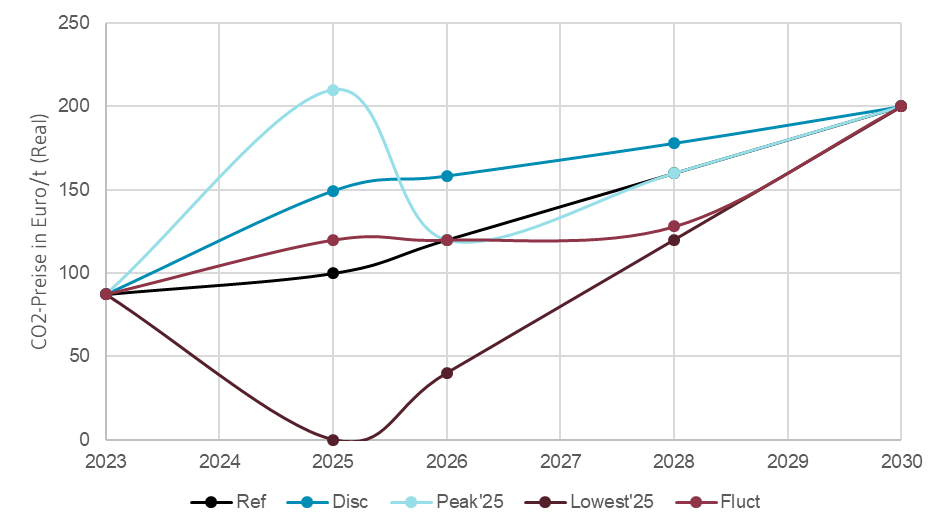

Verschiedene nicht-linear steigende CO2-Preisverläufe über die Zeit werden im Folgenden basierend auf historischen und möglichen künftigen Entwicklungen qualitativ begründet und quantitativ untersucht. Diese Preispfade werden in Verhältnis zu einem Referenzszenario gesetzt, das die EU-Ziele für 2030 erfüllt. Pietzcker et al. (2021) bestimmten analytisch die notwendigen Preise, die auch Einzug in die Diskussionen in den Ariadne Szenarienreport (Ariadne 2022) hielten. Darin wird unter anderem ein Preis von 200 Euro/tCO2 berechnet, der bei den unterstellten anderen Rahmenbedingungen (wie Brennstoffpreisen, Investitionskosten etc.) benötigt wird, um die Reduktionsziele im Jahr 2030 zu erreichen. Im Referenzszenario REF wird in Anlehnung an den Ariadne Szenarienreport dieser Zielwert mit einem linear ansteigenden CO2-Preis mit konstanter Steigung je Stützjahr ausgehend von einem CO2-Preis von 87 Euro/tCO2 für 2023 (Investing 2023) erreicht. Weitere Rahmenannahmen entsprechen, um die Vergleichbarkeit sicherzustellen, ebenfalls dem TechMix-Szenario aus Ariadne 2022. Für alle weiteren Szenarien werden aus analytischen Gründen zunächst alle Annahmen außer den CO2-Preisverläufen über die Zeit gleich belassen. Gegebenenfalls durchgeführte weitere Änderungen werden an der entsprechenden Stelle explizit benannt.

Das Szenario DISC basiert auf der Annahme, dass die Preise sehr schnell auf das dem Minderungsziel der Phase entsprechend hohe Niveau steigen, welches dann stabil bleibt. Dies entsteht aus einer frühen, hohen Nachfrage nach Zertifikaten, solange bis das Preisniveau den (abdiskontierten) Zielwert des Jahres 2030 erreicht hat (siehe Abbildung 2). Dieses Verhalten eines steilen Preisanstiegs zu Beginn, gefolgt von einer langsam steigenden Preiskurve wurde unter anderem von Ellerman und Montero (2002) als optimale Preisentwicklung für ein effizientes Cap-and-Trade-System am Beispiel von SO2-Märkten in den USA abgeleitet. Diese Trajektorie wird im Preispfad mit einem abdiskontierten Verlauf des Werts von 2030 mit 6 % berücksichtigt. Begründet wird dieser Wert mit der Höhe der Verzinsung alternativer vergleichbarer Anlageoptionen am Kapitalmarkt, die oberhalb der in Ariadne 2022 für die Bestimmung der realen Preise angesetzten Inflationsrate liegt.

Szenario LOWEST’25 geht von einem Preiseinbruch im Jahr 2025 aus, der sich danach langsam den Preisen des Referenzszenarios annähert. PEAK’25 beschreibt eine Preiskurve mit einem kurzfristigen frühen Preisanstieg. Quantitativ gestaltet sich die Höhe des Peaks entsprechend historischer Entwicklungen in Phase III des EU ETS, in der die jährliche maximale positive Abweichung vom Mittelwert des Preises der Handelsperiode von 110 % auf den Preis von REF für 2025 aufgeschlagen wird.

Zuletzt wird mit FLUCT ein Szenario untersucht, das qualitativ eine ereignisarme Zeit beschreibt, in der nur geringfügige Preisschwankungen eintreten. Angelehnt an die historischen Entwicklungen der Preise in Phase III werden auf die Entwicklung von REF Abweichungen von ±20 % aufgeschlagen.

Es wird angenommen, dass hinter den Preisschwankungen der obigen Szenarien nicht-fundamentale Ursachen stehen, wie zum Beispiel Glaubwürdigkeitsprobleme im ETS (Dolphin et al. 2023) durch nicht-zielkonformes Verhalten von Marktakteuren, Spekulationen oder nicht umgesetzte politische Ankündigungen.

Damit ergeben sich die nicht-linearen Preispfade in Abbildung 2, die als Szenarien in den explorativen Modellrechnungen angenommen werden. Alle Szenarien führen zu einem einheitlichen Preis von 200 Euro/tCO2 (Basisjahr 2020) im Jahr 2030. Dies ist kein Hinweis darauf, dass dieser Wert als fixe Vorhersage für dieses Jahr angesehen wird, sondern dient analytischen Zwecken: Hier findet keine Variation zwischen den Szenarien statt, da im Rahmen der Untersuchungen die Auswirkung unterschiedlicher Preisverläufe über die Zeit untersucht wird, nicht Unterschiede im generellen Preisniveau.

Verglichen mit den Preisannahmen der ETS-Modelle aus Pahle et al. 2022, wo die CO2-Preisprognosen bis 2030 von sechs großen europäischen CO2-Preismodellen gegenüberstellt werden, zeigen die hier entwickelten Pfade eine höhere Bandbreite sowie nicht-linear ansteigende Verläufe. Beiden Untersuchungen ist jedoch gemein, dass im Jahr 2025 die größten Differenzen zu verorten sind.

Für die modellbasierten Analysen wird das Strommarktmodell E2M2 (Sun 2013) genutzt, das mit dem Ansatz einer linearen Optimierung myopisch die Systementwicklung inklusive Investitionen in Erzeugungsanlagen und Technologien zur Flexibilisierung abbildet und in dem die Systemkosten für 22 Länder in der EU minimiert werden. Vereinfachend wird künftig von der „EU“ gesprochen, auch wenn sich die Modellberechnungen auf die Ergebnisse der im Modell abgebildeten Länder Europas beziehen1Als nicht-EU-Mitglieder sind Großbritannien, Norwegen und die Schweiz integriert, da sie eine hohe Bedeutung für den Strommarkt haben und Teil des EU ETS, beziehungsweise damit verbunden sind. Nicht oder kaum mit dem Strommarkt verbundene Länder wie Malta, Zypern oder auch Inseln mit geringen Stromnetzverbindungen ans Festland sind, obwohl EU-Mitglieder, dagegen nicht enthalten.. Die myopische Abbildung von investivem Verhalten steht für einen Investor, der den derzeitigen Preis als Gegenwartswert des zu diesem Zeitpunkt erwarteten zukünftigen Marktpreises ansieht. Dies wird als plausible Vereinfachung angesehen unter der Annahme risikoneutraler Akteure und der Vernachlässigung von Planungs- und Bauzeit, das heißt Akteure führen Investitionen ad hoc durch. Da die Modellrechnungen für die untersuchten Jahre mit einer hohen zeitlichen Auflösung und der detaillierten Abbildung des Stromsektors erfolgen, eignen sich die Szenarioanalysen zur Untersuchung der Strukturveränderungen im Stromsystem. Die Modellierung und Szenarienannahmen basieren auf der im Ariadne Szenarienreport (Ariadne 2021) verwendeten Konfiguration. Dasselbe Modell allerdings mit anderen Rahmenannahmen wurde auch für das Gutachten zur Versorgungssicherheit Strom im Auftrag der BNetzA (Consentec et al. 2023) eingesetzt. Im Modell muss ausgehend vom aktuellen Anlagenpark eine vorgegebene Stromnachfrage sowie eine Wärmenachfrage gedeckt werden. Dazu können die im Modell abgebildeten Akteure in neue Anlagenkapazitäten investieren. Darüber hinaus werden politisch gegebene Zubaupfade (zum Beispiel Erneuerbare Energie, Kernenergie im Ausland) und Rückbaupfade (zum Beispiel Kernenergie, Kohle) als exogene Vorgaben berücksichtigt (Ariadne 2022), die für die unterschiedlichen CO2-Preispfade in den Szenarien jeweils gleich sind. Das Basisjahr für die Kostenentwicklungen ist 2015.

4. Ergebnisse

Wie in Abschnitt 1 erläutert, liegt der Fokus dieser Analyse auf den Auswirkungen auf die strukturelle Entwicklung des europäischen Stromsystems, gekennzeichnet durch den Zubau an installierten Leistungen im Anlagenpark (Erzeugung, Speicher und flexible Lasten), den Deckungsbeiträgen der verschiedener Anlagetechnologien, der Entwicklung des Großhandelsstrompreises, den Erlösen aus den Ausgaben der CO2-Zertifikate, der Entwicklung der Systemkosten sowie den Emissionsreduktionen. Wichtig für die Einordnung der Ergebnisse ist, dass die nachfolgenden Ergebnisse sich ausschließlich auf das Stromsystem beziehen.

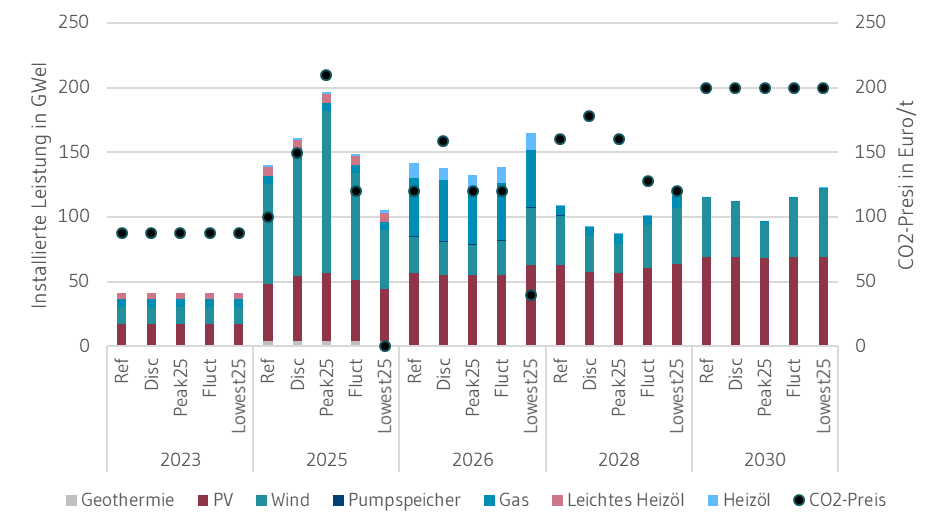

Beginnend mit dem Ausbau an installierter Leistung (also nur neu zugebaute Kapazitäten) zeigt Abbildung 3 den Zubau je Technologie und Stützjahr in der EU in GWel und die zugehörigen exogen vorgegebenen CO2-Preise. Dabei wird deutlich, dass bei DISC und PEAK’25 der Zubau von Erneuerbaren Energien (EE) ins Jahr 2025 modellendogen vorgezogen wird. Das bedeutet, dass ein kostenoptimaler Ausbaupfad in diesen Szenarien mit hohen CO2-Preisen in 2025 höhere Investitionen in erneuerbare Erzeugung aufweist, als der exogen vorgegebene Mindestzubau dieser Technologien.

Im Gegensatz dazu werden Investitionen in EE in LOWEST’25 endogen in die späteren Stützjahre geschoben; der Zubau erfolgt nur in Höhe der exogen bei allen Szenarien in gleicher Höhe vorgegebenen Mindestzubauraten. Der vorgegebene Mindestzubau, der den aktuellen Koalitionsplänen entspricht, beschränkt einen stärkeren Einbruch des Zubaus von EE in LOWEST’25. Am Beispiel einer Sensitivitätsrechnung basierend auf den Rahmenbedingungen von LOWEST’25 kann gezeigt werden, dass ein fehlender Mindestzubau einen höheren kumulativen Rückgang an installierter EE-Leistung in der EU von ca. 503 GW (-23 %) zur Folge hätte. Der Mindestzubau dämpft damit die Folgen von niedrigen CO2-Preisen auf das Stromsystem.

Abbildung 3 zeigt, dass die deutlichsten Veränderungen im Kapazitätszubau aufgrund unterschiedlicher CO2-Preisverläufe im Jahr 2025 auftreten. Bei der Interpretation der Ergebnisse ist zu beachten, dass die gewählten Stützjahre, die aufgrund der Vergleichbarkeit zu Ariadne 2022 gewählt wurden, nicht äquidistant sind. Die meisten Stützjahre repräsentieren die Veränderungen innerhalb von 2 Jahren, die aus Gründen der Vergleichbarkeit vereinfachend halbiert wurden, nur das Jahr 2026 bezieht sich nur auf ein Kalenderjahr. In allen Szenarien außer LOWEST’25 findet zudem aufgrund der höheren CO2-Preise ein Fuelswitch von Heizöl zu Erdgas statt. In Summe unterscheiden sich die Neuinvestitionen in fossile Kraftwerke zwischen den Szenarien allerdings nicht, das heißt der CO2-Preisverlauf ist für Investitionen in fossile Erzeugungskapazität in Summe kaum relevant.

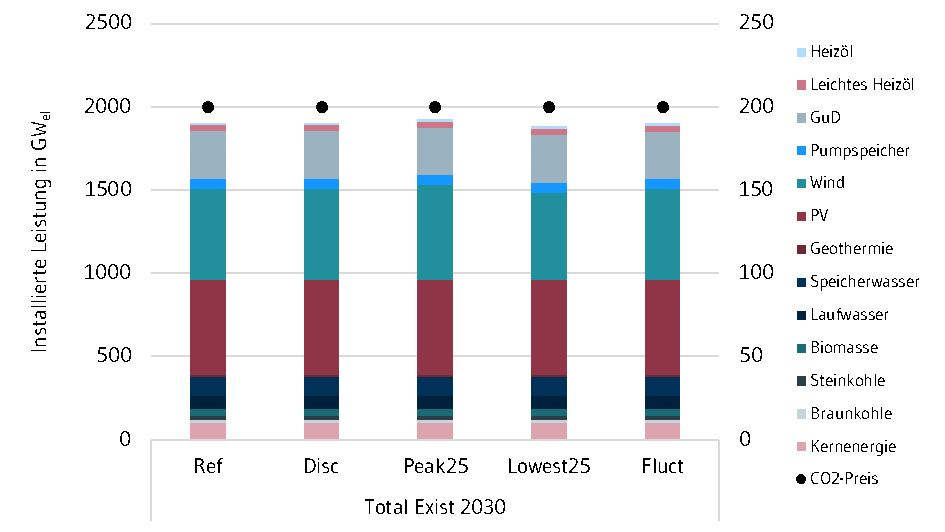

Abbildung 4 zeigt die im Jahr 2030 installierte Kapazität (Neu- und Bestandsanlagen). Es wird deutlich, dass sich der bis 2030 transformierte Anlagenpark zwischen den Szenarien nur geringfügig unterscheidet. Die größten Unterschiede zu REF treten im Szenario LOWEST’25 mit 7 % weniger und im Szenario PEAK’25 mit 6 % weniger installierten Windenergieanlagen auf.

Zusammenfassend lässt sich für den Anlagenpark folgern, dass sich durch veränderte CO2-Preisverläufe über die Zeit kaum Unterschiede in der Systemstruktur in 2030 ergeben. Lediglich der Bestand an Windenergie unterscheidet sich zwischen den Szenarien. Allerdings ist hierbei festzustellen, dass insbesondere beim Szenario LOWEST’25 der exogen vorgegebene Mindestzubau an EE für die nur geringfügig niedrigere installierte Windenergieleistung sorgt. Dabei ist jedoch noch nicht untersucht, wie und ob sich die für den kostenoptimalen Anlagenpark notwendigen Investitionen wirtschaftlich im Markt refinanzieren lassen.

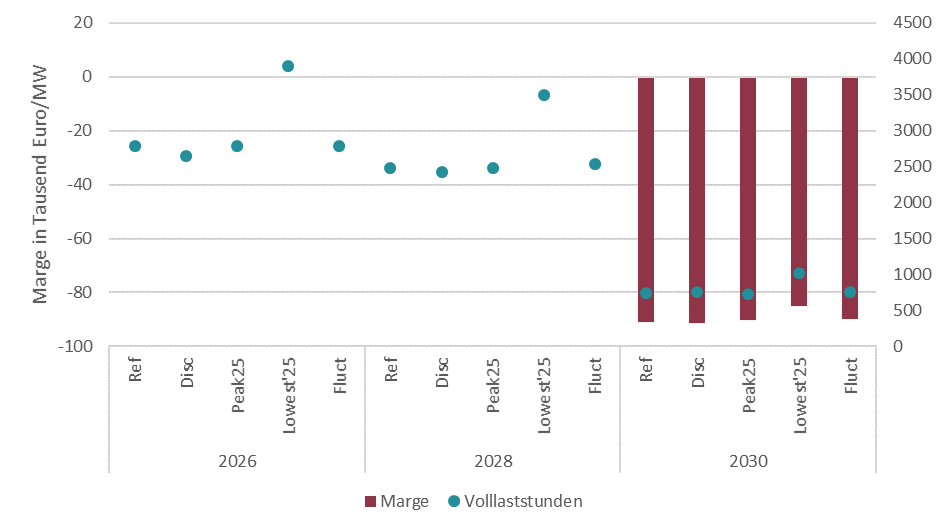

Es wird unterstellt, dass für den exogen vorgegebenen Mindestzubau bei EE-Kapazitäten eine ausreichende Förderung (zum Beispiel über das EEG) bestehen wird. Für die restlichen Kapazitäten, von denen der größte Anteil erdgasbefeuerte Gas-und-Dampf-Kombikraftwerk-(GuD)-Anlagen sein werden, zeigt die Deckungsbeiträge und Einsatzdauern in Form von Volllastbenutzungsstunden auf. Unter Deckungsbeitrag beziehungsweise Marge wird hier der Betrag verstanden, der einem Anlagenbetreiber nach Abzug der variablen Kosten, der Fixkosten und der annuisierten Investitionskosten als Erlös am Strommarkt zur Verfügung steht.

Die in der Realität vorhandenen Unterstützungsmechanismen und die Erlöse aus anderen Märkten (zum Beispiel Regelenergie, Wärme) sind nicht abgebildet. Die Werte in den Grafiken sind immer technologiespezifisch und vor dem Hintergrund der oben genannten Modellabstraktionen zu sehen. Bei der Analyse liegt der Fokus auf den Installationen, die in Deutschland neu im betrachteten Zeitraum getätigt werden.

In Bezug auf den Zubau an erdgasbefeuerten GuD-Kraftwerken zeigt sich, dass in allen Jahren außer 2030 die Erlöse aus einem grenzkostenbasierten Strommarkt ohne Auftreten von durch Knappheiten ausgelösten Preisspitzen ausreichen, um die annuitätischen Vollkosten ungefähr zu decken. In 2030 entsteht jedoch in allen Szenarien erheblicher betriebswirtschaftlicher Druck für die erdgasbefeuerten GuD-Anlagen durch den fortgeschrittenen Umbau des Stromsystems. Denn die Auslastung der GuD-Kraftwerke in Deutschland geht auf 725-1020 Volllaststunden zurück und die Deckungsbeiträge in einem simulierten Stromsystem ohne durch Knappheit ausgelöste Preisspitzen können die annuitätischen Vollkosten nicht mehr decken (in REF in 2030 ca. -91 Tsd Euro/MW). Die Lebensdauer der Anlagen geht zwar über den Betrachtungszeitraum hinaus für die Folgejahre ist aber eine ähnliche oder schlechtere Erlössituation zu erwarten. Dies könnte auf Gas-GuD-Anlagen als „stranded assets“ hindeuten, wenn die Erlöse aus anderen Quellen die Verluste am Strommarkt nicht kompensieren können. Für die im Betrachtungszeitraum neu installierten GuD-Kraftwerke in Deutschland fasst diese Entwicklung zusammen.

Die kurze Phase der Rentabilität für GuD-Anlagen könnte darauf hindeuten, dass offene Gasturbinen mit ihrer Kostenstruktur (niedrigere Fixkosten, höhere variable Kosten) geeigneter sind, diese Erzeugungslücke zu füllen, beziehungsweise eine bessere Rentabilität aufweisen würden. Diese Frage kann aber nur in einer separaten Analyse beantwortet werden, in der auch die Rentabilität über die gesamte Lebensdauer der Anlagen betrachtet wird.

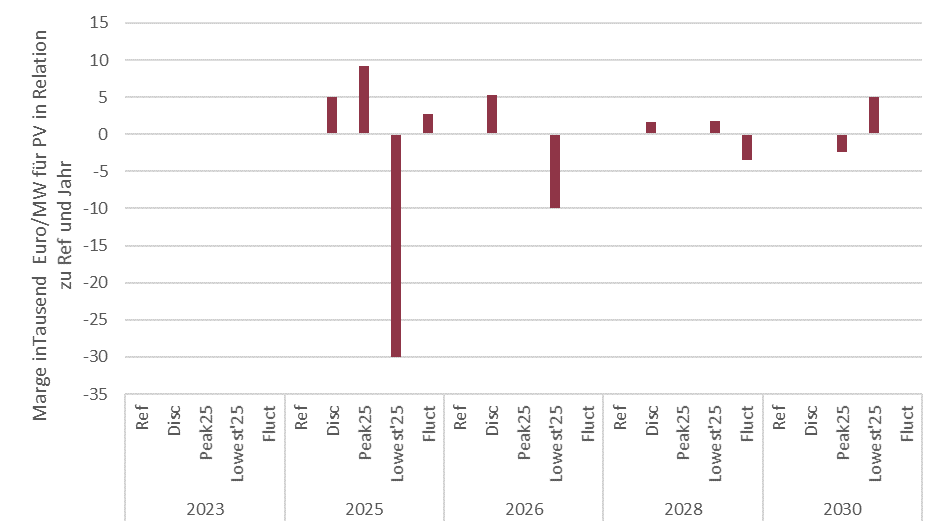

In Bezug auf den EE-Zubau werden rein strommarktbasierte Erlöse gemäß den Ergebnissen aus dem Modell nicht ausreichen, um die Vollkosten zu decken. Ein Mindestausbau wäre in der Realität mit einer EEG-Förderung verbunden, die einen Teil der Kosten decken würde. Im Vergleich zu REF sorgen höhere CO2-Preise in 2025 dafür, dass EE höhere Erlöse verzeichnen, eine Reduktion der Preise führt in LOWEST‘25 zu einem Einbruch der Erlössituation für EE. In den Jahren 2026 und 2028 verzeichnen die Anlagen über alle Szenarien hinweg bedingt durch geringere Strompreise in absoluten Werten gesehen eine größere Lücke, die erst 2030 durch dann höhere Strompreise zu großen Teilen aufgefangen wird. Diese Entwicklungen werden in Abbildung 6 am Beispiel der im Betrachtungszeitraum neu installierten Photovoltaik-(PV)-Anlagen in Deutschland veranschaulicht.

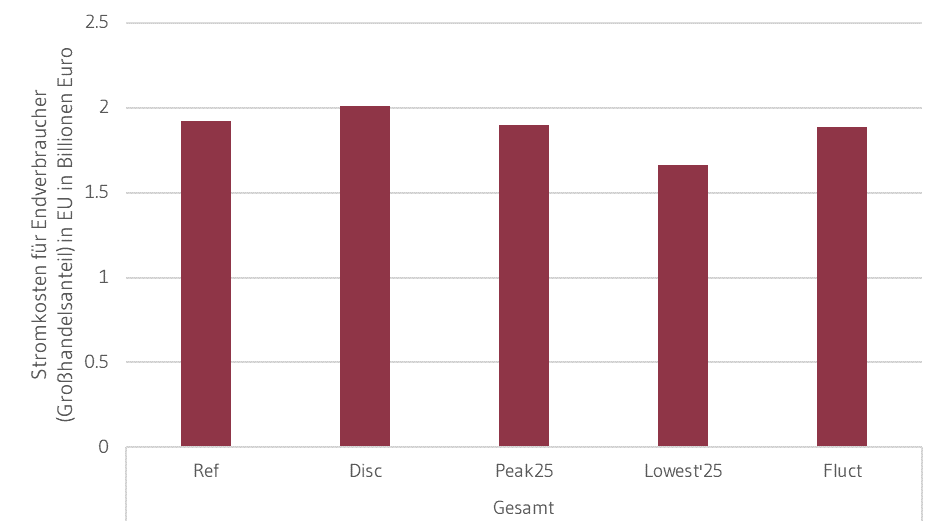

Niedrige Strompreise wirken sich zwar negativ auf die Erlöse von EE aus, für Verbrauchende bedeuten sie aber, dass die Großhandelskomponente am Strompreis sinkt. Nimmt man den Wert des Stroms am Großhandelsmarkt zugrunde, müssten Stromendverbraucher nur im Szenario DISC mit 5 % höheren kumulativen Stromkosten gegenüber REF über den gesamten Betrachtungszeitraum rechnen. In allen anderen Szenarien resultieren die CO2-Preissentwicklungen in kumulativ gleichbleibenden oder geringeren Stromkosten. Abbildung 7 veranschaulicht dies.

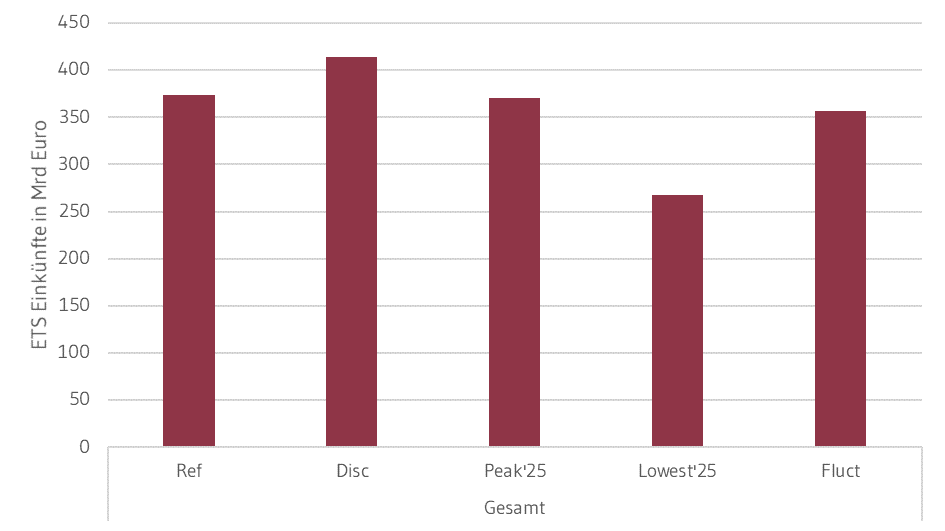

Neben den Kosten für Verbrauchende verschiebt sich mit schwankenden CO2-Preisen auch die Erlössituation der ETS-Zertifikatseinnahmen. Dieser Erlös wird hier aus den endogen ermittelten CO2-Mengen und den exogen vorgegebenen CO2-Preispfaden berechnet. Diese Einkommen stehen laut EU-Kommission den Mitgliedsstaaten zur Verfügung, um klimaschonende Maßnahmen umzusetzen (Europäisches Parlament 30.03.2023). Im Vergleich zu REF zeigt DISC dabei als einziges Szenario Mehreinnahmen und zwar um ca. 11 % (siehe Abbildung 8). Bedingt durch die geringeren Preissignale in LOWEST’25 kommt es dort kumulativ zu einem Einkommensrückgang um ca. 28 %, während PEAK’25 und FLUCT nur mit geringen realen Einkommensrückgängen gegenüber REF zu rechnen haben. Wird für eine theoretische Betrachtung angenommen, dass die Erlöse aus den ETS-Einnahmen komplett auf die Stromverbrauchenden rückverteilt werden, dann zeigt sich, dass im Vergleich zu REF die reale Mehrbelastung von Szenario DISC von ursprünglich 5 % (ohne Rückverteilung der ETS-Einkünfte) auf 3 % (mit Rückverteilung der ETS-Einkünfte) sinkt. In PEAK’25 und FLUCT sind die Änderungen mit weniger als 1 % im Vergleich zu REF sehr gering. LOWEST’25 weist gegenüber REF nur noch 10 % statt 14 % reale Minderkosten auf. In keinem der Szenarien können die realen Mehrkosten allerdings durch die ETS-Einkünfte kompensiert werden. Sie können aber bei zielgerichtetem Einsatz dazu beitragen, dass die realen Kosten für einkommensschwache Haushalte abgefedert und gesellschaftliche Akzeptanz der CO2-Bepreisung erhöht werden (Kalkuhl et al. 2023). Optionen zur Verwendung der Einnahmen aus der CO2-Bepreisung, die steuer- und fiskalpolitische Aspekte und hierbei auch einkommensschwache Haushalte berücksichtigen, sind nicht Gegenstand dieser Untersuchung, aber zum Beispiel in der Arbeit von Kalkuhl et al. 2023 zu finden. Darin werden fünf verschiedene Möglichkeiten zur Verwendung der ETS-Einkünfte untersucht, die unter anderem anhand ihrer volkswirtschaftlichen Effekte, der Emissions- und der Verteilungswirkung bewertet werden. Die in diesem Absatz beschriebene Entwicklung zeigt Abbildung 8.

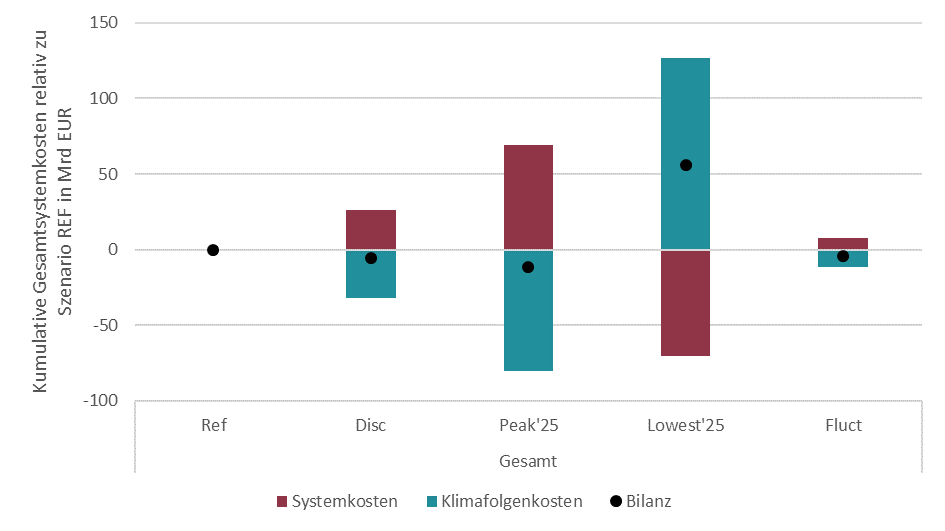

Nach der Sicht auf die realen Verbraucherkosten und ETS-Einkünfte richtet sich der Blick auf die Systemkosten in der EU für den beschriebenen Transformationsprozess bis 2030. Werden ausschließlich Kosten für Investitionen in neue Infrastruktur betrachtet, wird deutlich, dass die Szenarien DISC und PEAK’25 mit höheren realen Systemkosten gegenüber REF einhergehen. Allerdings beziffert sich diese Erhöhung mit ca. 26 beziehungsweise 69 Mrd. Euro auf lediglich 2 % beziehungsweise 4 % der kumulativen Systemkosten. Die realen Systemkosten in LOWEST’25 sind hingegen ca. 4 % geringer. In absoluten Zahlen sind diese Größen aber relevant, wenn sie zum Beispiel mit den Haushaltsvolumina der EU von 169 Mrd. Euro (Europäischer Rat 2022) und Deutschlands von 476 Mrd. Euro (Bundeshaushalt 2023) verglichen werden.

Ein reiner Vergleich der realen Systemkosten vernachlässigt aber die Tatsache, dass mit den Szenarien möglicherweise auch unterschiedliche Emissionsmengen verbunden sind. In der Realität trifft das dann zu, wenn der MSR-Mechanismus diese Überschusszertifikate dem Markt durch Löschung dauerhaft entzieht. Andernfalls sorgt der Wasserbetteffekt dafür, dass die Veränderungen sich langfristig nicht auf die kumulierten Gesamtemissionen auswirken (Perino 2018). Das Ausmaß der Löschung beziehungsweise des Wasserbetteffekts hängt von der Marktentwicklung ab und lässt sich kaum vorhersagen (Borghesi et al. 2023). Wird als Extremfall davon ausgegangen, dass alle im Stromsystem gegenüber REF eingesparten Emissionen in voller Höhe über die MSR gelöscht werden, würden entsprechende tatsächliche Veränderungen bei den Emissionsminderungen entstehen. Diese könnten anhand der Klimafolgekosten nach der Methode des Umweltbundesamtes (UBA) als eingesparte oder zusätzliche Schadenskosten als Indikator für Nutzenverluste (Matthey und Bünger 2020) verwendet werden. Unter dieser Annahme relativiert sich das Bild2Um die Systemkosten mit den Klimafolgenkosten vergleichen zu können, wurden die CO2-Kosten aus den Systemkosten herausgerechnet, um eine doppelte Berücksichtigung zu vermeiden., denn DISC und PEAK’25 weisen Emissionsminderungen gegenüber REF auf. Die damit verbundene Einsparung an Klimafolgenkosten neutralisiert den zuvor erwähnten Kostenzuwachs für diese beiden Szenarien vollständig und führt sogar zu einer insgesamt leicht positiven Entwicklung im Vergleich zu REF. Für LOWEST’25 wird die Kostenersparnis, im Falle einer angenommenen vollständigen Auswirkung auf die Gesamtmenge der Zertifikate über den Löschmechanismus der MSR, durch die Klimafolgenkosten überkompensiert, so dass insgesamt Mehrkosten zu erwarten wären. Zuletzt weist FLUCT nahezu dieselben Kosten bei leicht geringeren Emissionen im Stromsektor gegenüber REF auf. Die Ergebnisse sind in Abbildung 9 zusammengefasst.

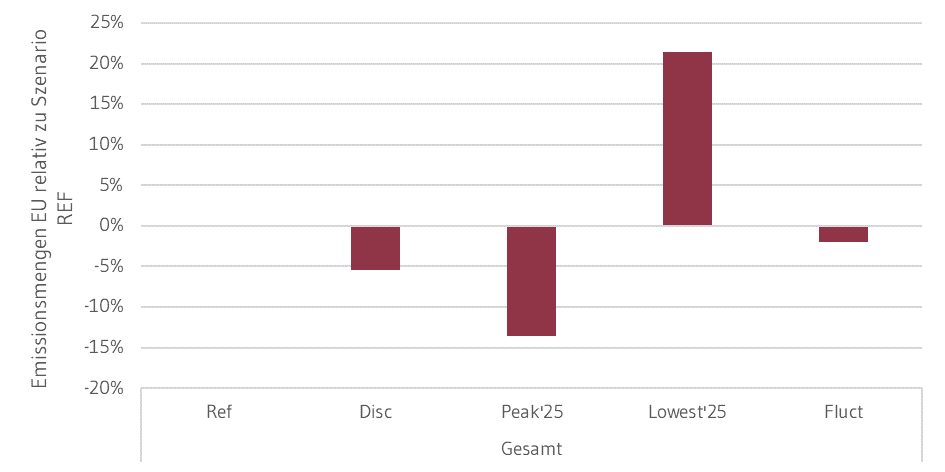

Bei reiner Betrachtung der kumulierten Emissionsmengen zeigen FLUCT, DISC und PEAK’25 Einsparungen in Höhe von 2 %, 5 % beziehungsweise 14 % gegenüber REF, wohingegen LOWEST’25 Mehremissionen von 21 % gegenüber REF aufweist. Diese kommen in der Realität jedoch nur zum Tragen, wenn sich über den gesamten Zeitraum für alle Szenarien die MSR im Bereich des Löschmechanismus befindet. Dies ist in Abbildung 10 zusammengefasst.

Eine tatsächliche Veränderung der Emissionsmengen (wie hier gezeigt) tritt aber nur im vollen Umfang in dem Extremfall auf, dass sich die MSR im Bereich des Löschmechanismus befindet. Nur in diesem Fall führen Minderungen innerhalb eines Teilbereichs des ETS auch zu Minderungen innerhalb des gesamten ETS. Im anderen Extremfall wären Einsparungen nur von temporärer Natur, da die überschüssigen Zertifikate in die MSR überführt werden und (bei konstantem vorgegebenem Cap) bei Nichtüberschreitung der TNAC3Die in Umlauf befindliche Zertifikatsmenge (total number of allowances in circulation – TNAC)-Grenze nicht gelöscht und somit zu einem späteren Zeitpunkt in Anspruch genommen werden können. Die hier getroffene Annahme folgt den Überlegungen, dass die Löschung von überschüssigen Zertifikaten eintreten wird, da zumindest in den ersten Jahren der derzeitigen Handelsperiode aufgrund der derzeitigen Mengenverhältnisse im MSR-Mechanismus Löschungen zu erwarten sind.

5. Diskussion

In der Modellanalyse wurde nur ein Parameter, der CO2-Preisverlauf über der Zeit, basierend auf historischen Entwicklungen in verschiedenen Szenarien verändert. Die hieraus resultierenden Veränderungen auf die Investitionen in neue Kapazitäten und damit die Struktur des Stromsystems wurden aufgezeigt. Dabei wurden alle anderen Rahmenbedingungen konstant gehalten.

Diese Annahmen ermöglichen zwar eine einfache Vergleichbarkeit zwischen den Szenarien, nehmen aber im Hinblick auf die Realität auch einige Vereinfachungen vor, die bei der Interpretation der Ergebnisse zu berücksichtigen sind. Beispielsweise wird in allen Szenarien von einem identischen Stromnachfrageverlauf ausgegangen, obwohl sich unterschiedliche Strompreise einstellen. Hier wird eine – möglicherweise nur kurzfristig eher geringfügige Preiselastizität der Stromnachfrage – vernachlässigt. Gleichwohl können CO2-Preisschwankungen durch fundamentale Veränderungen, zum Beispiel in der Stromnachfrage oder dem Zertifikateangebot, verursacht werden. Wie in den Szenarienbeschreibungen erklärt, basieren die hier angenommenen Preisentwicklungen auf nicht-fundamentalen Einflüssen, wie zum Beispiel Glaubwürdigkeitsproblemen.

Würde man die Preiselastizität der Stromnachfrage berücksichtige, könnte sich in den Szenarien mit höheren Strompreisen geringere Stromnachfragen einstellen, die zu einem geringeren Kapazitätszubaubedarf als hier dargestellt führen. Dieser Effekt fällt umso stärker aus, je größer die Preiselastizität der Nachfrage tatsächlich ist. Aufgrund von hierfür notwendigen Transformationsprozessen im Bereich der Endkunden, die typischerweise eher langfristig ablaufen, könnte die Preiselastizität im untersuchten Zeitraum möglicherweise jedoch gering sein.

Daneben korrelieren die CO2-Preise teilweise auch mit den Preisen für fossile Energieträger. Diese Einflüsse sind in dieser Analyse nicht berücksichtigt, dürften aber zwischen den Szenarien in ähnlicher Weise ausgeprägt sein und daher die hier aufgezeigten Ergebnisse nur geringfügig beeinflussen.

Auch sind die Preisveränderungen zu Beginn des Betrachtungszeitraums verortet und streben demselben Preis für 2030 entgegen. Dies ist der angestrebten Vergleichbarkeit geschuldet, nichtsdestotrotz bieten andere Preisverläufe, zum Beispiel nach Pahle et al. 2022, Potenziale für die weiteren Erkenntnisse im Rahmen der Erkundung des gesamten Variantenraums. Zuletzt beschränkt die Fokussierung auf den Stromsektor mögliche quantitative volkswirtschaftlich relevante Aussagen für die verschiedenen Stakeholdergruppen. Denn einerseits werden etwaige politische Instrumente zum Beispiel für die Förderung von EE oder die kostenlose Zuteilung von Zertifikaten an die Industrie im Modell nicht berücksichtigt. Andererseits wird der Restwert der Infrastruktur am Ende des Betrachtungszeitraums, der Wertverlust durch Stilllegung von funktionsfähigen Anlagen, Netzinfrastrukturkosten für den Umbau und Vermeidung von Klimafolgekosten nicht oder nicht vollständig einbezogen.

Nichtsdestotrotz lassen sich folgende Kernaussagen aus den Analysen ableiten:

- Ein frühes hohes CO2-Preissignal – sei es durch einen kurzzeitigen Preisschock

oder mittelfristig höhere Markterwartungen – führt zu beschleunigten und höheren Investitionen in erneuerbare Erzeugung und leitet das Energiesystem damit früher in die klimaneutrale Zukunft. Diese Preisentwicklungen sind mit niedrigeren Emissionsmengen im Stromsektor, aber gleichzeitig auch mit höheren Kosten verbunden. Sie führen im Vergleich zum Referenzszenario zu höheren Preisen am Großhandelsmarkt für Strom und zu höheren Systemkosten. - Niedrige Preissignale zu Beginn (z.B. Preiseinbruch) führen zu geringeren Investitionen im Erzeugungspark, vor allem in erneuerbare Kapazitäten. Der in den Szenarien entsprechend den Vorgaben der Ampelkoalition enthaltene Mindestzubau von EE sorgt jedoch dafür, dass der EE-Ausbau auf einem Mindestniveau verbleibt. Solche niedrigen CO2-Preisverläufe führen entsprechend zu geringeren Systemkosten und trotz Mindestzubau zu Mehremissionen im Stromsektor.

- Unter Einbezug von Klimafolgenkosten, die zum Tragen kommen, wenn über den gesamten Zeitraum der MSR-Mechanismus im Bereich der Löschung verbleibt, fällt die gesamte Kosten-Nutzen-Bilanz von Szenarien mit frühen und hohen Preissignalen gegenüber dem Referenzszenario leicht positiv, die Kosten-Nutzen-Bilanz von Szenarien mit niedrigen Preisen zu Beginn leicht negativ aus. Andernfalls werden Veränderungen der Emissionen und damit der Klimanutzen aus dem Stromsektor durch den Wasserbetteffekt mindestens teilweise aufgehoben.

- Ein konsistent höheres Preissignal führt außerdem zu Mehreinnahmen im Zertifikatehandel für die Mitgliedsstaaten. Werden diese Mehreinnahmen den verbraucherseitigen Veränderungen bei den Stromkosten gegenüberstellt, verbleiben in Summe volkswirtschaftliche Mehrkosten, da sich die Veränderungen bei den Stromkosten nur anteilig durch die Mehreinnahmen kompensieren lassen. Diese Betrachtung verändert sich erst wenn die Klimaschadenskosten (siehe oben) berücksichtigt werden, was nur bei Eintritt oben angeführter Annahmen berechtigt ist.

Zusammenfassend erhöht ein verlässliches, frühes und hohes Preissignal die Transformationsgeschwindigkeit im Stromsektor. Das gilt auch für kurzzeitige sehr hohe Preisschocks, die das doppelte des Wertes im Referenzszenario annehmen. Im Hinblick auf Erkenntnisse zu Preisverläufen im EU ETS-Markt entspricht dies dem zu erwartenden Verhalten des Systems, wenn die EU ein klares Signal an den Markt sendet, dass die festgelegten Mengen des EU ETS nicht erhöht werden. Ein politischer Eingriff zum Beispiel in Form einer Begrenzung von Preisspitzen wäre nach diesen Überlegungen kontraproduktiv für die Transformation des Energiesystems.

Gleichzeitig ist bei schnell steigenden Preisen im EU ETS zu erwarten, dass die aufgezeigten höheren Kosten durch die Verbraucher zu tragen sind, so dass schnell stark steigende Strompreise sowohl soziale Auswirkungen als auch Effekte auf die internationale Wettbewerbsfähigkeit haben könnten, die hier allerdings nicht näher untersucht wurden. Hier müssten gegebenenfalls geeignete sozial- und wirtschaftspolitische Maßnahmen erwogen werden.

Ein niedriges Preissignal führt zu signifikant höheren Emissionen im Stromsektor, deutlichen Einbußen bei den CO2-Zertifikatseinnahmen sowie bei fehlendem Mindestzubau in EE zu zusätzlichen Investitionen in Gasturbinenkraftwerke.

Eine weitere Erkenntnis der Analysen ist, dass die Erlöse am Strommarkt für GuD-Anlagen in allen Szenarien nicht ausreichen, um mittelfristig die annualisierten Vollkosten decken zu können. Ohne ausreichende andere Erlösquellen (zum Beispiel aus Regelenergie beziehungsweise auftretende Knappheitsprämien in Form von Preisspitzen oder einem noch einzuführenden Kapazitätsmechanismus) laufen sie Gefahr, als „stranded assets“ zu verbleiben, was trotz kurzfristigen Bedarfs zu einer systematischen Investitionszurückhaltung der Akteure in diesem Bereich führen könnte.

Eine qualitative Übersicht der Kernergebnisse je Szenario zeigt Tabelle 1. Darin ist eine Auswahl an untersuchten Indikatoren in Relation zu dem Referenzszenario qualitativ gegenübergestellt. Dabei bedeutet (O) keine nennenswerten Unterschiede gegenüber REF, „höher“ beziehungsweise „niedriger“ ein Wachstum beziehungsweise Rückgang gegenüber REF, „(höher)“ beziehungsweise „(niedriger)“ ein leichtes Wachstum beziehungsweise Rückgang gegenüber REF.

| Szenario | EE-Invest | Marge Gas GuD | Marge PV | Strompreis | ETS-Einkommen | Systemkosten | Emissionen |

|---|---|---|---|---|---|---|---|

| DISC | O | O | höher | höher | höher | höher | niedriger |

| PEAK‘25 | höher | O | höher | (niedriger) | höher | höher | niedriger |

| LOWEST‘25 | niedriger | (höher) | niedriger | niedriger | niedriger | niedriger | höher |

| FLUCT | O | O | O | (niedriger) | O | O | (niedriger) |

Die vorliegende Ariadne-Analyse wurde von den oben genannten Autorinnen und Autoren des Ariadne-Konsortiums ausgearbeitet. Die Analyse spiegelt nicht zwangsläufig die Meinung des gesamten Ariadne-Konsortiums oder des Fördermittelgebers wider.

Die Inhalte der Ariadne-Publikationen werden im Projekt unabhängig vom Bundesministerium für Bildung und Forschung erstellt.

Literaturangaben

Allowance Price Explorer (2023). Online verfügbar unter https://icapcarbonaction.com/en/ets-prices, zuletzt aktualisiert am 12.06.2023, zuletzt geprüft am 12.06.2023.

Ariadne (2021): Deutschland auf dem Weg zur Klimaneutralität 2045: Szenarien und Pfade im Modellvergleich | Ariadne. Online verfügbar unter https://ariadneprojekt.de/publikation/deutschland-auf-dem-weg-zur-klimaneutralitat-2045-szenarienreport/, zuletzt aktualisiert am 11.10.2021, zuletzt geprüft am 12.10.2021.

Ariadne (2022): Szenarien zur Klimaneutralität: Vergleich der „Big 5“-Studien | Ariadne. Online verfügbar unter https://ariadneprojekt.de/news/big5-szenarienvergleich/, zuletzt aktualisiert am 17.03.2022, zuletzt geprüft am 25.03.2022.

Bel, Germà; Joseph, Stephan (2015): Emission abatement: Untangling the impacts of the EU ETS and the economic crisis. In: Energy Economics 49, S. 531–539. DOI: 10.1016/j.eneco.2015.03.014.

Borghesi, Simone; Pahle, Michael; Perino, Grischa; Quemin, Simon; Willner, Maximilian (2023): The Market Stability Reserve in the EU Emissions Trading System: A Critical Review. In: Annu. Rev. Resour. Econ. 15 (1), Artikel annurev-resource-111820-030145. DOI: 10.1146/annurev-resource-111820-030145.

Bundeshaushalt (2023): Bundeshaushalt digital – Bundeshaushalt -. Online verfügbar unter https://www.bundeshaushalt.de/DE/Bundeshaushalt-digital/bundeshaushalt-digital.html, zuletzt aktualisiert am 13.06.2023, zuletzt geprüft am 13.06.2023.

Burchardt, Jens; Franke, Katharina; Herold, Patrick; Hohaus, Maria; Humpert, Henri; Päivärinta, Joonas et al. (2021): Klimapfade 2.0. Ein Wirtschaftsprogramm für Klima und Zukunft. Boston Consulting Group. Online verfügbar unter https://web-assets.bcg.com/58/57/2042392542079ff8c9ee2cb74278/klimapfade-study-german.pdf, zuletzt geprüft am 05.04.2023.

Consentec; FFE; IER (2023): Bericht zu Stand und Entwicklung der Versorgungssicherheit im Bereich der Versorgung mit Elektrizität. Bundesnetzagentur. Online verfügbar unter https://www.bmwk.de/Redaktion/DE/Downloads/V/versorgungssicherheitsbericht-strom.pdf?__blob=publicationFile&v=8, zuletzt geprüft am 27.03.2023.

Cretí, Anna; Joëts, Marc (2017): Multiple bubbles in the European Union Emission Trading Scheme. In: Energy Policy 107, S. 119–130. DOI: 10.1016/j.enpol.2017.04.018.

DEHSt (Hg.) (2022): Treibhausgasemissionen 2021. Emissionshandelspflichtige stationäre Anlagen und Luftverkehr in Deutschland (VET-Bericht 2021). Online verfügbar unter https://www.dehst.de/SharedDocs/downloads/DE/publikationen/VET-Bericht-2021.pdf?__blob=publicationFile&v=3, zuletzt geprüft am 07.03.2023.

Dolphin, Geoffroy; Pahle, Michael; Burtraw, Dallas; Kosch, Mirjam (2023): A net-zero target compels a backward induction approach to climate policy. In: Nat. Clim. Chang. DOI: 10.1038/s41558-023-01798-y.

Ellerman, A. Denny; Montero, Juan-Pablo (2002): The Temporal Efficiency of SO2 Emissions Trading. Online verfügbar unter https://dspace.mit.edu/bitstream/handle/1721.1/44984/2002-003.pdf?sequence=1&isAllowed=y, zuletzt geprüft am 27.03.2023.

Richtlinie 2003/87/EG (2003): EUR-Lex – 02003L0087-20180408 – DE – EUR-Lex. Fundstelle: Europäisches Parlament und Rat. Online verfügbar unter https://eur-lex.europa.eu/legal-content/DE/TXT/?uri=celex:02003L0087-20180408, zuletzt geprüft am 12.06.2023.

2015/148(COD) (12.06.2023): EUR-Lex – 52015PC0337 – DE – EUR-Lex. Online verfügbar unter https://eur-lex.europa.eu/legal-content/DE/TXT/?uri=CELEX:52015PC0337, zuletzt geprüft am 12.06.2023.

Europäischer Rat (2022): EU-Haushalt 2023: Wichtigste Bereiche. Online verfügbar unter https://www.consilium.europa.eu/de/infographics/2023-eu-budget-main-areas/, zuletzt aktualisiert am 13.06.2023, zuletzt geprüft am 13.06.2023.

Europäisches Parlament (30.03.2023): Klimaschutz: Einigung über ehrgeizigeren EU-Emissionshandel (ETS) | Aktuelles | Europäisches Parlament. Online verfügbar unter https://www.europarl.europa.eu/news/de/press-room/20221212IPR64527/klimaschutz-einigung-uber-ehrgeizigeren-eu-emissionshandel-ets, zuletzt geprüft am 30.03.2023.

Fit for 55. Council and Parliament reach provisional deal on EU emissions trading system and the Social Climate Fund (2022). Online verfügbar unter https://www.consilium.europa.eu/en/press/press-releases/2022/12/18/fit-for-55-council-and-parliament-reach-provisional-deal-on-eu-emissions-trading-system-and-the-social-climate-fund/, zuletzt aktualisiert am 24.02.2023, zuletzt geprüft am 24.02.2023.

Gibis, Claudia; Weiß, Jan; Kühleis, Christoph (2016): Kompatibilität des Europäischen Emissionshandels mit interagierenden energie- und klimapolitischen Instrumenten und Maßnahmen – Positionspapier des Umweltbundesamts. Online verfügbar unter https://www.umweltbundesamt.de/sites/default/files/medien/1968/publikationen/positionspapier_kompatiblitat_eu-ets.pdf, zuletzt geprüft am 07.03.2023.

Hintermann, Beat (2017): Market Power in Emission Permit Markets: Theory and Evidence from the EU ETS. In: Environ Resource Econ 66 (1), S. 89–112. DOI: 10.1007/s10640-015-9939-4.

Investing (2023): CO2-Emissionsrechte Futures Historische Preise – Investing.com. Online verfügbar unter https://de.investing.com/commodities/carbon-emissions-historical-data, zuletzt aktualisiert am 07.03.2023, zuletzt geprüft am 07.03.2023.

Kalkuhl, Matthias; Kellner, Maximilian; Roolfs, Christina; Rütten, Karolina; et al. (2023): Kurzdossier: Optionen zur Verwendung der Einnahmen aus der CO2-Bepreisung. Steuer- und fiskalpolitische Aspekte der Energiewende | Ariadne. Online verfügbar unter https://ariadneprojekt.de/publikation/kurzdossier-optionen-zur-verwendung-der-einnahmen-aus-der-co2-bepreisung/, zuletzt aktualisiert am 28.03.2023, zuletzt geprüft am 04.04.2023.

Kiefer, Christoph; Sensfuß, Frank; Deac, Gerda; Maurer, Christoph et al. (2022): Langfristszenarien für die Transformation des Energiesystems in Deutschland. Treibhausgasneutrale Szenarien T45 Webinar zum Energieangebot 22.11.2022. Online verfügbar unter https://www.langfristszenarien.de/enertile-explorer-wAssets/docs/LFS3_T45_Webinar_Angebot_Nov_2022_final_webinarversion.pdf, zuletzt geprüft am 05.04.2023.

Knopf, Brigitte; Koch, Nicolas; Grosjean, Godefroy; Fuss, Sabine; Flachsland, Christian; Pahle, Michael et al. (2014): The European Emissions Trading System (EU ETS): Ex-Post Analysis, the Market Stability Reserve and Options for a Comprehensive Reform. Online verfügbar unter https://www.feem.it/publications/the-european-emissions-trading-system-eu-ets-ex-post-analysis-the-market-stability-reserve-and-options-for-a-comprehensive-reform/.

Koch, Nicolas; Fuss, Sabine; Grosjean, Godefroy; Edenhofer, Ottmar (2014): Causes of the EU ETS price drop: Recession, CDM, renewable policies or a bit of everything?—New evidence. In: Energy Policy 73, S. 676–685. DOI: 10.1016/j.enpol.2014.06.024.

Mansanet-Bataller, Maria; Sanin, Maria-Eugenia (2014): Regulation as determinant of EUA prices. In: Energy Studies Review 20 (3). DOI: 10.15173/esr.v20i3.556.

Matthes, Felix Chr. (2013): Europäisches Emissionshandels- system – Bilanz und zukunftsfähige Ausgestaltung. Stellungnahme zur Anhörung des Ausschusses für Umwelt, Naturschutz und Reaktorsicherheit des 17. Deutschen Bundestages am 26. Juni 2013. Hg. v. Öko-Institut e.V. Berlin. Online verfügbar unter https://www.oeko.de/oekodoc/1792/2013-474-de.pdf, zuletzt geprüft am 07.03.2023.

Matthey, Astrid; Bünger, Björn (2020): Methodenkonvention 3.1 zur Ermittlung von Umweltkosten- Kostensätze. Hg. v. Umweltbundesamt. Online verfügbar unter https://www.umweltbundesamt.de/sites/default/files/medien/1410/publikationen/2020-12-21_methodenkonvention_3_1_kostensaetze.pdf, zuletzt geprüft am 30.03.2023.

Ostermann, Adrian; Fattler, Steffen (2019): Analysen zum EU-ETS und Bewertung von CO2-Verminderungsmaßnahmen. Online verfügbar unter https://iewt2019.eeg.tuwien.ac.at/download/contribution/fullpaper/157/157_fullpaper_20190214_140018.pdf.

Pahle, Michael; Sitarz, Joanna; Osorio, Sebastian; Görlach, Benjamin (2022): The EU-ETS price through 2030 and beyond: A closer look at drivers, models and assumptions. Input material and takeaways from a workshop in Brussels. 30 November 2022. Online verfügbar unter https://ariadneprojekt.de/media/2022/12/Ariadne-Documentation_ETSWorkshopBruessel_December2022.pdf, zuletzt geprüft am 20.12.2022.

Perino, Grischa (2018): New EU ETS Phase 4 rules temporarily puncture waterbed. In: Nat. Clim. Chang. 8 (4), S. 262–264. DOI: 10.1038/s41558-018-0120-2.

Pietzcker, Robert; Feuerhahn, Janik; Haywood, Luke; Knopf, Brigitte; Leukhardt, Falko; Luderer, Gunnar et al. (2021): Notwendige CO2-Preise zum Erreichen des europäischen Klimaziels 2030. Ariadne Hintergrund. Online verfügbar unter https://ariadneprojekt.de/publikation/notwendige-co2-preise-zum-erreichen-des-europaeischen-klimaziels-2030/, zuletzt aktualisiert am 10.11.2021, zuletzt geprüft am 10.11.2021.

Sun, Ninghong (2013): Modellgestützte Untersuchung des Elektrizitätsmarktes. Kraft-werkseinsatzplanung und -investitionen. Zugl.: Stuttgart, Univ., Diss., 2013. Stuttgart: IER (Forschungsbericht / Institut für Energiewirtschaft und Rationelle Energieanwendung, 112). Online verfügbar unter http://nbn-resolving.de/urn:nbn:de:bsz:93-opus-86423.

Autorinnen & Autoren

Erdal Tekin

Universität Stuttgart – Institut für Energiewirtschaft und Rationelle Energieanwendung (IER)

Annika Gillich

Universität Stuttgart – Institut für Energiewirtschaft und Rationelle Energieanwendung

Prof. Dr. Kai Hufendiek

Universität Stuttgart - Institut für Energiewirtschaft und Rationelle Energieanwendung